油价冲 150 美元、欧央行或被迫加息!这家投行推演了伊以冲突的三种可能场景

美银美林发布研报,推测伊以冲突可能引发地区性战争,导致布油价格飙升至 150 美元,持续数月。这将使欧央行无法加息,美联储也将维持现状。当前中东地缘政治紧张局势成为全球经济的尾部风险,可能带来商品和货运成本飙升,对市场造成挑战。三种伊以冲突情景分别为有限冲突、直接冲突和地区战争,对油价影响不同。目前油价回落至 87.28 美元/桶,但进一步报复打击可能导致油价再次上涨。

继 4 月 13 日伊朗首次直接袭击以色列后,4 月 19 日周五凌晨,伊朗境内多地传出爆炸声,中东局势陡然升级,再度扰乱已饱受地缘风险痛苦的原油市场。

国际油价应声涨至 90 美元/桶上方。截至发稿,布油回吐此前涨幅,从 90 关口回落至 87.28 美元/桶,似已消化地缘政治冲突的风险溢价。

但接下来任何进一步的报复打击行为都可能增加中东地区的紧张局势和不确定性,成为油价走高的潜在推手。

4 月 16 日,美银美林分析师 Jean-Michel Saliba 团队发布研报,围绕地缘政治风险下的能源价格前景进行分析,讨论了伊以冲突三种可能的情景及其对能源价格的影响:有限冲突不会导致能源供应中断;双方开战可能导致油价短暂飙升 30-40 美元;长期的地区性战争将推升油价冲至 150 美元,并持续数月。

报告称,中东地缘政治紧张局势是全球经济的尾部风险。地缘政治引发的商品和货运成本飙升可能是对市场最具挑战性的外来冲击之一,因其可能带来通胀甚至滞胀影响。

能源价格可能面临的三种情景

针对当前的中东局势,美银美林列出了未来几个月内三类潜在的伊以冲突情景及其对油价的影响:

(1)有限冲突情景:指以色列没有下一步报复行动或报复行动失败,伊以两国继续有限的军事对抗,预计不会对能源供应造成干扰,油价可能较长时间保持在 80-100 美元/桶的区间内。

(2)直接冲突情景:指伊以两国直接开战且持续数月,最终导致伊朗石油供应大规模中断。预计战争引发油价飙升 30-40 美元,伊朗的原油日产量最终下降 100 万-150 万桶,油价最终稳定在 100-130 美元/桶左右。

(3)地区战争情景:指伊以两国开战并引发长期的地区性战争,不仅导致伊朗石油供应大规模中断,还可能导致中东其他地区能源供应中断。预计全球原油市场日产量下降 200 万桶及以上,油价被推高 50 美元至 150 美元/桶。

具体来看,在有限冲突情景下,美银美林预计,油价总体趋稳,可能回升约 5-10 美元/桶的增量风险溢价。在加沙地区达成永久停火协议之前,预计布油价格可能会较长时间保持在 80 美元-100 美元的区间内,欧洲基准荷兰 TTF 天然气价格可能会保持在 25-40 欧元/兆瓦时的范围内。

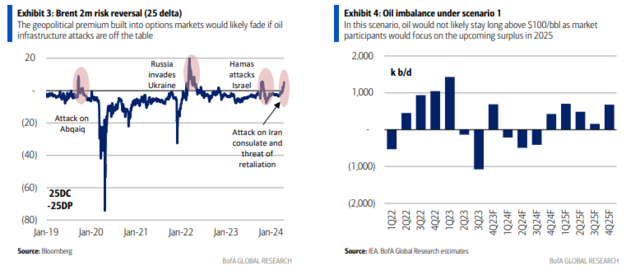

报告指出,如果不再发生对石油生产的基础设施袭击事件,那么石油期权市场上的地缘政治溢价可能会消退。

这种情景下,石油价格可能不会长时间保持在 100 美元/桶以上,因为市场将会把注意力放在在可能将在 2025 年到来的石油供应过剩上,但直到地缘冲突风险完全消失前,油价也不会跌至 80 美元/桶左右的水平。

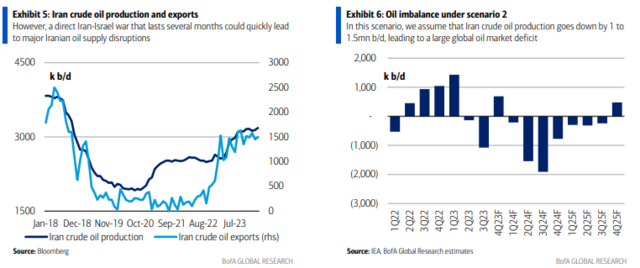

在直接冲突情景下,伊朗与以色列直接开战可能导致油价飙升 30-40 美元,随着两国冲突不断升级,将影响能源基础设施并持续数月,导致伊朗石油供应严重中断。

报告表示,因伊朗原油产量减少,OPEC+ 会增加产量以抵消部分伊朗的减产,但总体石油生产能力会因此急剧下降,最终油价可能稳于 100-130 美元/桶左右,欧洲 TTF 天然气价格则会跃升至 35-60 欧元/兆瓦时的新区间。

持续数月的伊以战争可能会迅速导致伊朗石油供应大规模中断。

这种情景下,预计伊朗原油日产量减少 100 万-150 万桶,全球原油市场出现巨大供需赤字。

在地区战争情景下,由于基础设施受损、海峡通道不畅,包括伊朗在内的中东其他地区的石油供应都将出现重大中断,最终导致全球石油日产量减少 200 万桶甚至以上,油价被推高 50 美元至 150 美元/桶。

报告称,这种最坏情形将会加速全球经济衰退,最终在 2025 年对布油价格造成下行压力。

此外,波斯湾地区的液化天然气(LNG)出口可能中断,TTF 天然气或短暂被推至 200 欧元/兆瓦时以上,最终落在 100-150 欧元/兆瓦时区间。

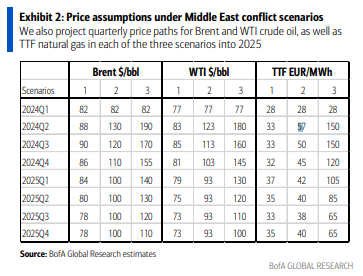

以上为三种可能情景对能源价格的影响。此外,报告还具体预测了 2024-2025 年布伦特和 WTI 原油以及 TTF 天然气在三种情景下的季度价格走势:

有限冲突情景下:布油价格在 2024 年第一季度预计为 82 美元/桶,整个 2024 年逐渐下降至 78 美元/桶,然后在 2025 年略有上升至 84 美元/桶。

WTI 油价格与布油价格类似,但起始价格略低,预计在 2024 年第一季度为 77 美元/桶。

直接冲突情景下:布油价格在 2024 年第二季度预计会有一个显著的上涨,达到 130 美元/桶,然后在 2024 年第四季度下降至 110 美元/桶,2025 年进一步下降。

WTI 油价格在 2024 年第二季度预计为 123 美元/桶,之后的走势与布油相似。

地区战争情景下:布油价格在 2024 年第二季度预计会飙升至 190 美元/桶,然后在 2024 年第四季度下降至 155 美元/桶,2025 年进一步下降。

WTI 油价格在 2024 年第二季度预计为 180 美元/桶,之后的价格走势与布油相似。

欧美央行如何应对?

报告在最后研究了中东紧张局势的跨区域影响,尤其是能源价格冲击和地缘政治风险对央行政策的影响。

美银美林指出,全球主要央行 “不太可能” 在中等风险的情况下选择加息,但目前局势似乎更倾向于演变为 “长期高风险”。

美国方面,尽管该国能源对外依赖程度较轻,但报告预计,如果第三类 “地区战争” 情景发生,其带来一系列负面效应仍会拖累美国经济增长,预计美联储将会在更长时间内 “按兵不动”,降息可能推迟到 2025 年第二季度甚至下半年。

报告还表示,虽然可能推迟降息,但美联储也 “没有必要” 加息:

我们仍然不认为美联储会加息,因为随着经济活动放缓,美联储会越来越相信全球需求减弱会使能源价格回落。

事实上,在这种情况下,到 2025 年年中,美国总体通胀率可能会低于目标值(由于能源价格的基数效应),从而还会为降息提供支撑。

美银美林指出,由于欧洲对油价和通胀更为敏感,因此一旦风险演变为最坏情况,那么欧洲央行最有可能首先行动。

具体来看:

有限冲突情景下:预计欧元区短期内通胀会走高,但不太可能影响对欧央行今年三次季度性降息的基本预期。

直接冲突情景下:欧元区的贸易条件将遭受巨大冲击,总体通胀率可能在夏季上行至接近 6% 的水平,预计欧央行至少 “按兵不动”,可能考虑进一步加息。

地区战争情景下:2022 年的天然气价格冲击将重演,总体通胀率重上两位数并可能带来真正的经济衰退,欧央行可能不得不在下半年再加息一次。但从 2025 年初开始,必须 “非常快、非常大” 地降息,年内降息幅度至多达 100 个基点。

报告同时补充,在最坏的情形下,由地缘政治风险引发的新一轮能源冲击可能会迫使外界就对欧盟实施联合资助展开讨论。