“新药王” 舞会上的那些新贵们

“减肥神药” GLP-1 是一座名副其实的 “金矿”,而它的背后实则隐藏着我国两大核心产业链条,有望成为国内 GLP-1 东风的最大受益者。

当今医药市场最受关注的靶点,非 “减肥神药” GLP-1 莫属。尽管刚刚露头,便已被市场冠以 “新药王” 的名号。

利拉鲁肽、司美格鲁肽、度拉鲁肽,基于的全球销售额不断刷新着人们的预期,它们背后的诺和诺德和礼来的股价也一路向北,今年以来最高涨幅分别达到 51.4% 和 66%。

图:两款拳头产品营收趋势,来源:锦缎研究院

减肥神药们在海外市场的火爆很快传递到国内,整个 GLP-1 上下游产业链都受到了极大的关注,相关公司股价逆势大涨。今年以来(截至 9 月 24 日),圣诺生物上涨 80.72%、常山药业上涨 68.18%、诺泰生物上涨 48.87%,涨幅丝毫不输于诺和诺德等国际龙头公司。

巨大的诱惑面前,产业链各环节涌入大量新玩家。这些产业新贵们,都冀望在新药王的舞会上表演到最后。

01 降糖药 “撞” 上减肥药

毫无疑问,糖尿病的市场规模是巨大的——巨大到可以托举出一个新药王的诞生。

作为全球五大死因之一,每年因糖尿病去世的患者高达 400 万人。国际糖尿病联合会 (IDF) 数据显示,2021 年全球成年糖尿病患者人数达到 5.37 亿。其中,中国是糖尿病第一大国,过去的 10 年间,我国糖尿病患者人数由 9000 万增加至 1.41 亿,平均每十个人中间就有一人深受糖尿病困扰。

患者数量不断增加的趋势下,由于糖尿病属于慢病,具有终身用药的特点,让与之对应的糖尿病药市场成为仅次于肿瘤用药的第二大药品市场。据统计,2016 年-2022 年,全球糖尿病药物市场规模从 420.3 亿美元增长至 596 亿美元,年复合增长率超过 5%。

在庞大的市场份额背后,目前传统糖尿病药物 (胰岛素、双胍类、α-糖苷酶抑制剂等) 仍占据了中国糖尿病药物市场份额的 60% 以上,但新制降糖药如 DPP-IV、GLP-1 和 SGLT-2 凭借疗效方面的优势迅速抢占市场,从三年前不到 10%,增长到 35.2%。

其中,GLP-1 受体激动剂最为引入瞩目,司美格鲁肽、度拉鲁肽均是去年全球销售额前 20 的明星药物。作为革命性的降糖药产品,随着周制剂产品的上市,未来有望取代胰岛素成为糖尿病治疗的主线药物,全球出货量最大的三款胰岛素产品,均在过去五年受到严重冲击,营收规模大幅下滑。

图:三大胰岛素营收,来源:锦缎研究院

GLP-1 药物逐渐在降糖药市场成为主流的同时,又额外拓展了更为庞大的减肥适应症。

世界卫生组织 WHO 指出,当前全球有超 10 亿人遭受肥胖和超重困扰。随着减肥药接受度持续提高,全球减肥药物市场规模由 2016 的 18 亿美元,增长至 2020 年的 26 亿美元;其中,中国减肥药物市场规模由 2016 年的 2.6 亿元增长至 2021 年的约 30 亿元,复合增长率高达 50.3%。

这还仅仅是目前的增速,减肥药拥有介乎医疗和医美之间的消费属性,一旦出现 “爆款” 产品,其市场规模甚至有可能超越糖尿病药物市场。

显著的疗效,加上两大超级大市场,让 GLP-1 药物的销售额不断刷新人们的预期。2022 年全球已获批上市 GLP-1 药物整体销售规模已达 225 亿美元规模以上,其中司美格鲁肽、度拉糖肽销售额分别达 108.82 亿美元、74.4 亿美元。

在 2023 年中,GLP-1 药物进一步延续了增长趋势,甚至让诺和诺德与礼来均上调了 23 年全年业绩预期。今年上半年,诺和诺德销售额达到 1076.67 亿丹麦克朗,同比增长 29%,净利润增长 43%;礼来二季度收入 83.12 亿美元,同比增长 28%,净利润同比增长 85%。

更令市场期待的是,除了糖尿病、减肥市场外,GLP-1 药物还在不断开拓 NASH、阿尔茨海默症、心血管、慢性肾病等新的适应证,这又是一个个千亿级规模的市场。

GLP-1 是一座名副其实的 “金矿”,而它的背后实则隐藏着我国两大核心产业链条,有望成为国内 GLP-1 东风的最大受益者。

02 链条一:爆发式增长的原料药

GLP-1 药物的超预期增长,所带来的最直接影响就是原料药供给的大幅增加。

诺和诺德年报显示,司美格鲁肽的 API(原料药的有效成分)需求量已达到 2019 年的 4 倍之上。随着 GLP-1 药物的不断迭代,适应症不断拓展,原料药的短缺情况只会进一步加剧。

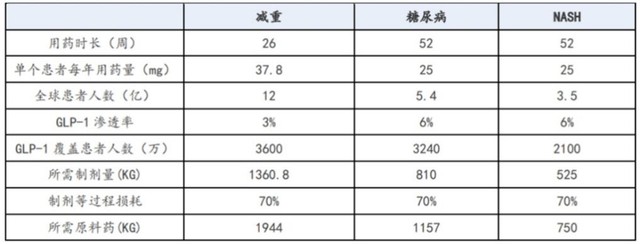

根据安信证券研究中心测算,GLP-1 药物原料药在减重、糖尿病、NASH 领域的最低需求分别为 1944KG、1157KG、750KG。以国外某一供应商司美格鲁肽 API 报价 5000 元/克计算,市场规模接近 200 亿元。

图:全球 GLP-1 多肽原料药需求测算,来源:安信证券研究中心

然而,这块蛋糕不是谁都有本事吃的。

目前多肽合成的方法中,固相合成是生产的主流方法。根据多肽固相合成的工艺,合成过程中主要需要氨基酸衍生物、缩合试剂、树脂载体、分离纯化设备及原料等关键材料。

从原料端来看,我国拥有完整的供应体系,对应的龙头企业包括梅花生物 (氨基酸)、昊帆生物 (缩合试剂)、蓝晓科技 (固相载体)、分离纯化 (纳微科技、东富龙、楚天科技) 等。在此基础上,我国成为了多肽原料药出口大国,占全球多肽原料药市场的 30% 以上。

但是这些多肽原料药多是低于 10 个氨基酸的初级原料产品,高端长链多肽原料药大规模生产仍存在较高的技术壁垒。例如多肽药物对于纯度的要求较高,一般需要到达 99% 以上,单杂 0.1% 以下为佳,但使用不同的试剂、策略和方法均会导致各环节产生不同种类和量级的杂质,这其中的工艺技术、质量控制以及生产成本控制都有较高的技术门槛。

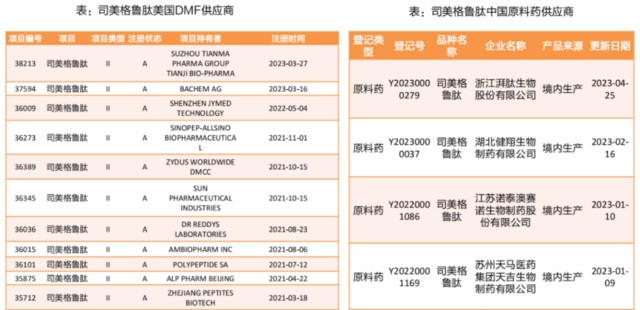

从目前原料药的激活备案企业数量来看,胸腺五肽、生长抑素、醋酸奥曲肽等品种的原料药企业分别为 55 家、19 家、19 家,竞争十分激烈;而司美格鲁肽、利拉鲁肽等高难度的高端产品,国内合格的原料供应商更是仅为 4 家。

图:司美格鲁肽原料药供应商,来源:天风证券

除上述已实现司美格鲁肽原料药中美双报的 4 家企业外,普利制药、翰宇药业、圣诺生物均对 GLP-1 原料药开展布局。

以翰宇药业为例,其掌握了国际先进的固相多肽合成技术,并自创了高效固相环合技术以及定序小分子多肽分离技术等核心技术,达到了规模化生产的水平。9 月 19 日,翰宇药业宣布获得了海外客户 3000 万美元的 GLP-1 多肽原料药订单,由此引发了一波股价上涨。

近年来,在资本的助推下,国内企业也开始不断针对复杂多肽的合成进行工艺改进和开发,扩大产能。从国内各大原料药概念股的业绩中也可以看出,目前 GLP-1 多肽原料药的销售额及利润贡献还比较小,对业绩尚且无法形成重大影响。可随着资本的不断入局,布局 GLP-1 原料药的玩家将越来越多,这个赛道的竞争也将逐渐加剧。

整体分析,GLP-1 原料药是技术含量高、客户粘性强、原料把控严格的优质赛道。如果能够顺利切入诺和诺德和礼来的供应链条,更是能够建立显著的资质护城河。对于布局较早的企业而言,可以通过一笔笔订单打开知名度、不断完善技术平台,逐渐形成龙头效应。

03 链条二:多肽 CDMO 接棒 “新冠大订单”

另一个现实情况是,在司美格鲁肽掀起的减肥风潮下,诺和诺德现有的产能完全无法满足高涨的市场需求。

2022 年中,诺和诺德的 Wegovy(司美格鲁肽减肥版本)几乎全年产能受限,销售额仅 8.74 亿美元,同比增长 346%,其中美国市场贡献了 99% 的销售额,甚至 2023 年 3 月份 EMA(欧盟简介及欧洲药物管理局)还发出司美格鲁肽药物持续性短缺警告。

虽然近年来诺和诺德也在加大投入 GLP-1 药物的自主产能建设,但这些产能真正投入使用还需要很长的建设周期。一时间,产能成为了制约诺和诺德业绩增长的主要因素之一,但这也为国内外的多肽 CDMO 公司提供了代工机会。

从成本的角度考量,外包给多肽 CDMO 是一个很合理的选择。一方面多肽生产技术壁垒高,产能建设周期长;另一方面多肽药物生产工艺的特殊性,导致其需要独自建立一整套多肽药物研发和生产硬件设施,需要耗费巨大的成本,而外包给 CDMO 公司则可以灵活地调控产能。

此外,2014-2026 年或是多肽药物重磅品种专利到期的高峰期,仿制药的出现也为多肽 CDMO 带来了更多发展机遇。根据沙利文数据,预计全球多肽 CDMO 市场规模将从 2025 年的 54 亿美元增长至 2030 年的 118 亿美元。

与其他新兴国家相比,中国拥有最完整的上、中、下游生物产业链,同时工程师红利显著,成本优势大,有望成为全球主要的多肽 CDMO 产能转移地。

去年生物医药领域的爆款 “新冠口服特效药” 为国内 CDMO 公司创造了上百亿元的收入,相关 CDMO 公司业绩直接爆表。今年失去了 “新冠” 药物加持,各大 CDMO 公司业绩增长大幅放缓。如今 GLP-1 药物的大火,也让国内各大 CDMO 企业摩拳擦掌,其中既包括 CXO 巨头药明康德、凯莱英、九洲药业等,也包括一些专注多肽领域的 CDMO 公司圣诺生物、诺泰生物等。

图:国内多肽 CDMO 供应商,来源:民生证券

随着 GLP-1 药物需求的不断增加,与国内 GLP-1 药物的创新药、仿制药行业相比,作为生物医药产业上游的 CDMO 公司有望再次扮演卖水人角色,或将成 GLP-1 红利的另一受益者。

04 复制特斯拉产业链逻辑

GLP-1 产业链的爆发已成为大势所趋,在所有投资者都在寻找谁将成为国产 GLP-1 药物领头羊的时候,其实很多人都忽略了供应链条中所存在的确定性。

这一点与当初投资特斯拉供应链的逻辑如出一辙。特斯拉产业链全面国产化后,首先受益的并不是其他电动车品牌,而是特斯拉背后大大小小的供应商。特斯拉依靠国内供应商压低了成本,而国内供应商则获得了特斯拉稳定的订单,形成了一种双向奔赴的情况,这也是后续特斯拉得以持续降价的核心资本。

与之类似,GLP-1 药物火爆背后也出现了供给真空,这已然给国内强大的工程师红利留下了机会。考虑到目前减肥适应症因产能所限尚未开始放量,因此 GLP-1 药物的天花板有多高仍是一个未知数。

基于此,国内 GLP-1 产业链很可能复制当初特斯拉产业链的投资逻辑,国内核心原料供应商及主流多肽 CDMO 公司将显著受益,伴随 GLP-1 药物适应症的不断拓展,打开庞大的市场空间,带动了整个上下游产业链,为生物医药领域的复苏添上的一把火。

但同时,过热的资本涌入也必然会导致局部性产能过剩的情况,尤其是很多低附加值产业链环节,更是容易出现预期过热的盲目投机,值得投资者警惕。

本文作者:青栎、医曜,来源:,原文标题:《“新药王” 舞会上的那些新贵们》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。