央行、金融监管总局发布!认定 20 家国内系统重要性银行

央行将推动系统重要性银行降低复杂性和系统性风险,建立健全资本内在约束机制,提升银行抵御风险和吸收损失的能力,提高自救能力,防范 “大而不能倒” 风险。

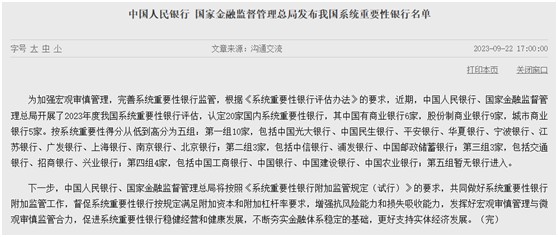

9 月 22 日,记者从中国人民银行获悉,近期,中国人民银行、国家金融监督管理总局开展了 2023 年度我国系统重要性银行评估,认定 20 家国内系统重要性银行,其中国有商业银行 6 家,股份制商业银行 9 家,城市商业银行 5 家。

按系统重要性得分从低到高分为五组:

第一组 10 家,包括中国光大银行、中国民生银行、平安银行、华夏银行、宁波银行、江苏银行、广发银行、上海银行、南京银行、北京银行;

第二组 3 家,包括中信银行、浦发银行、中国邮政储蓄银行;

第三组 3 家,包括交通银行、招商银行、兴业银行;

第四组 4 家,包括中国工商银行、中国银行、中国建设银行、中国农业银行;

第五组暂无银行进入。

人民银行有关负责人曾表示,系统重要性金融机构规模大、复杂程度高,与其他金融机构关联度强,一旦出现问题,可能对金融体系产生较强的传染性,对宏观经济运行也可能产生较大的冲击。央行将推动系统重要性银行降低复杂性和系统性风险,建立健全资本内在约束机制,提升银行抵御风险和吸收损失的能力,提高自救能力,防范 “大而不能倒” 风险。

认定 20 家国内系统重要性银行

为加强宏观审慎管理,完善系统重要性银行监管,根据《系统重要性银行评估办法》(下称《评估办法》)的要求,近期,中国人民银行、国家金融监督管理总局开展了 2023 年度我国系统重要性银行评估,认定 20 家国内系统重要性银行。

相较于 2022 年度的系统重要性银行名单,今年的名单中新增一家城市商业银行,为南京银行,列入第一组。

2008 年国际金融危机表明,系统重要性金融机构规模大、复杂程度高,与其他金融机构关联度强,一旦出现问题,可能对金融体系产生较强的传染性,对宏观经济运行也可能产生较大的冲击。因此,国际金融危机以来,强化对系统重要性金融机构的监管、防范 “大而不能倒” 问题成为全球范围内金融监管改革的重要内容。

从 2011 年起,金融稳定理事会每年发布全球系统重要性银行(G-SIBs)名单,并已经形成比较明确的监管政策框架。根据巴塞尔银行监管委员会发布的框架指引,各国也结合自身实际建立了国内系统重要性银行(D-SIBs)监管政策框架。

2020 年末,中国人民银行会同原银行保险监督管理委员会制定了《评估办法》,为后续发布系统重要性银行名单、实施附加监管要求奠定基础。《评估办法》明确,每年发布名单,根据名单对系统重要性银行进行差异化监管,切实维护金融稳定。

促进系统重要性银行稳健经营和健康发展

两部门指出,下一步,将按照《系统重要性银行附加监管规定(试行)》(下称《监管规定》)的要求,共同做好系统重要性银行附加监管工作,督促系统重要性银行按规定满足附加资本和附加杠杆率要求,增强抗风险能力和损失吸收能力,发挥好宏观审慎管理与微观审慎监管合力,促进系统重要性银行稳健经营和健康发展,不断夯实金融体系稳定的基础,更好支持实体经济发展。

《监管规定》借鉴国际经验,建立附加资本、附加杠杆率、流动性、大额风险暴露等附加监管指标体系。为鼓励银行降低系统性风险,避免引发道德风险,《监管规定》要求,系统重要性银行第一组到第五组的银行分别适用 0.25%、0.5%、0.75%、1% 和 1.5% 的附加资本要求。

《监管规定》还要求,将恢复计划与处置计划(又称 “生前遗嘱”)作为系统重要性银行附加监管的一项重要工具。恢复计划需详细说明银行如何从早期危机中恢复,确保能在满足事先设定的触发条件后启动和执行。处置计划需详细说明银行如何在无法持续经营时安全、快速、有效处置,保障关键业务和服务不中断,避免引发系统性风险。通过恢复与处置计划的制定和审查,系统重要性银行要全面梳理风险领域和薄弱环节,提高透明度、降低复杂性,提高自救能力,防范 “大而不能倒” 风险。

本文来源:证券时报,原文标题:《央行、金融监管总局发布!认定 20 家国内系统重要性银行…》