美版 “美团” 流血 2100 亿元冲刺 IPO 估值跳水的 “独角兽” 希望何在?

Instacart+ 会员人数的增长、AI 技术的积累以及广告业务的快速发展。

美股 IPO 市场再起波澜,紧随 Arm 其后,Instacart 冲刺纳斯达克。

本周,Instacart 母公司 Maplebear 将在美股市场开始交易,其将 IPO 发行价定在每股 30 美元,总估值达 99 亿美元,寻求融资至多 6.6 亿美元。

作为美国即时配送 “开荒者”,Instacart 配送业务持续增长,占据着 75% 的市场份额,不过行业内卷加剧正在威胁着其地位;广告业务则成为新增长引擎,带动去年盈利扭亏为盈。

Instacart 此次 IPO 备受市场关注,一方面是因为其上市之路曲折,Instacart 曾是美国第二大独角兽,估值达 390 亿美元,而后估值一路砍至 99 亿美元,仅为先前的零头,缩水了近 290 亿美元(约 2100 亿元)。

另一方面,Instacart 代表了大部分风投支持的初创企业,是当下冰封 IPO 市场的 “试水石”。

上市几经坎坷 估值多次缩水

Instacart 成立于 2012 年,为消费者提供生鲜和生活用品配送服务,可以简单地理解为美版 “美团”。

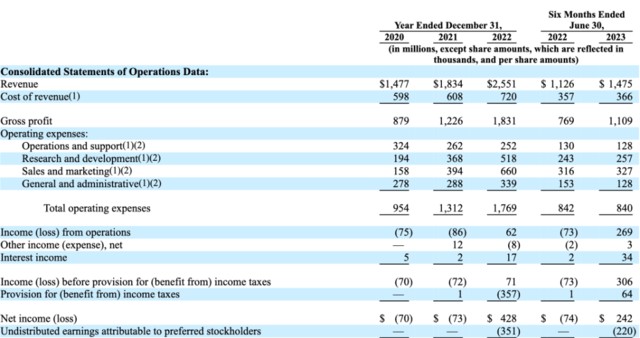

随着疫情的爆发,居家隔离令限制了人们出行,在线配送行业也迎来了发展高潮,推动了 Instacart 的业绩增长。2020 年,Instacart 整体订单数增长了 500%,收入达到了 17 亿美元。

乘着增长势头,Instacart 筹备起了上市,但上市之路却磕磕碰碰,几经坎坷。

随着疫情的好转和美联储加息导致科技股被抛售,Instacart 估值大幅下滑。2022 年 3 月,Instacart 宣布主动将估值从 390 亿美元下调至 240 亿美元,7 月再次下调估值至 150 亿美元,到 2022 年下半年,Instacart 估值持续走低,上市也暂时被搁置。

在今年 4 月的报道,Instacart 再一次下调了估值为 120 亿美元。两年时间不到,Instacart 估值多次缩水,此次上市最终估值仅为 99 亿美元,下滑超 70%。

即时配送持续增长 行业竞争激烈

即时配送是 Instacart 的主营业务,其核心模式是让采购员代替用户在实体店购物,并配送到顾客手中,具有轻资产特征。

目前已覆盖美国 1400 多家杂货商店,这些商店合计占到了美国杂货零售市场份额的 85%。

疫情期间市场规模的不断扩张,拉动了 Instacart 的业绩大幅增长。招股书显示,在 2018 年至 2022 年期间,Instacart 总交易额(GTV)复合年增长率为 80%。相比之下整个市场的复合年增长率为 50%。

2022 年底,Instacart GTV 达到 290 亿美元,占北美线上杂货销售额的 75%,成为了美国最大的即时配送平台。

虽然凭借模式创新与先发优势,Instacart 迅速成长。但随着疫情红利褪去和行业竞争加剧,Instacart 增长放缓,上半年 GTV 为 149.37 亿美元,上年同期为 143.56 亿美元,几乎持平。

为了寻求破局,Instacart 开始进行业务调整,将之前的订阅制升级成 Instacart+,包含免配送费、返现和低服务费等多项福利。

截至上半年,Instacart+ 拥有超过 510 万名会员(不包括免费试用会员),这一数字高于去年同期的 460 万名会员。

Instacart 在招股书中指出,Instacart+ 会员订单相较普通用户更加频繁,平均订单价值更高,并有利于形成用户黏性,将继续加码 Instacart+。

另一方面,Instacart 通过收购等一系列动作提升自己的技术实力。收购 SaaS 订单管理系统 FoodStorm 布局自动化物流、收购智能购物车及无人结账技术开发 Caper AI 等。

广告业务不断发力 成盈利重要引擎

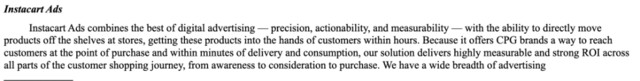

广告业务在 Instacart 业务中占比持续扩大,成为新的增长引擎。

在 Instacart 的招股书中,最引起关注的是提到 “广告” 一词的次数多达 249 次,超过了 “快递”、“取货” 等词语,可见其重要程度。

2019 年,Instacart 首次推出付费搜索,此后 Instacart 一直不断加强广告业务。相较于传统广告服务商,Instacart 的优势在于,广告与即时配送可以实现一体化。具体来看,Instacart 的广告在激发消费者需求后,可以让产品在几小时内到达顾客手中。

随着这些产品的推出,Instacart 的广告主在不断增加。根据招股书显示,目前已有 5500 多个品牌使用 Instacart Ads,与 2019 年相比数量增加了 5 倍。

广告业务增长也是 Instacart 维持和提高盈利能力的关键。

2020 年,广告业务全年收入仅 2.95 亿美元,到 2021 年几乎翻了一番到达 5.72 亿美元。2022 年,Instacart 广告收入进一步增长至 7.4 亿美元,占其总收入的 29%。

招股书显示,2020 年至 2022 年,Instacart 整体营收分别为 14.77 亿美元、18.34 亿美元、25.51 亿美元,净利分别为-7000 万美元、-7300 万美元、4.28 亿美元,2022 年实现了扭亏为盈。

不过,值得注意的是,宏观经济不确定时期,广告主往往会削减营销支出,可能影响到 Instacart 整体业绩增长。

总的来看,Instacart 并没有将自己局限为一家即时配送公司,其在招股书中表示希望创建一个真正的全渠道体验,提供杂货电子商务功能,店内技术、广告解决方案和数据等多种服务。

冰封 IPO 市场的 “试水石”

Instacart 此次上市将成为今年规模最大的 IPO 之一。

Instacart 将首次 IPO 价格定为每股 30 美元,处于预期区间的顶端,这进一步表明首次美股 IPO 市场正在复苏。继英国芯片设计公司 Arm 上周成功上市之后,如果 Instacart 交易情况良好,将有助于为更多初创企业上市创造条件。

,Instacart 上市能引发一轮 IPO 热潮,解冻长期冰封的市场。

Instacart 的投资者称,该公司成功上市后,Databricks、Socure 等科技创企都可能上市。不过,可以预见的是,这些公司的估值将远远低于 20-22 年整个行业繁荣时风投所支付的估值。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。