中金:中美周期当前所处位置

中金认为,美国周期的大方向依然往下,相反,中国 “政策底” 较为明显,关键在于修复的斜率和强度,仍需要看到更多 “对症” 政策巩固,关键在于中央财政和地产。

上周中国央行再次降准,8 月金融和主要经济数据也普遍好于预期(尤其是零售明显改善),政策稳增长意图明显,市场关注在当前 “政策底” 下,中国经济将以多快的斜率修复。

对比之下,美国 CPI 和零售超预期,加上近期地产和再工业化推动的看似 “新增长动能” 的显现,使得市场对二次通胀和经济再加速的也讨论渐多。

中美周期能否从错位走向修复的共振?

中金分析师刘刚等认为,美国周期的大方向依然往下,“滚动式” 放缓特征使其程度不会很深,但局部顺周期部门如地产和投资的改善无法完全摆脱紧信用约束而逆势上行。相反,中国 “政策底” 较为明显,关键在于修复的斜率和强度,仍需要看到更多 “对症” 政策巩固,关键在于中央财政和地产。

经历了长达两年在增长、政策和信用周期上的错位后,近期关于中美经济与库存周期可能会再度走向共振的声音逐渐增多。

美国:大方向往下,程度不至很深;顺周期的改善无法完全摆脱紧信用约束,仍以成长为主

当前美国经济处于放缓期,但 “滚动式” 放缓特征使得美国经济一直呈现此消彼长、整体一直都不错的效果。但经济周期不能摆脱紧信用的 “地心引力”,尤其是呈现结构性特征的地产和投资。从间接融资角度看,当前信用已经明显收紧。

银行信贷标准已经明显收紧,尤其是收紧商业地产、大小企业的工商业贷款标准的银行占比快速上行。

工商业贷款规模绝对值明显下滑(自 3 月以来下滑 1.6%),消费贷和住宅贷款扩张放缓。

同比增速看,工商业贷款规模已经接近 0 增长(9 月最新同比 0.7%),消费贷和住宅增速高位回落。

。

往后看,中金判断今年底美联储加息接近尾声,紧信用持续,超额储蓄消耗抑制消费,库存去化至明年二季度;明年下半年可能开启降息预期,信用周期企稳推动补库周期再度开启。这个判断的最大风险在于非基本面因素导致的供给冲击。

往后看,美国周期的主要关键节点为:今年底美联储接近加息尾声,紧信用仍在继续;超额储蓄明年初基本消耗完毕会逐步抑制消费,库存去化也要持续到明年二季度附近,因此美国经济或今年底和明年延续下行态势,但程度不至很深(居民资产负债表依然健康)。因此,市场预期明年下半年后美联储可能开启降息周期,届时信用周期重启企稳,推动补库周期的再度开启,或实现经济触底后的再复苏。

相比高利率下 “薄弱环节” 金融风险的暴露(今年以来美国中小银行问题已经多次验证政策可以有效兜底),当前美国周期面临的最大风险反而来自非基本面因素导致的供给冲击,例如油价如果再度意外大涨,可能使得成本驱动通胀二次走高,进而迫使货币政策 “牺牲” 增长的应对,这才是增长和金融市场的最大压力。

中国:“政策底” 明显,但宽货币尚未传导至宽信用;实际库存不算低,中央财政和地产仍是关键

中国经济处于复苏早期,“政策底” 已现,但关键问题在于速度斜率,信心有待强化。当前国内地产二阶导企稳,但仍需看到更多政策效果,去库接近底部,但主要是价格因素贡献,产能利用率回落背景下投资周期也在下行。

继 8 月底央行调降 MLF 政策利率和 LPR 利率后,9 月央行再度降准 25bp。如果考虑到当前的经济潜在增速回落和通胀预期,流动性环境仍有宽松的必要和空间,降低融资成本是政策出路之一。往前看,四季度美联储加息和利率压力缓解有可能给国内政策提供更多宽松空间。

流动性环境仍有宽松的必要和空间,降低融资成本是政策出路之一。

往后看,这意味着需要更多 “对症” 的政策巩固,中央政府逆周期信用扩张可能更加有效。

地产政策主要看一线城市,财政更大的意义在于 “兜底” 信用风险以降低风险溢价,促进宽信用开启。

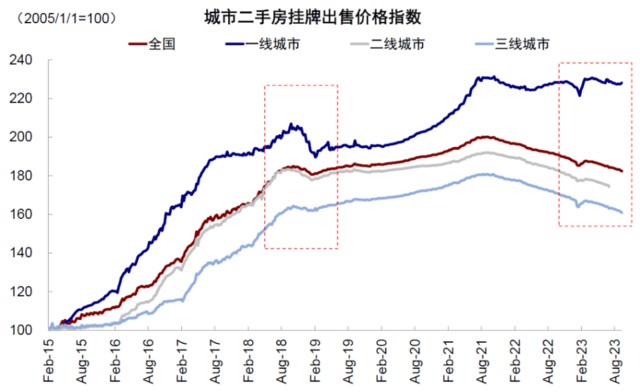

在政策支持下,地产销售和房价下滑的速度(二阶导)已经明显放缓,如高频 30 大中城市商品房销售和二手房挂牌出售价格指数等。但更大的修复仍需看到更多信号催化,尤其是一线城市存量房贷利率进一步调降、关键城市的二套房首付比例和按揭利率下调,甚至放开限购。近期一些核心二线城市陆续打开限购的后续效果,以及一线城市的政策进展值得密切关注。

图表:地产销售和房价下滑的速度(二阶导)已经明显放缓,如高频 30 大中城市商品房销售和二手房挂牌出售价格指数等。

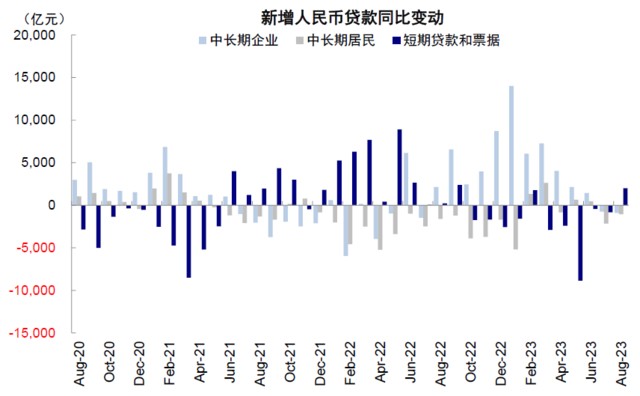

高库存 + 产能利用率回落,投资周期仍在下行。近期信贷数据依然偏弱,8 月私人部门信贷中短期贷款和票据融资是主要拉动,居民和企业中长期贷款(与投资更相关)依旧疲弱。较高的实际库存和回落的产能利用率都意味着当前企业并没有进行资本开支的强烈意愿。8 月,中国第二产业固定资产投资累计同比-11.5%,依然处于历史较低水平。这也部分解释了为什么宽货币下难以宽信用,以及信贷中企业中长期贷款的疲弱。

8 月私人部门信贷中短期贷款和票据融资是主要拉动,居民和企业中长期贷款依旧疲弱。

高库存 + 产能利用率回落,投资周期仍在下行。

总结以上周期节奏,美国仍处于放缓通道,中国经济处于复苏早期,谈及中美周期共振可能有些太早。一方面,美国虽不至深度衰退,但增长大方向还是放缓,期待新的周期开启为时尚早,这是由其当前仍在收缩的金融和信用条件所决定的;另一方面,中国稳增长的确在不断发力,但到目前为止政策力度和实际效果还有待释放。往前看,中国在地产和财政等关键领域的发力固然可以加快这一进程的到来,美国库存周期见底并重新走向宽信用周期可能要等到明年二季度。四季度美联储加息和利率压力缓解有可能给国内政策提供更多宽松空间。

资产含义:海外和国内趋势性行情都仍需等待,四季度是关键窗口期;美国成长为主,中国结构优先

美国货币政策尾声、信贷紧缩、增长缓慢下行但不至于衰退等周期组合,意味着利率进一步冲高概率有限,但大幅下行空间尚未打开。

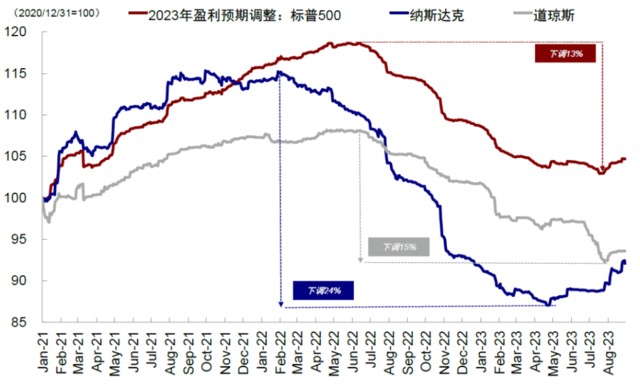

这意味着大多海外资产在近期都难走出趋势性行情,四季度经济进一步放缓可能提供更好的配置机会。1)美债利率短期可能维持高位(短债难看到降息预期,长债难看到经济转弱);2)美股盈利在 “滚动式” 放缓情况下盈利有支撑,深度调整风险不大,但估值偏高和流动性助力减少可能带来扰动。因此我们不建议追高,如果调整过多(我们测算金融流动性或对美股带来 8~10% 的回调压力),可以再度介入。3)催化黄金走势需要的衰退预期(实际利率下行)也仍需等待,短期持有机会成本较高。

三季度往后,在缩表、贷款到期、TGA 回补的作用下,金融流动性仍将给美股带来下行压力。

美股盈利在 “滚动式” 放缓情况下盈利有支撑,深度调整风险不大。

对于中国市场,货币继续宽松、信贷仍待打开、经济局部回暖但总体依然偏弱的组合,意味着当前已达到 “政策底”。在这种情况下,当前对大宗商品的交易无法证伪(供给有约束提供支撑)。但如果政策不发力或弱于预期,尚难打开基本面大幅修复的行情。股市层面仍以结构性机会为主,高分红 + 优质成长 + 部分资源品(有供给约束的)可能是更好选择。如果政策推进超出预期,港股和顺周期板块或将出现较大弹性。

股市以结构性为主,高分红 + 优质成长 + 部分资源品(供给约束)可能是更好选择。

中金认为,当前港股 “下有底,上有顶”,政策出台后可在整体 “哑铃” 中向顺周期成长倾斜。

本文作者:中金分析员刘刚、中金分析员李雨婕、中金联系人杨萱庭,来源:中金点睛(ID:CICC_Perspective),原文标题:《中美周期当前所处位置》。华尔街见闻有所删减。

刘刚 SAC 执证编号:S0080512030003

李雨婕 SAC 执证编号:S0080523030005

杨萱庭 SAC 执证编号:S0080122080405