8 月社融点评:提前还款暂止后需关注什么

申万宏源屠强团队认为,在政策发力的背景下,8 月信贷好于预期,居民提前还款或减少,未来需关注 9 月是否能同时看到居民信贷的持续释放,和居民存款的减少,以及这种数据表现在 10 月及至年底的可持续性。

主要内容

信贷好于预期,居民提前还款或减少、企业中长贷回暖。

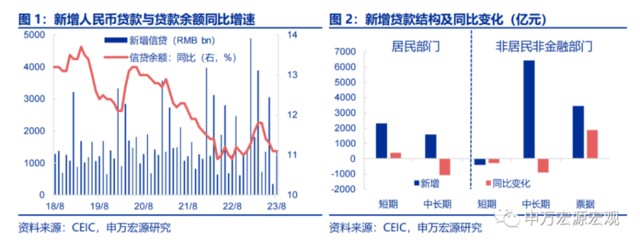

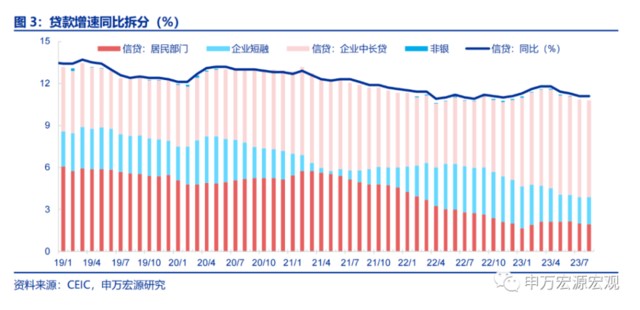

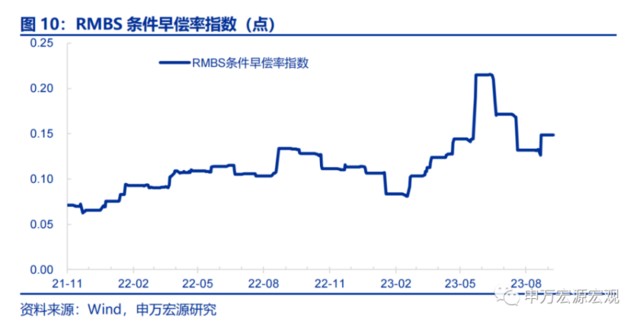

8 月新增信贷 1.36 万亿,同比多增 1100 亿,超过市场预期。其中居民部门信贷有所回暖,短贷回到正常水平,而居民中长贷新增虽仍明显偏离历史平均,但较于 7 月新增重新回正。但高频地产成交数据并没有较 7 月出现明显改善,或是在存量房贷利率调整政策预期催化下,居民提前还款规模下降,这和 RMBS 条件早偿率指数指向的方向也是一致的。另外,企业中长贷也呈回暖迹象,基本和过去三年平均持平。企业短期融资回暖,但主要来自票据融资释放。

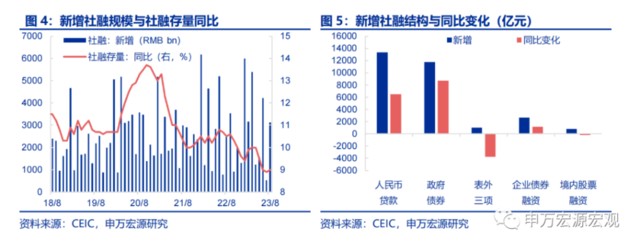

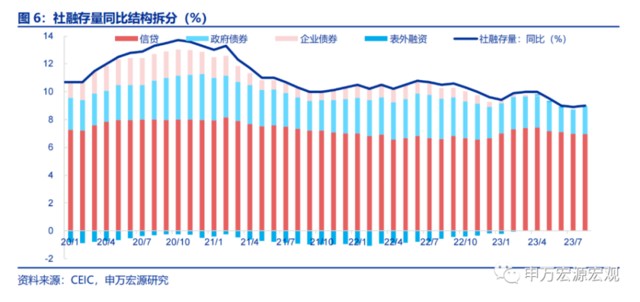

社融同样好于预期,除信贷外,政府债券和企业债券同时回暖。

8 月社融新增 3.1 万亿,同比多增 6488 亿,同样超过市场预期。除上述信贷超预期因素外,政府债券(新增 11800 亿,同比多增 8755 亿)的进一步释放是主因,主要源于 7 月政治局会议对新增专项债发行的敦促。但这并非增量政策,而是全年融资节奏的变化,其目的是令基建投资更加平滑而非在年内推升基建投资增速。另外,企业债券融资也进一步回暖,前期企业信贷对债券的替代作用逐渐消退。但表外融资的支持力度有所回落,其中未贴现汇票回落和企业短期信贷释放有关,而委托贷款的下降更多源于去年政策性开发性金融工具的高基数,信托贷款更趋稳定,明显好于过去五年 8 月均值,货币政策持续保持对地产的支持力度。

M2符合预期,但经济筑底回升居民却重持存款,或源于提前还款减少,以及对政策的观望态度。

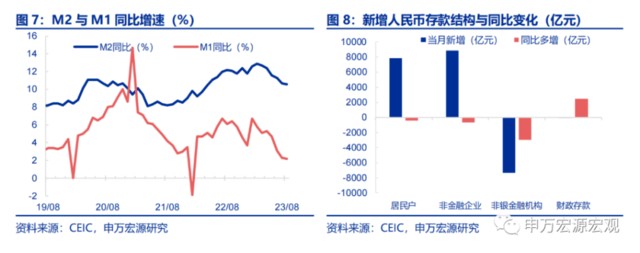

8 月 M2 同比下降 0.1 个百分点至 10.6%,基本符合市场预期。其中,居民存款新增规模明显超过疫情前水平,但这和经济筑底回升大方向分化,多增的存款当中一部分或来源于居民减少提前还款的规模,另一部分或来源于对政策的观望态度,尤其是在观察地产市场能否有所起色。企业存款小幅回落,但仍然维持在较高水平。而财政存款的偏弱不能片面解读为财政发力下降,考虑到财政融资扩张的幅度更大,财政可能更趋向积极。非银金融机构存款同比再度下行,或和资本市场阶段性偏弱有关。M1 同比下行 0.1 个百分点至 2.2%,地产市场持续低位运行仍对 M1 有所抑制,令其持续弱于季节性水平。

“政策发力——提前还贷减少——居民购房意愿回升”前半部分已验证,后半部分及可持续性待观察。

在政策发力的背景下,居民提前还款规模在下降,表现为 8 月居民对贷款更加积极,存款增长更快,M2 还在高位。这也是不断加力的地产政策和快速推进的存量房贷利率调整政策所希望的效果。但上述政策最终目的是稳定居民购房偏好,更重要的是 9 月是否能同时看到居民信贷的持续释放,和居民存款的减少,以及这种数据表现在 10 月及至年底的可持续性。考虑到居民预期仍没有显著改善,预计后续地产销售可能会和去年 6 月、今年 2-3 月脉冲式销售相近,短期的再度平稳仍有赖政策进一步支持。

而央行再传稳汇率信号,后续仍有望小幅升值。

9 月 11 日,全国外汇市场自律机制专题会议强调 “金融管理部门有能力、有信心、有条件保持人民币汇率基本稳定,该出手时就出手,坚决对单边、顺周期行为予以纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险”。我们前期就提示“预计后续人民币对美元可以保持相对平稳,甚至在后续出口同比持续改善阶段,不排除有小幅升值的可能”。而在央行发出明确稳汇率信号后,汇率预计筑底并随经济基本面的改善后续仍有望小幅升值。

以下为正文

一、信贷好于预期,居民提前还款或减少、企业中长贷回暖。

8 月新增信贷 1.36 万亿,同比多增 1100 亿,超过市场预期(1.1 万亿,Wind)。

其中居民部门信贷(新增 3922 亿,同比少增 658 亿)有所回暖,居民短贷(2320 亿,同比多增 398 亿)回到往年正常水平,而居民中长贷新增(1602 亿,同比少增 1056 亿)虽仍明显偏离历史平均水平(16-22 年平均 4757 亿),但相较于 7 月新增规模重新回正。而高频地产成交数据并没有较 7 月出现明显改善,或是在存量房贷利率调整政策预期催化下,居民提前还款规模下降,这和 RMBS 条件早偿率指数指向的方向也是一致的。

另外,企业中长贷(新增 6444 亿,同比少增 909 亿)也呈现回暖迹象,从 7 月明显低于过去三年平均水平,到基本和过去三年平均持平。企业短期融资(新增 3071 亿,同比多增 1601 亿)同样有所回暖,但主要来自票据融资(新增 3472 亿,同比多增 1881 亿)释放。

二、社融同样好于预期,除信贷外,政府债券和企业债券同时回暖。

8 月社融新增 3.1 万亿,同比多增 6488 亿,同样超过市场预期(2.6 万亿,Wind)。除上述信贷超预期因素外,政府债券(新增 11800 亿,同比多增 8755 亿)的进一步释放是主因,主要源于 7 月政治局会议对新增专项债发行的敦促。

但这并非增量政策,而是全年融资节奏的变化,其目的是令基建投资更加平滑而非在年内推升基建投资增速。另外,企业债券(新增 2698 亿,同比多增 1186 亿)融资也进一步回暖,前期企业信贷对债券的替代作用逐渐消退。

但表外融资的支持力度有所回落,其中未贴现汇票(新增 1129 亿,同比少增 2357 亿)回落和企业短期信贷释放有关,而委托贷款(新增 97 亿,同比少增 1658 亿)的下降更多源于去年政策性开发性金融工具的高基数,信托贷款(新增-221 亿,同比少减 251 亿)更趋稳定,明显好于过去五年 8 月均值(-70.0 亿),货币政策持续保持对地产的支持力度。

三、M2符合预期,但经济筑底回升居民却重持存款,或源于提前还款减少,以及对政策的观望态度。

8 月 M2 同比下降 0.1 个百分点至 10.6%,基本符合市场预期。其中,居民存款新增 7877 亿,同比少增 409 亿,较 7 月同比少增规模(4713 亿)明显收敛,居民重新趋于更多持有存款,新增规模明显超过疫情前水平(2952 亿)。

但这和 8 月经济筑底回升的大方向出现一定程度分化,多增的存款当中一部分或来源于居民减少提前还款的规模,另一部分或来源于对政策的观望态度,尤其是在观察地产市场能否有所起色。企业存款(新增 8890 亿,同比少增 661 亿)小幅回落,但仍然维持在较高水平。而财政存款(新增-88 亿,同比少增 2482 亿)的偏弱不能片面解读为财政发力下降,考虑到财政融资扩张的幅度更大,财政可能更趋向积极。

非银金融机构存款(新增-7322 亿,同比多减 2969 亿)同比再度下行,或和资本市场阶段性偏弱有关。M1 同比下行 0.1 个百分点至 2.2%,地产市场持续低位运行仍对 M1 有所抑制,令其持续弱于季节性水平。

四、“政策发力——提前还贷减少——居民购房意愿回升”前半部分已验证,后半部分及可持续性待观察;而央行再传稳汇率信号,后续仍有望小幅升值。

四、“政策发力——提前还贷减少——居民购房意愿回升”前半部分已验证,后半部分及可持续性待观察;而央行再传稳汇率信号,后续仍有望小幅升值。

8 月金融数据的特点是居民行为的变化,在政策发力的背景下,居民提前还款规模在下降,表现为 8 月居民对贷款更加积极,存款增长更快,M2 还在高位。这也是不断加力的地产政策和快速推进的存量房贷利率调整政策所希望的效果。

但上述政策最终目的是稳定居民购房偏好,更重要的是 9 月是否能同时看到居民信贷的持续释放,和居民存款的减少,以及这种数据表现在 10 月及至年底的可持续性。考虑到居民预期仍没有显著改善,预计后续地产销售可能会和去年 6 月、今年 2-3 月脉冲式销售相近,短期的再度平稳仍有赖政策进一步支持。

至于汇率,9 月 11 日,全国外汇市场自律机制专题会议强调 “金融管理部门有能力、有信心、有条件保持人民币汇率基本稳定,该出手时就出手,坚决对单边、顺周期行为予以纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险”。

我们前期就提示“美元指数的变化或成为人民币汇率短期波动的锚”,“预计后续人民币对美元可以保持相对平稳,甚至在后续出口同比持续改善阶段,不排除有小幅升值的可能”。而在央行发出明确稳汇率信号后,汇率预计筑底并随经济基本面的改善后续仍有望小幅升值。

本文作者:屠强、贾东旭、王胜,来源:申万宏源宏观,原文标题:《提前还款暂止后需关注什么——8 月金融数据速评》

屠强 A0230521070002

贾东旭 A0230522100003

王胜 A0230511060001