美股回落,欧洲银行股大跌,离岸人民币一度跌近 500 点,长债收益率再度跳水

有美联储今年票委暗示结束加息周期,但风险情绪退潮,标普和纳指在六个交易日中下跌五天。穆迪下调美国中小银行信用评级,美国银行股指一度跌 4%,意大利拟征收银行暴利税,欧股银行板块跌 2.7%,意大利股指跌超 7%。中概股指一度跌超 4%,理想汽车跌超 8%。10 年期美债收益率最深跌 10 个基点并一度失守 4%,欧洲长债收益率齐跌超 10 个基点。需求前景担忧令油价日内齐跌 2 美元,尾盘时转涨并涨超 1%,美油重上 80 美元。美元两周最大涨幅、近一个月高位,离岸人民币一度失守 7.25 元。现货黄金跌穿 1930 美元至四周最低,伦敦金属全线跌超 1%,伦铜近一个月低位。

今年票委、费城联储主席哈克称,从现在到 9 月中旬若没有任何令人担忧的新数据,美联储或将结束加息、处在可维持利率不变的节点,呼应了市场对 7 月是本轮周期最后一次加息的预期。

明年票委、里士满联储主席巴尔金称,在 9 月 FOMC 会议前将监控数据,不想预判利率走向,美国熟练工人仍然 “结构性短缺”,通胀率依旧过高,对 AI 显著提高生产力持怀疑态度。

美国 6 月份贸易逆差收窄至 655 亿美元创三个月最低,进口降 1% 至 2021 年以来最低,反映出消费者的商品需求进一步放缓,出口也跌 0.1%。6 月批发销售和库存环比均下滑并逊于预期。

德国 7 月通胀如期降温,欧洲央行 9 月暂停加息的预期进一步升温。欧央行调查显示,6 月欧元区消费者预计未来几个月和几年通胀会继续降温,但对实际收入增长和房价态度悲观。

芝商所的美联储观察工具显示,交易员预计 9 月不加息的概率维持在高达 86%,明年 1 月前利率不变的概率接近 47%,降息 25 个基点的概率接近 31%

标普和纳指在六个交易日中第五天下跌,盘中美股齐跌超 1%,理想汽车失守新高

8 月 8 日周二,亚洲贸易数据疲软、穆迪下调美国 10 家中小型银行信用评级,以及意大利政府拟对银行征收 “暴利税” 等多重因素严重打压风险偏好。

美股集体低开,道指和纳指开盘便齐跌约 120 点,20 分钟后纳指跌超 1%,开盘近一小时,道指跌幅扩大至超 460 点或跌 1.3%,下逼 3.5 万点整数位,美股主要指数全线跌超 1%。

标普大盘最深跌 1.2% 并跌穿 4500 点,纳指最深跌 1.6%,罗素小盘股最深跌 1.8%。尾盘时美股跌幅显著收窄,均脱离一周高位,标普和纳指昨日曾止步四日连跌,道指昨日止步三连跌并创 6 月 15 日来最佳表现,逼近上周二所创的去年 2 月 9 日以来最高。小盘股创近四周最低:

标普 500 指数收跌 19.06 点,跌幅 0.42%,报 4499.38 点。道指收跌 158.64 点,跌幅 0.45%,报 35314.49 点。纳指收跌 110.07 点,跌幅 0.79%,报 13884.32 点。纳指 100 跌 0.9%,罗素 2000 小盘股指数跌 0.6%。

盘中美股齐跌超 1%,尾盘跌幅显著收窄,纳指全天领跌主要指数 标普 11 个板块普跌,原材料跌超 1%,可选消费和金融跌 0.9%,信息技术/科技跌 0.8%,电信服务跌 0.2% 跌幅最小,能源和公用事业板块则涨 0.5%,医疗保健板块涨 0.8%。

不少华尔街主流分析师表达对股市的谨慎情绪。

瑞信全球股策略师 Andrew Garthwaite 称其对股市的看法 “越发悲观”,美国明年或出现经济衰退。美国银行的 Stephen Suttmeier 称,战术回调已在进行中。摩根大通首席全球市场策略师 Marko Kolanovic 建议投资者继续减持股票,并称人们对经济状况可能过于乐观。

但外汇经纪商 Oanda 的高级市场分析师 Ed Moya 称,突然 “黯淡” 的全球宏观经济背景令美联储停止加息的希望升温,9 月和 11 月加息的可能性继续走低,2024 年起降息的概率不断增大。

明星科技股普跌但尾盘跌幅收窄。元宇宙” Meta 跌超 1%,亚马逊跌 1.6% 脱离一年高位,奈飞跌 0.6%,微软跌 1.2% 重返两个月低位,谷歌 A 几乎抹去 1.5% 的跌幅接近转涨,特斯拉跌 0.7%,连跌三日至六周最低;苹果跌 0.7% 后转涨 0.5%,止步五日连跌脱离两个月最低。

芯片股同样齐跌但尾盘跌幅收窄。费城半导体指数跌 1.6% 失守 3700 点,AMD 跌 3%,均脱离月内高位。英特尔跌 0.6%,英伟达和台积电美股跌近 2%。

AI概念股回调。C3.ai 跌近 2%,连跌五日至近六周最低,Palantir Technologies 跌超 5%,从 2021 年 11 月以来最高连跌五日,BigBear.ai 跌超 3%,SoundHound.ai 跌 2%,均接近四个半月最低。

消息面上,数据分析公司 Palantir Technologies 周一盘后公布利好二季报并上调全年营收指引,称看到人工智能平台 AIP 的商业化机会,但也有分析师对其是否为 “地道的 AI 股” 提出质疑。

热门中概普跌且尾盘跌幅收窄,追随美股大盘走势。ETF KWEB 和 CQQQ 跌 2%,纳斯达克金龙中国指数(HXC)跌超 4% 后收跌 2.4%,失守 7400 点,至 7 月 27 日以来的近两周最低。

纳斯达克 100 成份股中,京东、百度和拼多多均跌超 2%。其他个股中,阿里巴巴和 B 站跌 2.4%,腾讯 ADR 跌超 1%。蔚来和小鹏汽车跌 5% 至近两周新低,财报利好的理想汽车跌 8.6% 脱离昨日所创历史新高。每日优鲜跌近 19%,周一曾涨近 32%,上周五涨近 285%。理想 Q2 创史上最佳季度盈利,预计 Q3 交付将突破 10 万辆。

银行股指均跌 4%后收跌超 1%,至一周最低。行业基准费城证交所 KBW 银行指数(BKX)5 月 4 日曾创 2020 年 10 月以来最低。KBW 纳斯达克地区银行指数(KRX)脱离 3 月 9 日来高位,5 月 11 日曾创 2020 年 11 月来最低;SPDR 标普地区银行 ETF(KRE)脱离 3 月 10 日来高位,5 月 4 日曾创 2020 年 10 月来最低。

“美国四大行” 齐跌且美国银行跌 2% 最差,高盛最深跌 3.8% 并领跌道指成分股。重点地区银行中,西太平洋合众银行(PacWest Bancorp)跌 4% 后收跌 1.4%,阿莱恩斯西部银行(Western Alliance Bancorp)跌 5% 后收跌超 1%,Zions Bancorporation 跌近 6% 后小幅转涨。

消息面上,穆迪下调 M&T Bank、Pinnacle Financial、BOK Financial 、Webster Financial 等 10 家美国中小型银行评级,理由是存款风险、潜在衰退和商业地产陷入困境,将大型金融机构纽约梅隆银行、美国合众银行、道富银行、Truist Financial、Cullen/Frost Bankers 和 Northern Trust 列入降级观察名单,将第一资本、Citizens Financial 和 Fifth Third Bancorp 等 11 家银行的前景调整为负面。

其他变动较大的个股包括:

美国网约车公司 Lyft 二季度 EBITDA 净盈利好于预期,市场原本预计亏损,盘后涨 13%。

美国超导跌近 16% 后收跌超 13%,至 7 月 27 日以来的近两周最低。室温超导概念或 “被判死刑”,北大国科大等力证 LK-99 半悬浮样品不是超导,竟是铁磁材料;韩国所谓超导技术突破也遭到美国同行驳斥,令韩国超导概念股周二暴跌。

全球货运巨头 UPS 跌超 3% 后收跌近 1%,至一个月最低,二季度 EPS 超预期,但收入同比跌 11% 且不及预期,首席财务官称为降低成本裁减了 2500 名管理人员,并下调全年营收和利润率展望。公司预计劳资谈判和与卡车司机工会达成临时协议将抬升成本和影响货运量。

“美股人造肉第一股” Beyond Meat 跌 22% 后收跌超 14%,连跌三日至逾五周最低,因美国市场需求疲软,二季度净营收逊于预期且下调全年业绩指引,当季每股亏损略强于预期。

教育科技公司 Chegg 涨近 31% 后收涨超 4%,逼近两个月高位,二季度营收超预期,并概述了整合以人工智能为重点的战略计划,但当季每股收益略逊于预期。

豪华电动车制造商 Lucid Group 转涨超 12% 脱离六周低位,由于 Air 电动豪华轿车交付量不佳,二季度营收逊于预期、亏损也超预期并同比扩大,但重审年产有望超过 1 万辆汽车。

制药股今日波动较大。诺瓦瓦克斯医药盘前一度大涨逾 30%,高开超 17% 后转跌近 4%,连跌六日至一个月新低,二季度营收远超市场预估。礼来制药涨超 18% 后收涨近 15%,创盘中和收盘历史新高,二季度营收和盈利均好于预期,今年累涨超 40%。

带动礼来制药大涨的因素还有丹麦竞争对手诺和诺德(Novo Nordisk)的欧股和美股均涨超 17%,美股创历史新高,关键试验数据显示,其减肥药 Wegovy 可将肥胖成人罹患心脏病或中风等重大心血管疾病的风险降低 20%,提振了欧美制药板块,令欧洲医疗保健类股逆市涨超 3%。

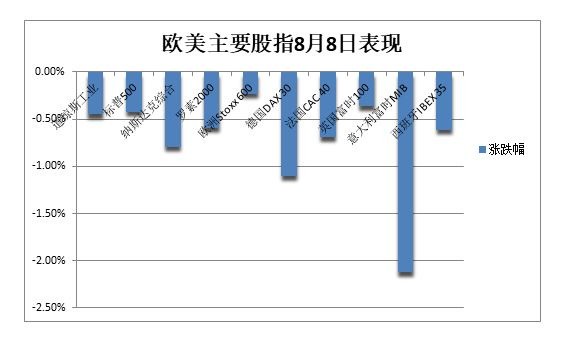

欧股普跌,泛欧 Stoxx 600 指数收跌 0.23%,欧元区 Stoxx 50 指数和德国股指均跌超 1%,意大利股指跌超 2%,被 “暴利税” 计划重创的意大利银行板块暴跌 7.6%。欧洲银行指数跌 2.7%,基础资源指数跌 1.8%,汽车、科技、工业和金融板块均跌约 1%。

欧美长债收益率大幅走低,10年期美债收益率最深跌近 10个基点并一度失守 4%

美股盘初,美债收益率恢复跌势且长端收益率跌幅更深。午盘后,对货币政策更敏感的两年期收益率一度小幅转涨重返 4.76%,仍徘徊 7 月 20 日以来的三周低位。

“全球资产定价之锚” 的 10 年期基准美债收益率最深跌近 10 个基点并一度失守 4% 关口,午盘后跌幅砍半,基本抹去上周三以来涨幅。7 至 30 年期美债收益率均跌超 7 个基点。

欧元区基准的 10 年和 30 年期德国长债收益率均跌超 13 个基点,10 年期收益率下逼 2.44% 创 7 月 27 日以来的近两周低位,两年期收益率跌 7 个基点,与基债息差倒挂接近两个月最窄。

负债较深外围国家基准的 10 年期意债收益率也跌超 10 个基点,较上周五的三周高点大幅下滑,两年期收益率跌超 9 个基点至近两个月最低。10 年期以上的英国长债收益率普跌超 7 个基点。

有分析称,避险需求升温压低欧美国债收益率。同时,欧洲经济背景更令人担忧,令欧元区降息的预期加速抬升,不乏有人预计欧洲央行将在美联储之前开启降息,也加速收益率下行走势。

需求前景担忧令油价日内齐跌 2美元,尾盘时转涨并涨超 1%,美油重上 80美元

亚洲贸易数据发布后,需求前景担忧令国际油价日内齐跌 2 美元,尾盘时转涨并涨超 1%。

WTI 9 月原油期货收涨 0.98 美元,涨幅 1.20%,报 82.92 美元/桶。布伦特 10 月期货收涨 0.83 美元,涨幅 0.97%,报 86.17 美元/桶。

美油 WTI 最深跌 2.4% 并一度跌穿 80 美元心理整数位,转涨后重上 83 美元,布伦特最深跌 2.4% 并下逼 83 美元,转涨后重上 86 美元,均接近昨日盘中所创的 4 月初以来四个月最高。

美国能源信息署 EIA 的月报预计,2023 年美国 GDP 增长 1.9%,高于此前预测的 1.5%,预计下半年布油均价 86 美元,较此前预测上调约 7 美元,但美国油产今年或创新高至 1276 万桶/日。

稍早压低油价的因素则包括:中国 7 月石油进口量环比下降 18.8%,创 1 月份以来日均最低,但同比仍增长 17%。因季风降雨限制出行,全球第三大石油进口与消费国印度的 7 月份燃油消费量跌至十个月最低。但一些分析师仍对中国 8 月至 10 月初的燃料需求前景乐观。还有人称,由于利比亚和委内瑞拉等 OPEC 成员国增加产量,OPEC+ 实际减少市场供应量的力度或低于预期。

欧洲基准的 TTF 荷兰天然气期货涨近 2%,站稳 30 欧元/兆瓦时整数位上方,7 月曾跌超 25%。昨日涨 6% 的 ICE 英国天然气再涨 2%,7 月曾跌超 27%,并一度逼近 2021 年 9 月以来的近两年最低。

非美货币普跌,美元两周最大涨幅、近一个月高位,离岸人民币一度跌近 500点失守 7.25元

受避险需求提振,美元兑非美货币普涨。衡量兑六种主要货币的一篮子美元指数 DXY 最高涨 0.7% 至 102.80,接近上周四所创的 7 月 7 日以来近一个月盘中最高,和两周来最大单日涨幅。

欧元兑美元跌 0.5% 并失守 1.10 关口,基本抹去上周五以来涨幅,英镑兑美元最深跌 0.8% 或跌近百点,一度失守 1.27,调查显示,英国零售商 7 月的销售额增长为 11 个月以来最慢。

日元兑美元跌 0.7% 并失守 143,至 7 月 7 日以来最低。对风险情绪敏感的瑞典克朗和挪威克朗均下滑,澳元和新西兰纽元均跌 1% 至两个月最低。

离岸人民币一度跌穿 7.25 元,较上日收盘最深跌近 490 点或跌 0.7%,美股午盘后重上 7.24 元,仍创 7 月 7 日以来的逾四周低位,在岸人民币兑美元一度跌穿 7.22 元触及三周低点。

纽约杰富瑞集团(Jefferies)的全球外汇主管贝克特尔(Brad Bechtel)称,最新经济数据显示全球前景恶化,提振对美元的避险需求,“整个亚洲的出口数据都非常低迷”。

主流加密货币齐涨。市值最大的龙头比特币涨 2.5% 并上逼 3 万美元整数位关口,显著脱离七周低位并创 7 月 23 日以来的两周新高。第二大的以太坊也涨 2% 并升破 1850 美元。

现货黄金跌穿 1930美元至四周最低,伦敦工业金属全线跌超 1%,伦铜近一个月低位

美元走高打压大宗商品价格。COMEX 9 月黄金期货收跌 0.51%,报 1930.80 美元/盎司;10 月期货跌 0.51%,报 1940.50 美元/盎司。白银期货跌 1.8% 并失守 23 美元/盎司。

现货黄金最深跌近 14 美元或跌 0.7%,跌穿 1930 美元整数位至 7 月 10 日以来的四周新低,且连跌两日,均反应市场情绪不振。

丹麦盛宝银行大宗商品策略主管 Ole Hansen 称,近期美债收益率上升以及美联储票委鲍曼表示可能需要进一步加息,令金价面临压力。全球最大黄金 ETF GLD 的持有量周一跌至五个月最低。

需求前景不确定和美元走强令伦敦工业基本金属普跌。经济风向标 “铜博士” 跌 137 美元或跌 1.6%,失守 8400 美元至 7 月 11 日以来的近一个月新低,且连跌三日。

伦铝跌 1.3% 至 2200 美元,伦铅跌 0.6%,均创三周新低,伦锌跌 1.6% 至近两周低位。伦镍跌 1.2% 并失守 2.1 万美元,至逾两周最低。伦锡跌 1.6% 至 7 月份以来的逾一个月最低。