英伟达狂飙 24%,力挺纳指标普反弹,债务违约威胁压顶,道指五连跌

纳指创近三周最大涨幅,道指连创近两月新低。芯片股指数涨近 7%,英伟达市值逼近 1 万亿美元、一日涨几乎两个英特尔市值;英特尔跌 5.5%,领跌道指成份股。债务违约担忧加剧,6 月初到期的美国短债收益率盘中升破 6.2%。市场充分消化美联储未来两次会议加息 25 基点的预期,两年期美债收益率盘中升近 20 个基点。美元指数三日连创两月新高。俄罗斯打击 OPEC+ 减产预期,原油跌落三周高位,一度跌超 4%。

惠誉警告可能下调美国 AAA 信用评级凸显债务违约担忧,违约风险压顶,多数美股板块继续下挫,但 AI 需求意外旺盛、季度营收和指引远优于预期的英伟达飙涨,带动芯片股全线反弹,支持纳指和标普走高。

投资者对下月初美国政府可能无法偿付的担忧加剧,债市继续体现违约风险,6 月初到期的美国短债收益率盘中曾全线升破 6.2%。

周四公布的数据喜忧参半:一季度美国GDP 增速上修,但当季美联储关注的通胀指标PCE 物价指数增速超预期上修至 5%;上周美国首次申请失业救济人数小幅回升、升幅低于预期,但此前两周人数下修。

数据公布后,市场加码押注美联储将继续加息,定价显示交易者充分消化了美联储未来两次会议期间将加息 25 个基点的预期,且6 月加息 25 基点的几率超过五成。对利率前景更敏感的两年期美债收益率盘中升幅曾接近 20 个基点,和基准十年期美债的收益率均刷新两个月高位。

欧债收益率同样攀升,英国国债的收益率升幅遥遥领先。在周三英国公布核心 CPI 意外回升、创三十一年最高增速后,两年期英债收益率连续两日至少一日升近 20 个基点,周四盘中继续刷新七个月来高位时,两日升幅累计超过 40 个基点。

汇市方面,市场押注美联储继续加息,美元指数进一步上行,两个月来首次站上 104.00。欧元区最大经济体德国一季度 GDP 环比下降 0.3%,连续两季萎缩,陷入技术性衰退。欧元兑美元跌至两月低谷,助长美元走强。人民币承压下行,离岸人民币兑美元去年 12 月以来首次盘中失守 7.09。

大宗商品中,美元和美债收益率上行的打击下,黄金继续下跌,自 3 月下旬以来首次收盘跌穿 1950 美元;在俄罗斯副总理称他预计 6 月 4 日的 OPEC+ 会议不会宣布新的减产举措后,国际原油刷新日低,盘中跌幅扩大到 4% 以上,跌落三周高位;在天然气库存高于往常同期水平、液化天然气(LNG)供应强劲之际,德国衰退又打击欧洲需求前景,欧洲天然气加速下跌,齐创两年新低。

纳指创近三周最大涨幅 英伟达市值逼近万亿大关 一日涨近两个英特尔 英特尔领跌道指成份股

三大美国股指集体高开。纳斯达克综合指数开盘即涨超 1%,和标普 500 指数全天保持涨势。尾盘刷新日高时,纳指涨幅略超过 2%,标普涨超 1.2%。而道琼斯工业平均指数开盘后迅速转跌,早盘尾声刷新日低时,日内跌近 214 点、跌近 0.7%,此后逐步收窄多数跌幅,午盘和尾盘都曾短线转涨。

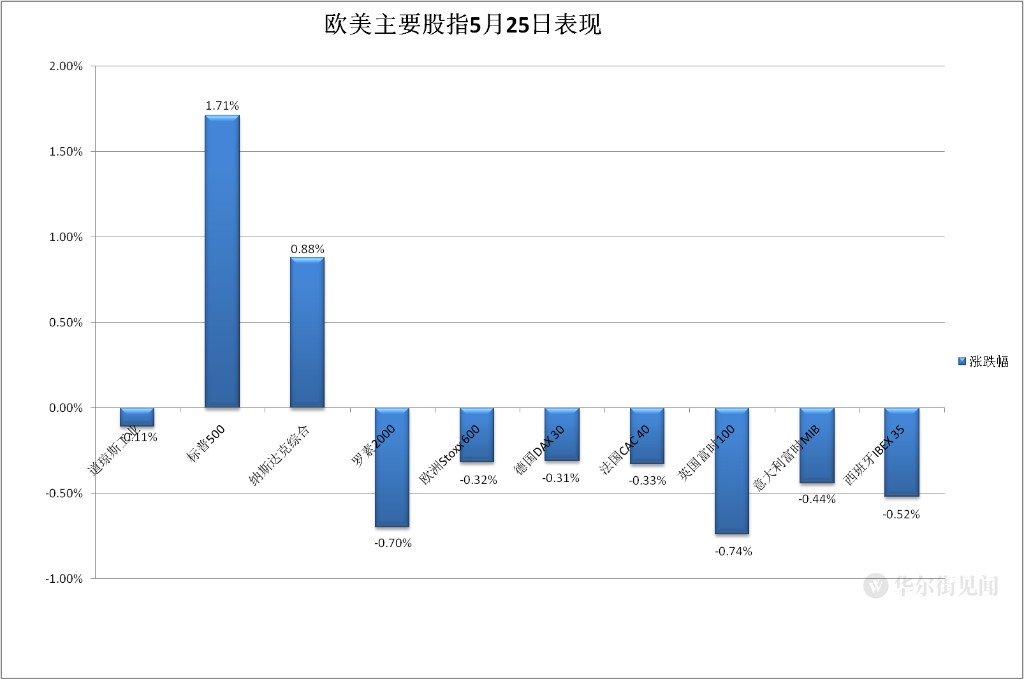

最终,三大指数未能集体反弹。道指收跌 35.27 点,跌幅 0.11%,报 32764.65 点,连跌五日,连续两日创 3 月 29 日以来收盘新低。纳指收涨 1.71%,创 5 月 5 日苹果公布一季度财报次日以来最大涨幅,报 12698.09 点,不但脱离周三连跌两日所创的 5 月 16 日以来低位,而且逼近周一反弹所创的去年 8 月 18 日以来高位。周二和周三连续刷新 5 月 16 日上周二以来低位的标普收涨 0.88%,报 4151.28 点。

科技股为重的纳斯达克 100 指数收涨 2.46%,跑赢大盘,在连跌两日至一周低位后,刷新周一反弹所创的去年 4 月以来高位。价值股为主的小盘股指罗素 2000 收跌 0.7%,连跌三日、连续两日刷新 5 月 16 日以来低位,连续两日跑输大盘。

标普 500 各大板块中,周四共五个收涨,芯片股所在的 IT 板块涨超 4%,成份股英伟达在标普 500 成份股中领涨,通信服务板块涨逾 0.4%,工业和房产涨约 0.3%,金融微涨。六个收跌的板块中连续两日逆市收涨的能源板块跌约 1.9% 领跌,公用事业跌超 1%,医疗跌约 1%,跌幅最小的是跌近 0.4% 的材料。

总体连跌两日的芯片股强劲反弹,费城半导体指数和半导体行业 ETF SOXX 分别收涨约 6.8% 和 6.7%,均创一年多来收盘新高。

芯片股中,表现最好的英伟达早盘股价曾涨至 394.8 美元,涨幅超过 29%,收涨 24.4%,收盘价略低于 380 美元,创盘中和收盘历史新高,市值曾达到 9550 亿美元,距 1 万亿美元市值大关一步之遥,有望成为全球第九家市值突破 1 万亿美元的上市公司。盘中英伟达市值曾涨将近 2000 亿美元,几乎相当于两个英特尔的市值。

英伟达创美股史上最大单日市值增长规模,一日的市值涨幅就超过了标普 500 的 472 只成份股。

其他芯片股中,台积电美股收涨 12%,AMD 收涨 11.2%,Marvell Technology、应用材料和博通都涨超 7%,美光科技收涨 4.6%,盘中曾跌超 1% 的高通收涨近 1%,而英特尔盘中跌超 7%,收跌 5.5%,在道指成份股中领跌。

盘后 Marvell Technology 公布一季度 EPS 盈利和营收均高于预期,并预计 2024 年 AI 营收将较一年前至少增长一倍,其股价加速上涨,盘后曾涨近 20%。

AI 概念股未能集体上涨。C3.ai(AI)盘初曾涨约 10%,收涨 2.1%,连涨两日至 4 月 3 日以来高位;盘初曾涨 12% 的 SoundHound.ai(SOUN)和盘初曾涨超 11% 的 BigBear.ai(BBAI)均收平。Palantir(PLTR)盘初曾涨超 8%,收涨 5%。Adobe(ADBE)收涨 7.2%。有望为英伟达 AI 芯片 H100 提供电源管理解决方案的 Monolithic Power Systems(MPWR)收涨 17.5%。

在连涨两日且连续两日齐创 5 月 1 日来新高后,银行股总体连跌两日,但跌幅较周三明显缓和。周三跌 1.8% 的银行业指标 KBW 银行指数(BKX)收跌近 0.2%;周三跌 1.9% 的地区银行指数 KBW Nasdaq Regional Banking Index(KRX)收跌 0.6%,周三跌 1.8% 的地区银行股 ETF SPDR 标普地区银行 ETF(KRE)收跌 0.8%。

美国大银行总体上涨。摩根士丹利涨超 2%,高盛涨超 1%,美国银行涨近 0.3%,摩根大通涨 0.2%,富国银行涨不足 0.1%,而花旗跌近 0.6%。资管巨头嘉信理财(SCHW)涨超 4%。地区银行齐跌。西太平洋合众银行(PACW)跌超 5%,阿莱恩斯西部银行(WAL)跌 2.5%,Zions Bancorporation(ZION)跌超 2%,First Horizon(FHN)跌 1.7%。

公布财报的个股中,一季度英属高于预期但二季度指引逊色、下调全年指引的云计算公司 Snowflake(SNOW)收跌 16.5%;预计二季度营收下滑的服装零售商 American Eagle Outfitters(AEO)收跌 12%;一季度 EPS 盈利低于预期、毛利下降 4.7% 的折扣零售商 Dollar Tree(DLTR)也跌 12%;而第四财季营收意外增长、称在华销售猛增 30% 的奢侈服装零售商 Ralph Lauren(RL)收涨 5.3%;一季度营收低于预期但 EPS 盈利高于预期的电子产品零售商 Best Buy(BBY)收涨 3.1%。

热门中概股总体连跌三日,跑输大盘。纳斯达克金龙中国指数(HXC)收跌 2.2%。中概 ETF KWEB 和 CQQQ 分别收跌 2.1% 和 1.4%。个股中,看准网跌超 8%,小鹏汽车跌超 7%,金山云跌超 5%,蔚来汽车、京东、B 站、微博跌超 4%,腾讯粉单、新东方跌超 3%,阿里巴巴、爱奇艺跌 3%,理想汽车、达达、携程跌超 2%,拼多多跌超 1%,百度跌 0.4%,而网易涨超 2%。

欧股方面,泛欧股指连跌三日,因科技股反弹,跌幅较周三明显缓和。欧洲斯托克 600 指数收跌 0.32%,跌幅远不及周三跌 1.8% 所创的 3 月 15 日以来最大日跌幅,仍刷新 3 月 30 日以来收盘低位。主要欧洲国家股指周四连续第三日齐跌,跌幅普遍不及至少跌超 1% 的周三,领跌的英股跌逾 0.7%。

斯托克 600 各板块中,周四只有五个收涨,科技涨逾 1.7%,工业、旅游、银行、个人与家庭用品板块涨不到 0.4%,收跌的板块中,油气跌超 2.2% 领跌。此前连日下挫、周二重挫 4.3% 创五个月最大跌幅的欧洲奢侈股指数 STOXX Europe Luxury 10 收涨近 0.9%,脱离七周低位。而欧洲芯片股受英伟达影响逆市走高,ASM International(ASMI)收涨 8.6%,光刻机巨头 ASML 涨 5%,BE Semiconductor(BESI)涨 7.6%。

两年期英债收益率两日升超 40 个基点 两年期美债收益率日内一度升近 20 个基点

欧洲国债价格周四全线下跌,英债收益率升幅居首。英国 10 年期基准国债收益率收报 4.36%,日内升 16 个基点,在美股盘中曾升破 4.38%,连续三日刷新去年 10 月以来高位;2 年期英债收益率收报 4.50%,日内升 17 个基点,美股盘中曾升破 4.56%,最近两个交易日累计涨幅达到 41.6 个基点,连续四日刷新去年 10 月以来高位。

基准 10 年期德国国债收益率收报 2.52%,日内升 5 个基点,美股盘中升破 2.53%,刷新五周高位;2 年期德债收益率收报 2.88%,日内升 6 个基点,美股盘中曾升破 2.91% 至 2.913%,刷新逾四周高位。

美国 10 年期基准国债收益率在美国一季度 PCE 公布前曾下测 3.72% 刷新日低,公布后迅速上行,美股午盘曾升破 3.82%,继周一和周二之后本周第三日刷新两个月高位,到债市尾盘时约为 3.82%,日内升约 8 个基点,在周二止步六日连升后连升两日。

对利率前景更敏感的 2 年期美债收益率在 PCE 公布前曾下测 4.35% 刷新日低,公布后迅速站上 4.50%,美股午盘升破 4.54%,继周二之后本周二度刷新两个月高位,到债市尾盘时约为 4.54%,日内升约 17 个基点。

美元指数三日连创两月新高 日元半年新低 人民币失守 7.09

追踪美元兑欧元等六种主要货币一篮子汇价的 ICE 美元指数(DXY)在亚市盘初跌破 103.90 刷新日低,后很快转涨,全天多数时间保持涨势,亚市早盘已涨破 104.00,两个月来首次突破这一关口,欧股盘中曾跌落 104,美股盘前 PCE 公布后迅速重上 104,涨幅再度扩大,美股早盘曾接近 104.30 ,在连续两日创 3 月 20 日以来新高后,刷新 3 月 17 日以来盘中高位,日内涨近 0.4%。

到周四美股收盘时,美元指数处于 104.20 上方,日内涨逾 0.3%;追踪美元兑其他十种货币汇率的彭博美元现货指数涨 0.3%,继续刷新 3 月 17 日以来高位,和美元指数均在上周五止步三连涨后连涨四日。

非美货币总体继续下挫。欧元兑美元在美股盘初曾跌破 1.0710,创两个月新低,日内跌 0.4%;英镑兑美元在美股午盘曾跌破 1.2310,刷新 4 月 3 日以来低位,日内跌近 0.5%;美元兑日元在美股午盘涨破 140.00 后一度涨势 140.20 上方,刷新去年 11 月以来半年高位,日内涨超 0.5%。

离岸人民币(CNH)兑美元在亚市早盘刷新日高至 7.0622,早盘即转跌,美股盘前随着美元加速上涨,自去年 12 月 1 日以来首次跌穿 7.0900,美股早盘一度跌至 7.0947,刷新去年 11 月 30 日以来盘中低位 。北京时间 5 月 26 日 5 点 59 分,离岸人民币兑美元报 7.0919 元,较周三纽约尾盘跌 258 点,在上周五终结三连跌后连跌四日。

加密货币总体反弹。比特币(BTC)在亚市早盘曾跌破 2.59 万美元,继续刷新 5 月 12 日以来低位,后持续回涨,美股午盘曾涨破 2.66 万美元刷新日高,较日低回涨超 700 美元、涨近 3%,美股收盘时处于 2.64 万美元上方,最近 24 小时涨不到 0.5%。

AI 主题的加密货币周四盘中大涨,SingularityNET (AGIX) 一度涨 19%,Measurable Data Token(MDT)曾涨超 6%, Cortex(CTXC)曾涨 6%,Fetch.ai(FET)曾涨近 5%。

原油跌落三周高位 一度跌超 4% 欧洲天然气跌超 8% 创两年新低

国际原油期货周四全天基本保持跌势,美股早盘尾声时俄罗斯副总理暗示下月 OPEC+ 会议不会决定进一步减产后刷新日低,美国 WTI 原油跌至 70.98 美元日内跌逾 4.5%,布伦特原油跌至 75.05 美元,日内跌逾 4.2%。

最终,WTI 7 月原油期货收跌 2.51 美元,跌幅 3.37%,报 71.83 美元/桶;布伦特 7 月原油期货收跌 2.10 美元,跌幅 2.68%,报 76.26 美元/桶,和美油均止步三日连涨、跌落各自周三刷新的 5 月 1 日以来收盘高位。

欧洲天然气在上周五反弹后连跌四日,跌幅远超周三,继续创新低。周三收跌近 2.8% 的英国天然气期货收跌 9%,报 58.58 便士/千卡,在连续两日创近两年新低,又连续两日创两年新低;周三收跌 4.6% 的欧洲大陆 TTF 基准荷兰天然气期货收跌 8.4%,报 25.452 欧元/兆瓦时,在连续三日创近两年新低后,又创 2021 年 5 月以来新低。

美国汽油和天然气期货均回落。连涨四日的 NYMEX 6 月汽油期货收跌近 1.8%,报 2.6735 美元/加仑,跌离连续三日刷新的 4 月 18 日以来高位;NYMEX 6 月天然气期货收跌 3.79%,报 2.3070 美元/百万英热单位,回吐周三结束三连跌的所有涨幅,刷新周二所创的 5 月 12 日以来低位。

伦铜告别半年低位 伦锌四日连创两年多新低 黄金四连跌至两月新低

伦敦基本金属期货周四多数反弹。领涨的伦锡涨约 2.7%,脱离周三跌穿 2.4 万美元所创的 4 月上旬以来低位,重上 2.4 万美元,和伦铜、伦铝、伦铅都止住三日连跌。伦铜暂别连续两日所创的去年 11 月以来低位,但未能收复 8000 美元关口,连续两日收于 8000 美元下方。伦铅和伦铅分别走出七个月来和一周多来低位。连跌两日的伦镍涨约 2.4%,告别去年 9 月以来八个月低谷。而伦锌连跌四日,在连续两日创 2020 年 10 月以来新低后,又连续两日创 2020 年 7 月末以来新低。

纽约黄金期货周四全天基本保持跌势,美股盘前美元涨幅扩大期间刷新日低至 1939.2 美元,日内跌约 1.3%。

最终,COMEX 6 月黄金期货收跌 1.06%,报 1943.70 美元/盎司,创 3 月 21 日报 1941.1 美元以来收盘新低,连跌四日、最近八个交易日内第七日收跌,连续第八个交易日收于 2000 美元下方。