标普尾盘涨幅显著收窄,道指两连跌,美债收益率超越上周高位

市场聚焦债务上限谈判,多位美联储官员讲话鸽鹰参半,“鹰王” 布拉德支持今年再加息两次共 50 个基点,美债收益率走高,位于两个月高位附近。美光科技跌近 3%,AI 概念股大涨,蔚来汽车涨近 9% 领跑热门中概,地区银行股指数涨 3%,西太平洋合众银行涨近 20%。美元徘徊两个月高位,现货黄金接近七周低位。日元逼近六个月最低,离岸人民币一度失守 7.05 元。

美国总统拜登和众议院共和党籍议长麦卡锡周一将继续债务上限谈判,共和党人坚持将政府支出削减至 2022 年的基线水平,拜登则要求同时加税,市场仍担心美国最早 6 月 1 日债务违约。麦卡锡不排除周一或者周二达成协议。

本周大事件包括:周三发布美联储 FOMC 5 月会议纪要,周四发布美国一季度 GDP 二读,周五发布美国 4 月个人消费支出物价指数 PCE,通胀数据预计与前值持平。美联储主席鲍威尔将于美国当地时间周二(5 月 23 日)的一次午餐会上发表讲话。

周一多位美联储官员发表鸽鹰参半的讲话,鹰派信号全线推高美债收益率:

今年票委、明尼阿波利斯联储主席卡什卡利称,6 月暂停和继续加息的理由 “旗鼓相当”,就算暂不加息,也不代表紧缩周期彻底结束,若通胀没有下降迹象,或需加息至基准利率升破 6%。

2025 年票委、“鹰王” 圣路易斯联储主席布拉德支持今年再加息两次、共 50 个基点,理由是市场正在提高通胀预期且美国经济衰退的可能性被夸大了。

明年票委、旧金山联储主席戴利发言鸽派称,暂无法判断 6 月政策行动,需观察更多数据,希望看到最核心的通胀指标进一步回落,信贷收紧的效果相当于额外加息了几次。

同为明年票委的亚特兰大联储主席博斯蒂克称,美联储已采取大量紧缩行动,政策效果存在延迟,乐于对经济进一步走向状况继续观望一段时间。里士满联储主席巴尔金也不想预判 6 月决策。

期货市场目前押注 6 月暂不加息可能性为 74%,弱于上周五的接近 83%,加息 25 个基点的概率从 17% 提升至 26%,代表交易员的加息预期持续升温,美元也得到提振。

市场加息押注再度提升,抹去上周五鲍威尔讲话后的跌幅

欧元区 5 月消费者信心指数初值-17.4,弱于预期的-16.8,基本持平前值的-17.5。欧洲央行管委、法国央行行长称,利率将于 9 月前见顶,之后三次会议上,欧央行既可能加息也可能暂停行动。

标普尾盘涨幅显著收窄,道指跌 140点且连跌两日,银行股指数再创月内新高

5 月 22 日周一,投资者继续紧张观望美债上限谈判进展,美股仅纳指小幅高开。

开盘两小时内,标普 500 指数多次在涨跌之间震荡,道指一度跌近 220 点,被耐克、可口可乐、宝洁和 Walgreens Boots Alliance 等消费品与医疗保健成分股拖累。科技和通信服务板块则提振标普 500 指数和纳指,罗素小盘股涨超 1% 领跑主要指数。

截至收盘,标普大盘涨幅显著收窄,仍逼近上周四所创的去年 8 月 25 日以来近九个月最高,道指连跌两日并抹去上周三以来涨幅。纳指创去年 8 月 18 日以来最高,纳指 100 创去年 4 月 20 日以来的 13 个月最高。罗素小盘股至 4 月 19 日以来的近五周最高:

标普 500 指数收涨 0.65 点,涨幅 0.02%,报 4192.63 点。道指收跌 140.05 点,跌幅 0.42%,报 33286.58 点。纳指收涨 62.88 点,涨幅 0.50%,报 12720.78 点。纳指 100 涨 0.3%,罗素 2000 小盘股涨 1.2%。

道指连跌两日,标普尾盘涨幅显著收窄,罗素小盘股涨超 1% 领跑 标普 11 个板块涨跌各异,电信服务涨超 1%,金融涨 0.2%,信息技术/科技板块涨 0.13%,可选消费和能源板块则至多跌 0.39%,原材料跌 0.6%,日用消费品跌 1.5%。

一些明星科技股冲高回落。苹果跌 0.6%,失守近一年半高位。亚马逊跌超 1%,从近七个月高位连跌两日。奈飞转跌 0.6%,从逾 13 个月新高连跌两日。但 “元宇宙” Meta 涨超 1%,至逾 15 个月最高。微软涨近 1%,再创 2021 年底以来最高。谷歌 A 涨近 2%,至 13 个月最高。特斯拉涨近 5%,连涨五日至七周新高。

消息面上,Meta 面临欧盟用户数据隐私监管机构创纪录的 13 亿美元罚款。Loop Capital 将苹果评级从 “买入” 下调至 “持有”,称其将达不到 2023 自然年二季度的收入指引。

芯片股午盘后走高。费城半导体指数跌近 1% 后转涨 0.4%,站稳 3200 点上方,收复上周四以来过半跌幅。AMD 涨 2%,逼近上周四所创的去年 6 月来高位。英伟达跌近 2% 后收跌 0.3%,仍接近上周四所创的 2021 年 11 月来最高。英特尔涨超 1%,美光科技跌 5% 后收跌近 3%,高通跌 2.5% 后收跌 0.6%,拉姆研究跌 0.6%,应用材料跌 1% 后收跌 0.3%。

AI概念股大幅上涨。C3.ai 涨超 10%,SoundHound.ai 涨超 15%,均创 4 月 3 日来的七周最高;BigBear.ai 涨超 9%,从六周低位反弹。

热门中概全天领跑。中概 ETF KWEB 涨 2%,CQQQ 涨 1.4%,纳斯达克金龙中国指数(HXC)涨 2%,盘初曾涨 3.4%,脱离上周五所创的一周半低位。纳斯达克 100 四只成份股中,京东涨 2.7%,拼多多涨超 4%,百度和网易涨超 1%。其他个股中,阿里巴巴和腾讯 ADR 涨超 2%,B 站涨超 3%,“造车三傻” 齐涨,蔚来汽车涨近 9% 领跑。国家新闻出版署称 5 月份 86 款游戏获批,腾讯、网易等在列。

银行股指数再度齐创 5月 1日来最高。行业基准费城证交所 KBW 银行指数(BKX)涨 1.8%,5 月 4 日曾创 2020 年 10 月以来最低。KBW 纳斯达克地区银行指数(KRX)涨近 3%,5 月 11 日创 2020 年 11 月来最低;SPDR 标普地区银行 ETF(KRE)涨超 3%,5 月 4 日创 2020 年 10 月来最低。

“美国四大行” 中,摩根大通跌近 1%,富国银行涨超 2%。重点地区银行中,西太平洋合众银行(PacWest Bancorp)涨近 20%,收复 5 月 1 日来过半跌幅,阿莱恩斯西部银行(Western Alliance Bancorp)涨超 10%,收复月内跌幅,Zions Bancorporation 和 KeyCorp 涨约 5%。

消息面上,西太平洋合众银行将向 Kennedy-Wilson Holdings 的子公司出售约 26 亿美元房地产贷款,该股上周累涨 25%,今年却累跌 75%。收购第一共和银行后,摩根大通将今年净息差收入的指引上调 30 亿美元,但警告存款变动和经济状况会影响预期,将在新项目上花费 157 亿美元。

其他变动较大的个股包括:

在财报季的尾声,“疫情红利股”、远程视频通讯商 Zoom 一季报营收和盈利均超预期,上调全年业绩指引,股价盘后涨近 5%。

日本瑞穗将继续进军美国,以每股 15 美元的全现金价格收购格林希尔投行(Greenhill & Co),是后者上周五收盘价的两倍多,该股周一翻倍涨超 116% 至 14.66 美元,至近 14 个月最高。

能源巨头雪佛龙将以每股 72 美元的全股票交易收购 PDC Energy,后者最高涨超 9% 并一度升破 71 美元,至两个半月最高。道指成分股雪佛龙跌近 2%,尾盘跌幅重新扩大。

运动鞋和服装零售商 Foot Locker 跌超 8% 至近 10 个月最低,上周的第一财季营收和盈利不佳且下调指引,引发对其他运动服装零售商的业绩担忧,并拖累道指成分股耐克跌 4%。

辉瑞涨超 5% 至三周新高,从上周四所创的逾两年新低反弹两日,二期临床试验结果显示,该公司的一款口服药物与竞争对手诺和诺德公司生产的 Ozempic 注射剂减肥效果相似且速度更快。诺和诺德(Novo Nordisk)一度跌近 2%。

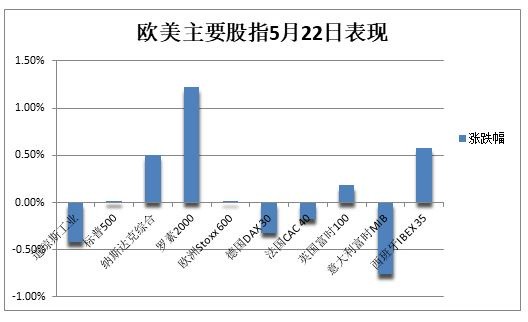

欧股涨跌不一,泛欧 Stoxx 600 指数收涨 0.01%,欧元区 Stoxx 50 指数跌 0.2%,旅行休闲股涨 0.6%,油气与矿业股跌 0.4%。德股跌离上周五所创收盘新高,止步三连涨,希腊股指涨超 6%。

两年期美债收益率站上 4.30%徘徊两个月高位,基债收益率连涨七日至十周最高

市场关注债务上限谈判进展和美联储下一步决策,由于对美联储 6 月继续加息的预期有所升温,美债收益率全线走高。同时,美国财政部三个月期国库券中标利率创 2001 年以来新高。

对货币政策更敏感的两年期美债收益率最高上行近 6 个基点至 4.34%,接近上周五盘中所创的 3 月 15 日以来两个月新高。10 年期基债收益率涨超 4 个基点并站上 3.70%,连涨七日至 3 月 13 日以来的十周新高。30 年期长债收益率升破 3.96%,至 3 月 3 日来的近三个月最高。

欧元区基准的 10 年期德债收益率尾盘涨 3 个基点至 2.46%,上周五曾触及 2.499% 创三周多新高;两年期收益率涨 5 个基点并站上 2.80%,与基债收益率上周均涨 15 个基点至一个多月最大升幅。10 年期英债收益率周一涨约 7 个基点,大选结果揭晓后 10 年期希腊国债收益率跌 14 个基点。

油价盘中涨超 1%止步两日连跌,欧洲天然气再创近两年新低,美国天然气跌超 7%

投资者权衡美国债务上限谈判未果带来的经济衰退风险,以及中国引领的下半年全球油需乐观前景,国际油价小幅上涨。有分析称,油价未来几天或现大幅波动,若债务上限达成协议将反弹。

WTI 6 月原油期货收涨 0.44 美元,涨幅 0.61%,报 71.99 美元/桶。布伦特 7 月原油期货收涨 0.41 美元,涨幅 0.54%,报 75.99 美元/桶。

美油 WTI 交投更活跃的 7 月期货最高涨 0.84 美元或涨 1.2%,升破 72 美元,布伦特最高涨 0.88 美元或涨 1.2%,站上 76 美元,均收复上周四以来近半跌幅,且止步两日连跌。

上周两种合约均涨约 2%,是五周以来首个周线上扬,止步四周连跌,受到加拿大阿尔伯塔省的野火导致大量原油供应中断提振。瑞银 UBS 预计油价今年涨至 95 美元。

ICE 英国天然气期货周一跌近 4%,欧洲基准的荷兰 TTF 天然气跌超 2%,失守 30 欧元/兆瓦时,持续刷新 2021 年 6 月以来的近两年低位,去年 8 月 26 日曾涨至 340 欧元/兆瓦时。美国 7 月天然气期货跌超 7%,接近抹去上周四以来全部涨幅。

美元指数徘徊两个月高位,日元逼近六个月最低,离岸人民币一度失守 7.05元

衡量兑六种主要货币的一篮子美元指数 DXY 涨 0.2% 后在美股尾盘一度小幅转跌,仍站稳 103 关口上方,上周四曾创 3 月 20 日以来的两个月新高。

有分析称,过去两周美元反弹,受益于超预期的经济数据和美联储官员鹰派讲话,提振了继续加息的预期。但上周五鲍威尔强调信贷收紧令其支持暂停加息,可能压低美元前景。

欧元兑美元站稳 1.08 上方,脱离上周五所创的逾七周新低。英镑兑美元止跌并站稳 1.24 上方,上周四曾触及三周新低。日元兑美元跌穿 138,逼近上周所创的六个月最低。

新西兰纽元兑美元上逼 0.63,市场押注该国周三加息 50 个基点的概率升至 1/3。离岸人民币兑美元一度失守 7.05 元,较上日收盘最深跌 251 点,上周五曾失守 7.07 元至六个月低位。

主流加密货币涨跌不一。市值最大的龙头比特币小幅上涨并上逼 2.7 万美元整数位,第二大的以太坊涨近 1% 并站稳 1820 美元上方。

现货黄金一度失守 1970美元,接近七周低位,伦铜重返年内低位,锌和锡跌 2%

美联储部分官员的鹰派发言压低金价,但有分析称,若 6 月 1 日 “X 日期” 之前美国没有达成债务上限协议,将推高黄金的避险需求。

COMEX 6 月黄金期货收跌 0.22%,报 1977.20 美元/盎司;8 月期货收跌 0.23%,报 1995.70 美元/盎司。现货黄金最深跌 0.4% 并一度失守 1970 美元整数位,接近上周四所创的七周低位。

伦敦工业基本金属普跌,仅伦镍涨 0.6%,上周四曾创去年 8 月末以来的近九个月最低。伦铜跌 1.5% 并失守 8200 美元,重返年内低位。伦铝跌 0.9% 至近一周低位。伦锌跌 1.9%,再创 2020 年 10 月以来的两年半新低。伦锡跌 2% 并失守 2.5 万美元,抹去上周三来涨幅,逼近一个月低位。