违约威胁下通胀恐慌再起,美债跳水、美股转跌,道指五连阴,纳指仍连涨三周

5 月美国消费者长期通胀预期意外升至十二年高位;耶伦警告若不提高债务上限,将被迫部分违约。通胀预期公布后,高开的三大美股指早盘转跌;两年期美债收益率拉升,一度升逾 10 个基点;美元指数跳涨至一个月高位。标普道指连跌两周;地区银行西太平洋本周跌 21%;谷歌三日连创八个月新高、本周涨 11%。原油又创一周新低,连跌四周。伦铜反弹仍连跌四周,白银本周跌近 7% 创七个月最大跌幅。

美国债务上限谈判传出有进展的好消息,但新近指标显示通胀预期意外回升,重燃通胀恐慌。美股高开低走,主要股指本周收官日齐跌。在地区银行存款流失和债务上限僵局的共同打击下,道指和标普本周延续本月内的累跌势头,谷歌为首的部分科技股支持纳指继续累涨。

美国总统拜登与众议院议长麦卡锡原定本周五进行债务上限相关会晤,后被推迟到下周。媒体援引知情者消息称,推迟会谈意味着,白宫及麦卡锡的工作人员在能源许可制度改革及削减政府支出方面的磋商已取得进展。美股周五全线高开。

而美股早盘公布的密歇根大学消费者调查显示,5 月消费者对未来五到十年的长期通胀预期初值意外从 4 月的 3% 加速升至 3.2%,创 2011 年 3 月以来新高。5 月消费者信心初值超预期回落至 57.7,创半年来新低。开展调查的主管称,目前的宏观数据未显示衰退迹象,但因为包括债务上限僵局在内的一些负面消息,消费者更担心经济。

消费者的通胀预期公布后,美股指持续回吐涨幅转跌;欧美国债价格跳水、收益率盘中加速回升,对利率前景敏感的两年期美债收益率盘中拉升,一度上触 4.0% 关口、日内升幅超过 10 个基点,凭借周五攀升,锁定全周升势;美元指数加速上行,不但站稳 102.00 上方,而且冲上一个月来高位,本周得以创三个月来最佳表现。

美国财长耶伦的最新警告加剧了投资者的恐慌,被视为打击风险偏好的另一因素。耶伦周五称,若国会无法提高债务上限,美国的信用评级将受害,财政部将不得拖欠某些付款、让它们违约,无论是对偿付美国国债,还是对支付社会保障金。有分析称,耶伦未承诺会维持偿债义务,财政部若耗尽资金可能选择直接债务违约。

欧股并未追随美股下挫,得益于能源股走高及历峰等企业业绩向好。历峰截至 3 月的 2023 财年销售和利润均超预期两位数增长、创历史新高。继上月LVMH 公布一季度销售超预期大增后,历峰成为又一受益于中国消费者强劲需求的奢侈品巨头。不过,因被标普调降信用评级引发融资担忧的瑞典房地产公司 Samhallsbyggnadsbolaget i Norden AB(SBB)重回跌势,本周跌超 40%,连累欧股房产板块全周表现垫底。

大宗商品中,铜等多数工业金属反弹;而黄金在美元继续攀升的压力下未能成功反弹,微幅收跌,继续刷新一周多来低位;投资者忧心现货原油市场出现的需求疲软苗头,伊拉克石油部长预计OPEC+ 下月会议不会进一步减产,国际原油遭到供需两面打击,盘中回吐逾 1% 的涨幅转跌,再探一周低位。本周这些商品都累计下跌,白银虽然周五跌势缓和,仍因周四重挫而录得七个月最差单周表现。

评论称,由于美国地区银行问题持续、债务上限僵局未破冰,市场对美联储等央行紧缩可能引发衰退的担忧激化,这是原油等部分商品下跌的主因。此外,重要商品消费国中国的需求前景也吸引投资者关注。

标普道指连跌两周 地区银行西太平洋本周跌 21% 谷歌三日连创八个多月新高

三大美国股指早盘集体高开低走。盘初刷新日高时,标普 500 指数涨逾 0.3%,道琼斯工业平均指数涨近 97 点,和纳斯达克综合指数均涨近 0.3%,开盘约半小时后均转跌。午盘刷新日低时,纳指跌近 1%,标普跌近 0.8%,道指跌近 200 点、跌近 0.6%,此后逐步收窄多数跌幅。

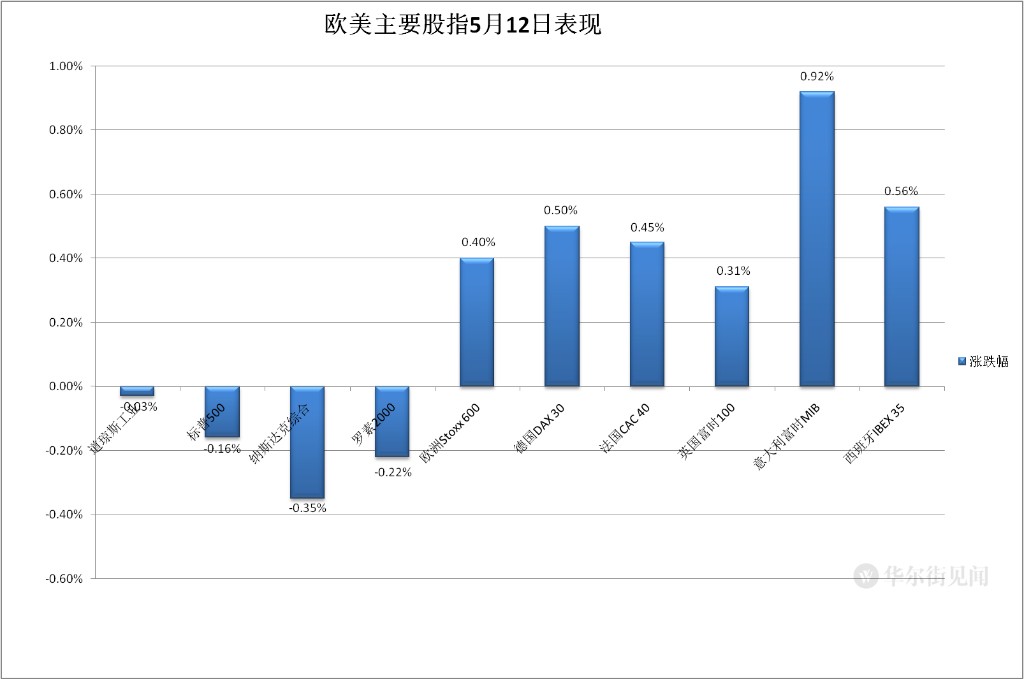

最终,三大指数继周二之后本周第二日集体收跌。纳指收跌 0.35%,报 12284.74 点,跌落周三和周四所创的创去年 8 月 25 日以来收盘高位。标普收跌 0.16%,报 4124.08 点,连跌两日。道指收跌 8.89 点,跌约 0.03%,报 33300.62 点,连跌五日,继续逼近 5 月 4 日上周四所创的 3 月 30 日以来收盘低位。

价值股为主的小盘股指罗素 2000 收跌 0.22%,连跌两日至 5 月 4 日以来低位。科技股为重的纳斯达克 100 指数收跌 0.37%,跌落两日连创的去年 8 月以来高位,和纳指均止步两日连涨。

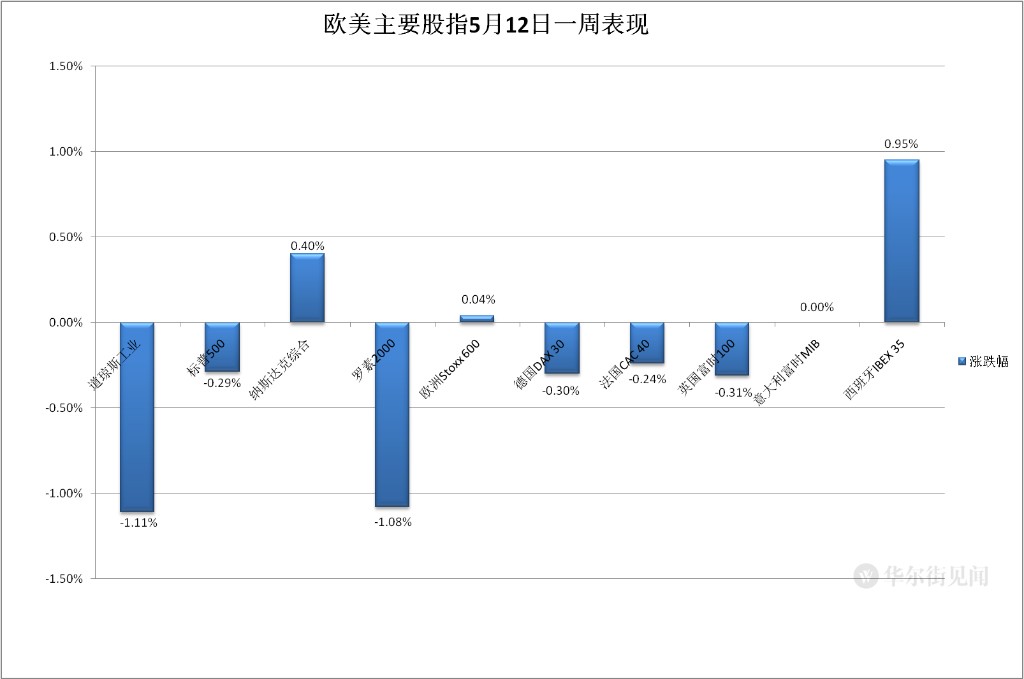

本周主要美股指继续表现不一。道指累跌 1.11%,标普累跌 0.29%,均连跌两周,罗素 2000 累跌 1.08%,连跌三周;而纳指累涨 0.4%,纳斯达克 100 累涨 0.61%,连涨三周。

标普 500 各大板块中,周五只有四个收跌,特斯拉所在板块非必需消费品跌近 0.9% 领跌,银行股所在的金融跌 0.4%,IT 和医疗跌 0.2% 左右。收涨的七个板块中,涨幅最大的公用事业也只涨超 0.4%,必需消费品涨近 0.4%,其他板块涨不到 0.2%,工业微涨。

本周只有两个板块累涨,谷歌所在的通信服务涨超 4.3%,亚马逊所在的非必需消费品涨 0.6%。能源板块累跌近 2.2% 领跌,材料跌约 2%,金融、工业、医疗跌超 1%,房产跌近 1%,必需消费品微跌。

龙头科技股多数回落。在 CEO 马斯克宣布推特找到新 CEO、特斯拉中国确认在华召回超过 110 万辆车后,特斯拉追随大盘高开低走,收跌近 2.4%,回吐周四反弹的涨幅,跌至 5 月 4 日以来低位。FAANMG 六大科技股中,周四连涨八日、一再刷新 2 月 2 日以来高位的亚马逊收跌 1.7%;周四连涨七日、再度刷新 4 月 14 日以来高位的奈飞收跌 1.4%;周四反弹至 5 月 3 日以来高位的 Facebook 母公司 Meta 收跌 0.8%;周四连涨两日至去年 8 月 18 日以来高位的苹果跌逾 0.5%;微软跌近 0.4%,继续跌离周三反弹所创的去年 1 月 7 日以来高位;而谷歌母公司 Alphabet 保住涨势,收涨 0.8%,在周三发布新的大语言模型并推出一系列产品的 AI 功能后,连涨三日,且连续三日创去年 8 月以来收盘新高。

这些科技股本周涨跌不一。Alphabet 累涨 11.3%,奈飞涨 5.3%,亚马逊涨近 4.4%,而特斯拉跌 1.2%,苹果跌近 0.6%,微软跌逾 0.5%。

芯片股总体连跌两日,费城半导体指数收跌 0.2%,半导体行业 ETF SOXX 跌近 0.1%,本周均跌超 1%。个股中,周四连涨三日至 3 月 31 日以来高位的 AMD 跌 1.9%。英伟达跌 0.8%,连跌两日至 5 月 4 日以来低位。而周四连跌五日至 3 月 22 日以来低位的英特尔收涨 0.3%。

AI 概念股全线下跌。C3.ai(AI)收跌 2.1%,继续跌离周三连涨六日所创的 4 月 20 日以来高位,BigBear.ai(BBAI)跌 5.2%,连跌三日至 4 月 5 日以来低位,而周四小幅反弹的 SoundHound.ai(SOUN)跌 3.5%,回落至 5 月 4 日以来低位。

银行股总体继续下挫,连跌四日的地区银行股指标尾盘转涨,全周均继续跑输大盘。银行业指标 KBW 银行指数(BKX)收跌 0.8%,连跌三日,继续逼近上周四所创的 2020 年 9 月以来低位,本周累跌 3.5%。地区银行指数 KBW Nasdaq Regional Banking Index(KRX)收涨 0.4%,暂别周四刷新的 2020 年 11 月来收盘低位,地区银行股 ETF SPDR 标普地区银行 ETF(KRE)收涨逾 0.6%,未再逼近上周四所创的 2020 年 10 月来收盘低位,本周分别累跌 6.2% 和 5.2%。

大银行股总体齐跌,富国银行收跌 2.2%,摩根大通跌 1.4%,花旗跌 1.3%,美国银行跌 1.1%,高盛跌 0.4%,摩根士丹利跌 0.3%。不过,在披露 4 月管理客户的总资产规模较 3 月增长 1% 后,资管巨头嘉信理财(SCHW)收涨 2.5%。

地区银行中,周四披露本月首周存款下降 5.9% 而收跌近 23% 的西太平洋合众银行(PACW)早盘转跌,收跌约 3%,继续靠近上周四因考虑出售消息而股价腰斩所创的收盘历史新低,本周累跌 21%;Comerica Incorporated(CMA)跌超 2%,KeyCorp(KEY)和 Zions Bancorporation(ZION)跌超 1%;而而第一公民银行(FCNCA)收涨近 0.2%,在周三披露收购硅谷银行资产后一季度净利润环比激增 36 倍后,股价连涨三日,阿莱恩斯西部银行(WAL)涨超 2%。

波动较大的个股中,宣布将以多达 8000 万美元收购瑞典同行 Evolar AB 后,美国光伏公司 First Solar(FSLR)收涨 26.5%;第三财季营收和盈利优于预期、且预计此前宣布的裁员可在今年内节省 1.6 亿美元后,新闻集团(NWSA)收涨 8.5%;宣布董事会批准 5 亿美元股票回购授权后,华尔街 “狼王” 伊坎旗下投资公司 Icahn Enterprises(IEP)收涨 11.9%,但本周仍累跌超 7%,在上周 Hindenburg 发布做空报告后、全周跌近 25%;而在摩根士丹利预计其周三宣布的全天 24 小时交易计划不会明显提升公司财务状况后,网红券商 Robinhood(HOOD)收跌 9.4%;第三财季盈利高于预期但订单额低于预期的网络安全公司 Gen Digital(GEN)收跌 5.5%;嘉年华油轮(CCL)收跌 4%,在标普非必需消费品板块中领跌。

此外,周四跌近 9% 领跌道指和标普成份股后,迪士尼周五跌势明显缓和,收跌 0.3%,在公布一季度流媒体订阅用户减少后连跌两日,继续创 1 月 5 日以来新低,本周跌约 8.5%。

周四跑赢大盘、强势上涨的热门中概股总体回落。纳斯达克金龙中国指数(HXC)收跌近 2.9%,本周累跌 1.1%。中概 ETF KWEB 和 CQQQ 分别收跌 2.8% 和 2.4%。个股中,达达跌超 9%,小鹏汽车跌超 8%,京东跌超 6%,蔚来汽车跌近 6%,新东方跌 5%,B 站、金山云跌超 4%,百度、网易跌超 3%,腾讯粉单跌 3%,阿里巴巴跌近 3%,拼多多、爱奇艺、腾讯音乐跌超 2%,携程、斗鱼、贝壳找房、360 数科跌超 1%,而理想汽车涨 0.6%,。

欧股方面,泛欧股指周五反弹。欧洲斯托克 600 指数处于最近四日收盘高位。主要欧洲国家股指齐涨,连跌三日的英国和意大利股指和连跌两日的德股均反弹,法国和西班牙股指连涨两日。各板块中,油气收涨 1.5%,而瑞典房产公司拖累的房产板块跌近 1.8%。

个股中,公布 2023 财年利润和收入均超预期大增、创历史新高后,瑞士上市的奢侈品巨头历峰收涨 3.5%,盘中创历史新高;公布一季度净利润几乎是市场预期的两倍后,法国再保险公司 Scor 大涨 9.4%,在斯托克 600 成份股中领涨;而在作价 28 亿瑞郎出售所持大部分建筑公司 JM 的股份后,瑞典房地产公司 Samhallsbyggnadsbolaget i Norden AB(SBB)收跌 8.8%,周四刚反弹止住被标普降为垃圾级信用评级以来三日大跌,就重回跌势,本周累计跌超 42%。

本周斯托克 600 指数微幅累涨,勉强止住两周连跌之势。各国股指多数累跌。英股和法股连跌三周,德股终结四周连涨,上周涨 1% 表现最好的意股大致收平,西股扭转两周连跌势头。本周房地产板块跌近 4.5%,在各板块中表现最差,凸显 SBB 引发的欧洲商业地产危机担忧。

通胀预期公布后两年期美债收益率拉升 一度升逾 10 个基点

欧洲国债价格在连涨两日后回落,收益率周五盘中转升,美国消费者通胀预期公布后加速回升。英国 10 年期基准国债收益率收报 3.77%,日内升 7 个基点,在欧股早盘曾下破 3.69%,刷新 5 月 4 日上周四以来低位;基准 10 年期德国国债收益率收报 2.27%,日内升 5 个基点,在欧股盘前下破 2.23% 刷新日低,美股盘中一度上测 2.28%,脱离周四下破 2.18% 刷新的 5 月 4 日以来盘中低位;2 年期德债收益率收报 2.57%,日内升 6 个基点,脱离周四下破 2.50% 刷新的 5 月 4 日以来盘中低位。

本周欧债继续表现不一。在周一休市的本周,10 年期英债收益率略低于上周五水平、大致持平,未能延续上周反弹势头。10 年期德债收益率累计下降近 2 个基点,在上周反弹后回落,最近五周内第二周下降,而 2 年期德债收益率累计升约 2 个基点,扭转连续两周下降之势。

美国 10 年期基准国债收益率在亚市盘中下破 3.37% 刷新日低至 3.3676%,后持续上行,美国消费者通胀预期公布后,迅速站稳 3.40% 上方,美股尾盘升破 3.46%,较周四盘中下破 3.35% 刷新的 5 月 4 日以来低位回升超过 10 个基点,还未接近周二升至 3.53% 刷新的 5 月 2 日以来盘中高位,到债市尾盘时约为 3.46%,日内升超 7 个基点,连升两周,且连续两周累计升约 2 个基点。

对利率前景更敏感的 2 年期美债收益率在亚市早盘曾下破 3.88% 刷新日低,消费者通胀预期公布后盘中拉升,美股早盘一度升至约 4.0%,日内升幅超过 10 个基点,虽然还未靠近周二接近 4.07% 刷新的 5 月 2 日以来盘中高位,但已较周四下破 3.81% 刷新的四日内低位回升将近 20 个基点,到债市尾盘时约为 3.99%,日内升约 9 个基点,在连降两周后本周累计攀升约 8 个基点。

美元指数盘中跳涨至一个月高位 创三个月最大周涨幅

追踪美元兑欧元等六种主要货币一篮子汇价的 ICE 美元指数(DXY)在亚市早盘不止一次短线转涨,欧股早盘曾短线跌破 102.00 刷新日低,日内跌 0.1%,欧股早盘转涨后保持涨势,美国消费者通胀预期公布后,盘中涨幅迅速扩大,美股午盘曾涨破 102.70,刷新 4 月 10 日以来盘中高位,日内涨超 0.6%。

到周五美股收盘时,美元指数略低于 102.70,日内跌约 0.6%,在连跌两周后本周累涨逾 1.4%;追踪美元兑其他十种货币汇率的彭博美元现货指数涨 0.5%,升至 4 月 10 日以来高位,在上周结束两周连涨后本周涨近 1%,和美元指数均连涨两日、本周第四日收涨,并且创三个月最大周涨幅。

离岸人民币(CNH)兑美元在欧市早盘刷新日高至 6.9504,后持续回落,美股早盘跌破 6.97,美股收盘后一度跌至 6.9730,连续两日刷新 3 月 10 日跌至 6.9856 以来盘中低位。北京时间 5 月 13 日 5 点 59 分,离岸人民币兑美元报 6.9711 元,较周四纽约尾盘跌 115 点,在周一反弹后连跌四日,本周累跌 491 点,抹平上周止住两周连跌的涨幅。

随着避险情绪升温,高风险的加密货币交易价进一步下挫。比特币(BTC)在亚市早盘刷新日高至 2.71 万美元上方,后持续下行,美股午盘一度跌穿 2.6 万美元至 2.59 万美元下方,创 3 月 17 日以来盘中新低,较日高跌超 1200 美元、跌近 5%,美股收盘时回到 2.6 万美元上方,最近 24 小时跌不足 1%,但最近七日跌超 9%,创去年 11 月以来最差单周表现。

原油又创一周新低 连跌四周

国际原油期货周五反弹失利,在欧股早盘转涨后美股早盘刷新日高时,美国 WTI 原油涨至 71.78 美元,日内涨近 1.3%,布伦特原油涨至 75.85 美元,日内涨近 1.2%,后持续回落,美股早盘即转跌,午盘刷新日低时,美油跌破 70 美元至 69.93 美元,日内跌超 1.3%,布油跌至 74.03 美元,日内跌近 1.3%。

WTI 6 月原油期货收跌 0.83 美元,跌幅 1.17%,报 70.04 美元/桶;布伦特 7 月原油期货收跌 0.81 美元,跌幅 1.08%,报 74.17 美元/桶,和美油均连跌三日、连续两日创 5 月 4 日以来收盘新低。

本周,美油累计下跌约 1.70%,布油跌约 1.40%,均在连涨四周后连跌四周,但跌幅都不及上周,上周分别跌超 7% 和 6%。

美国汽油和天然气期货涨跌互见。NYMEX 6 月汽油期货收跌 1.1%,报 2.43 美元/加仑,继续跌离周三所创的 5 月 1 日以来高位,在连涨五日后连跌两日,本周仍累涨近 2.2%,结束三周连跌;连跌两日的 NYMEX 6 月天然气期货收涨 3.47%,报 2.2660 美元/百万英热单位,逼近周二刷新的 5 月 1 日以来高位,在上周跌超 11% 后本周累涨约 6.50%,最近五周内第四周累涨。

伦铜反弹仍连跌四周 黄金连创逾一周新低 白银本周跌近 7% 创七个月最大跌幅

伦敦基本金属期货周五在连续两日齐跌后多数反弹。领涨的伦镍涨 2%,告别周四跌超 3% 所创的近七个月来低位,和微涨的伦锌均止住三日连跌,伦锌仍接近 2020 年 11 月以来低谷。周四跌近 4% 的伦铜涨超 1%,收盘重上 8200 美元,和伦铝都结束两连跌,分别走出去年 11 月末和去年 10 月下旬以来低位。而伦锡跌近 1.9%,连跌四日,连续两日创近一个月来新低。伦铅连跌三日,创近两个月新低。

本周基本金属集体累跌,领跌的伦镍跌 9.4%,和跌超 5% 的伦锌回吐上周反弹的涨幅。伦铜跌近 4%,和跌近 2% 的伦铅连跌四周。伦锡跌近 5%,伦铝跌近 4%,均连跌三周。

纽约黄金期货周五仍未能成功反弹,在欧股早盘曾跌至 2005.7 美元刷新日低,日内跌超 0.7%,美股盘前转涨,美股早盘刷新日高至 2027.8 美元,日内涨近 0.4%,后很快转跌,午盘收窄多数跌幅。

最终,COMEX 6 月黄金期货收跌 0.7 美元,跌幅 0.03%,报 2019.80 美元/盎司,连续三日收跌,连续两日创 5 月 1 日上周一报 1992.2 美元以来收盘新低,本周累跌 0.24%。

纽约期银连跌三日,COMEX 7 月白银期货收跌 1.1%,报 24.15 美元/盎司,创 4 月 3 日以来收盘新低,本周累跌近 6.9%,创去年 10 月 14 日以来最大单周跌幅,和期金均止步两周连涨。