买股不如买债!美股吸引力创金融危机以来新低

美债收益率的飙升与企业盈利前景的暗淡,使美股的吸引力逐步减弱,股票风险溢价指标与周期调整市盈率(CAPE)均显示,美股的性价比正创 2007 年 10 月以来最糟糕水平。

美债收益率飙升叠加企业持续悲观的盈利前景,美股当前的性价比正创金融危机以来最低水平,吸引力正逐步减弱。

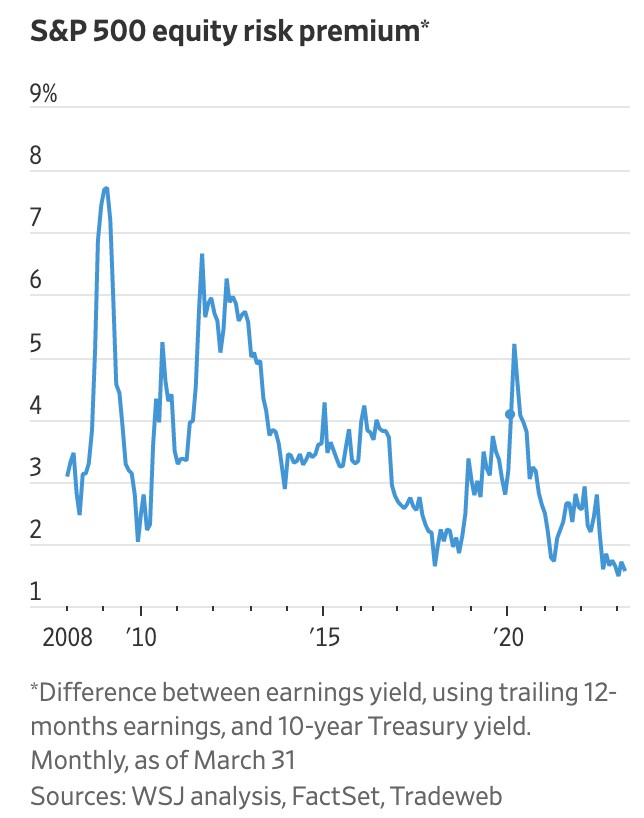

4 月 6 日,媒体报道称,美股风险溢价指标,即标普 500 的盈利收益率与 10 年期美债收益率之间的差,降至 1.59 个百分点,为 2007 年 10 月以来的最低水平,远低于 2008 年以来 3.5 个百分点的平均差距。

股票风险溢价越低,预示着未来股市的前景会更暗淡:股票往往需要体现出比债券更高的回报,来弥补其高风险特征。

媒体分析指出,去年以来,随着债券收益率的飙升,以及企业盈利前景的暗淡,股票的吸引力减弱了。当前,美联储面临着抗击通胀和防止全面银行业危机爆发的双重挑战,这两者又再次给美国股市的前景蒙上阴影。

本周,美股主要股指大多累计下跌,回吐上周部分涨幅。标普累跌 0.1%,纳指累跌 1.1%,纳斯达克 100 累跌 0.9%,均终结三周连涨。

贝莱德首席美股投资分析师 Tony DeSpirito 表示,现在美债收益率给投资者提供了一个 “一生中难得一见的机会。”

但根据贝莱德的研究显示,如果将时间线拉得更长,当前的股票风险溢价接近更长期的平均水平。1957 年以来的股票风险溢价的平均值约为 1.62 个百分点。 DeSpirito 称:

这意味着,考虑到股票的历史表现优于债券,股票的回报率仍应高于债券。

贝莱德研究显示,自 1957 年以来,持有美股超一年的情况下,约有三分之二的时间击败了固定收益类产品。投资者持有股票的时间越长,收益率也会越好。

但需要注意的是,2008 年金融危机以来,美联储的 QE 干预,压低了债券的利率水平,造成了股票相对于债券的异常风险回报。

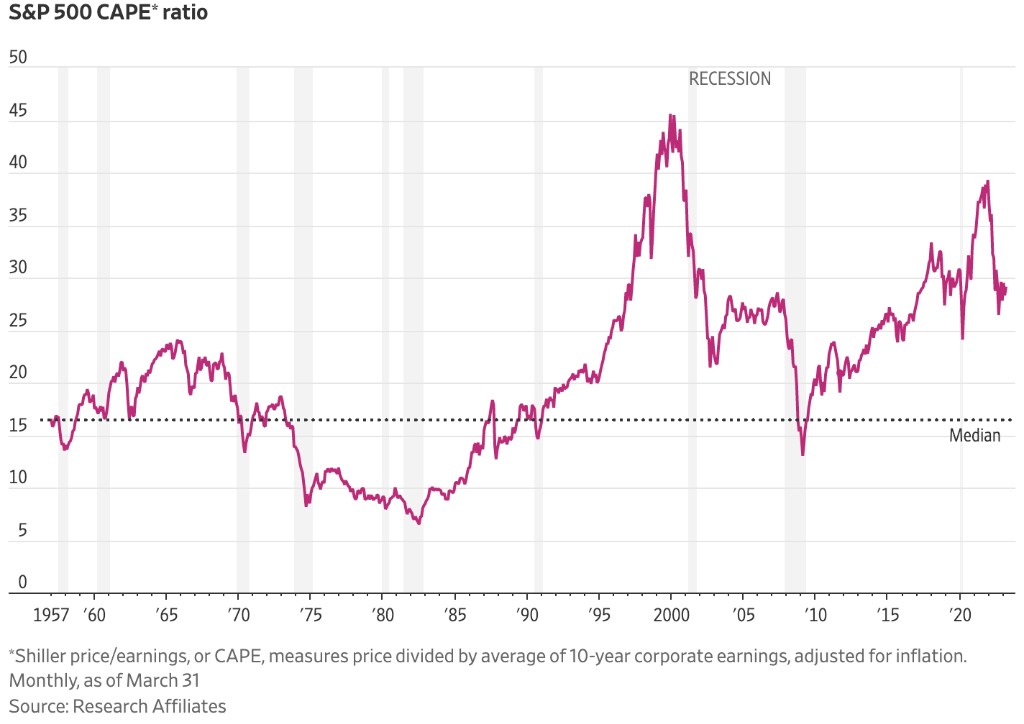

而另一知名指标——周期调整市盈率(CAPE)也被称为席勒市盈率,高于 1881 年以来大部分时间,美股的昂贵进一步凸显。

该指标被定义为价格除以十年收益的平均值(移动平均值),且会基于过去十年的通胀进行调整。

CAPE 市盈率当前正处于极高的水平——约为 28.3 倍,美股比几乎其他所有国家的股票都要昂贵。

媒体分析称,在经济衰退期间,估值通常会大幅下降,但有分析师认为,美股当前的高估值不会阻止美股继续上涨。咨询公司 Stray Reflections 的创始人 Jawad Mian 表示:

“我们已经看到了股市估值的峰值,但这并不一定意味着在这个周期中我们已经看到了股价的峰值,”

一些市场分析人士认为,美股泡沫估值,意味着价值类股票,相比成长股,更具有投资价值。Research Affiliates 董事长 Rob Arnott 表示:

当前的高通胀环境,更利好价值类股票,现在价值股相对于成长股非常便宜。历史研究显示,当通货膨胀率为每年 4%-8% 时,价值股的表现可以比成长股高出年化 6-8 个百分点。