为什么我们认为美联储下半年降息概率较小?

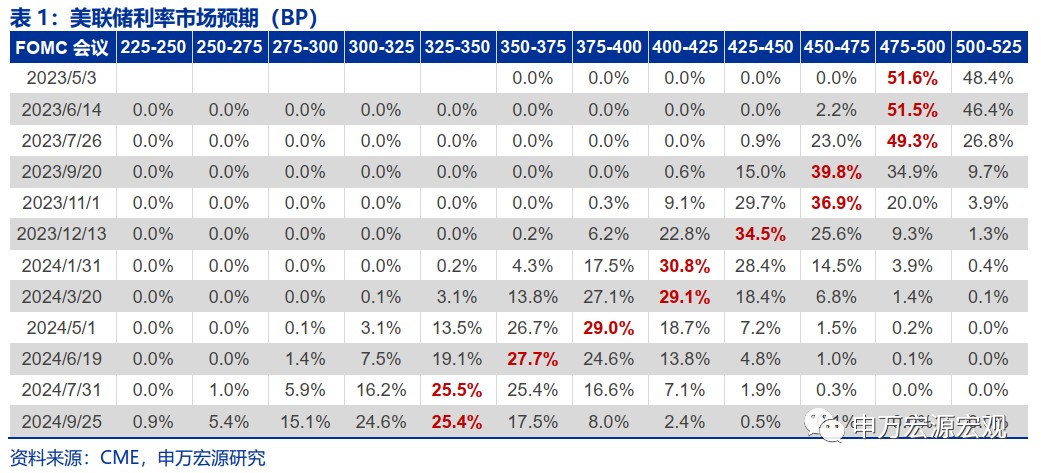

在市场恐慌情绪缓和下,本周市场对于美联储后续降息的时点预期也从 7 月推后到了 9 月。

周观点:为什么我们认为美联储下半年降息概率较小?

本周 10Y 美债利率、全球原油价格均较上周回升,布伦特油价已经回升至接近 80 美元/桶,10Y 美债利率也升至 3.5% 左右,脱离 3.3% 的低位,两者其实反映的是市场对于金融风险的担忧正在缓和。在市场恐慌情绪缓和下,本周市场对于美联储后续降息的时点预期也从 7 月推后到了 9 月,我们认为,鉴于目前金融风险演变为系统性风险的概率并不大,潜在的信用收缩对经济的影响可能有所滞后,以及实体通胀风险仍然严重,美联储年内降息的概率是不大的。在这一假设下,我国货币政策操作外部约束可能不会大幅放松,但我国出口在美国超额储蓄支持下或仍可获得较好表现,从而支持人民币年末回升至 6.6-6.7。

美金融体系风险正在缓和,演变为系统性风险概率不大。近期美国银行流动性风险有所缓释。截止 3 月 22 日美国小银行存款外流已经初步停止,转而小幅增加,叠加美联储贴现窗口用量下降,以及美联储总资产重新转为收缩,美国银行业 “危机” 已经有所缓和。近期一连串事件可能不会形成系统性风险,以至于迫使美联储急速转向宽松。虽然美国中小银行可能受到危机传染,美国系统重要性大银行却相对更为稳健,这一点和 2008 年完全不同。美国商业地产行业引发系统性风险的概率目前来看也不大。美国居民部分出行活动并未回到疫情前的水平,办公室空置率较高,商业地产运营困难。另一方面,美国小银行目前持有更多的商业地产贷款,若中小银行面对存款紧张的情况收紧商业地产融资,偿付风险的提升可能引发商业地产贷款及相关衍生品出现连锁风险,但目前美国银行商业地产不良指标仍然健康,处于历史低位,而且商业地产贷款占美国小银行资产比重其实相较 08 年金融危机之前是远远更低的,那么出现美国银行体系系统性风险概率也就不高了。

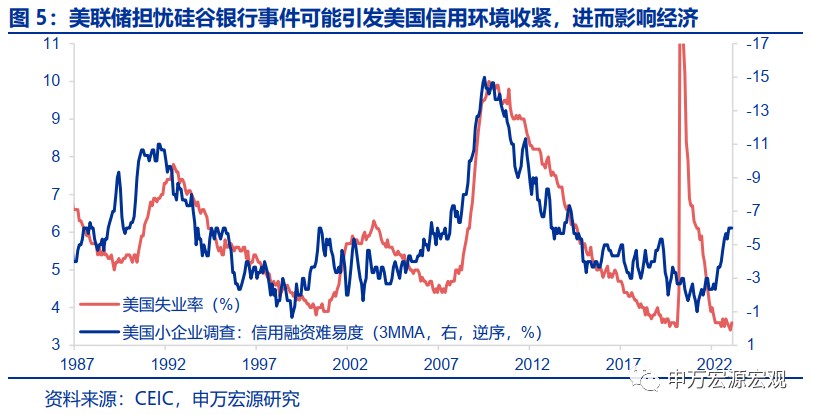

美居民超额储蓄或使得信用收紧对经济影响滞后。美国失业率目前和小企业的信用融资难度是背离的,后者自美联储去年开始加息之后就稳步收紧,其背后可能得到美国居民仍在 1 万亿美元左右的超额储蓄的缓冲,由于美国居民收入端仍有保障,消费的持续火热使得劳动力紧张程度同样缓解较慢,侧面反映美国企业经营情况仍然良好,从而美国小企业并没有因为信用融资变难而进行裁员,最后导致失业率和信用融资难度的背离。根据我们测算,美国居民超额储蓄可能要到今年三季度才消耗完毕,那么在此之前,即便美国小银行主动收紧信用环境,可能也不会对失业率造成大幅攀升的影响。

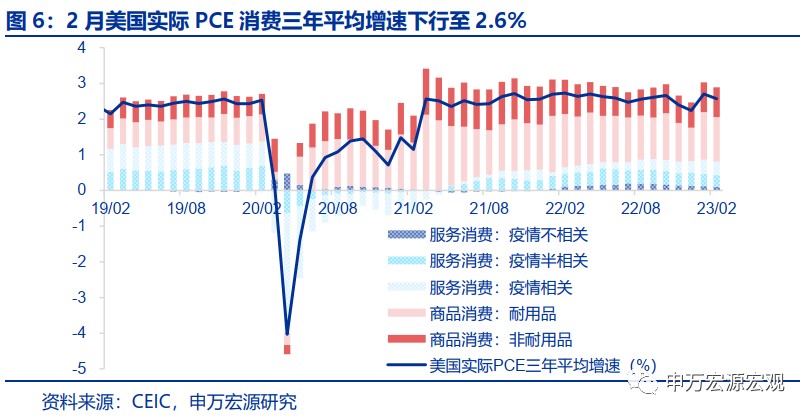

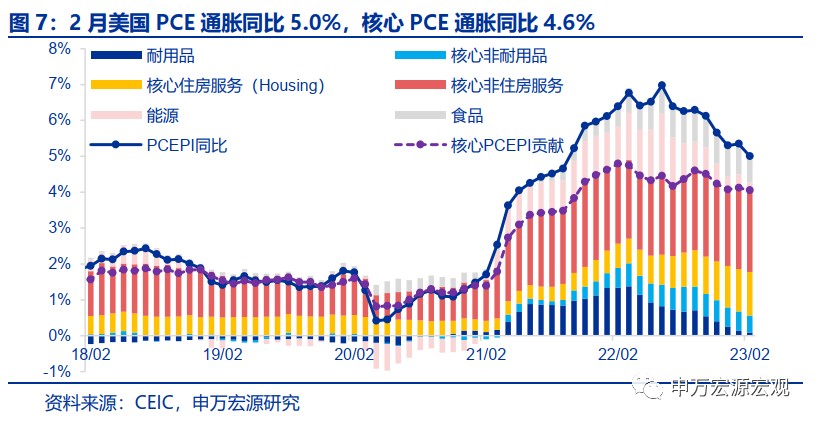

美实体通胀压力仍较大,或迫使美联储维持高利率不变。美联储决策框架可能从 3 月的 “三难” 回归实体经济和通胀压力的 “跷跷板”。2 月实际 PCE 消费小幅降温,但服务通胀难以缓解,进一步指向美联储年内开启降息的可能性不大。美国 2 月实际 PCE 消费三年平均增速下行至 2.6%,其中耐用品贡献为主要拖累,但综合近几个月美国 PCE 消费增速来看,该水平仍然是较高的,市场所期待的消费大幅降温并没有出现。这一消费表现传导至 2 月 PCE 通胀中,我们也可以看到耐用品通胀同比贡献的下行 (2 月美国 PCE 通胀同比 5.0%,核心 PCE 通胀同比 4.6%)。但 2 月美国服务通胀中无论是房租通胀还是其他服务通胀,对 PCE 通胀同比贡献均是提升的,反映房租通胀年中之前难见缓解,以及美国居民超额储蓄犹存下劳动力市场过热缓解较慢,叠加上周公布的美国服务业 PMI 反弹,美国服务通胀压力仍然是很大的,从长期来说,即便职位空缺回归至疫情前的潜在增长水平,美国劳动力市场供需可能仍然难以平衡,也意味着美联储维持一段时间紧缩的必要性较大。

发达经济跟踪:美国 2 月成屋销售改善;全球宏观日历:关注美国非农就业。

风险提示:美联储紧缩力度超预期。

正文如下:

为什么我们认为美联储下半年降息概率较小?

本周 10Y 美债利率、全球原油价格均较上周回升,布伦特油价已经回升至接近 80 美元/桶,10Y 美债利率也升至 3.5% 左右,脱离 3.3% 的低位,两者其实反映的是市场对于金融风险的担忧正在缓和。在市场恐慌情绪缓和下,本周市场对于美联储后续降息的时点预期也从 7 月推后到了 9 月,我们认为,鉴于目前金融风险演变为系统性风险的概率并不大,潜在的信用收缩对经济的影响可能有所滞后,以及实体通胀风险仍然严重,美联储年内降息的概率是不大的。在这一假设下,我国货币政策操作外部约束可能不会大幅放松,但我国出口在美国超额储蓄支持下或仍可获得较好表现,从而支持人民币年末回升至 6.6-6.7 左右。

1.美金融体系风险正在缓和,演变为系统性风险概率不大

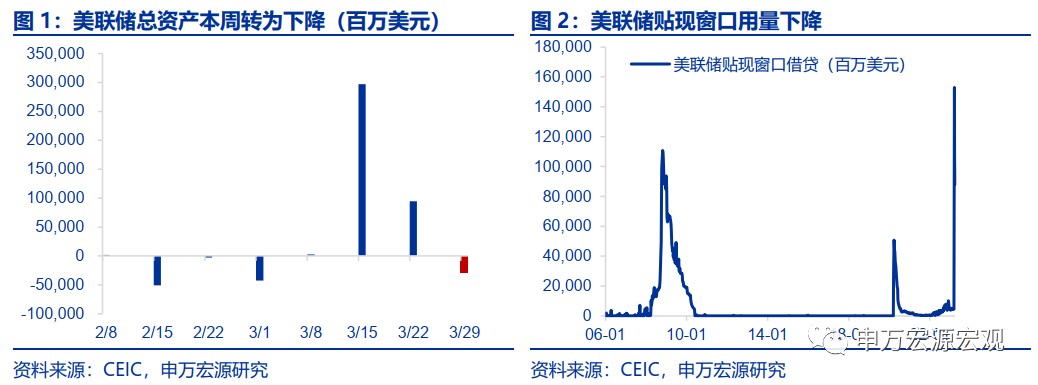

近期美国银行流动性风险有所缓释。3 月美国硅谷银行破产后,由于中小银行资本实力相对较弱,资产端配置相对缺乏多样化,存款持续流失,引发市场对于美国中小银行/区域性银行流动性担忧,但截止 3 月 22 日美国小银行存款外流已经初步停止,转而小幅增加,叠加美联储贴现窗口用量下降,以及美联储总资产重新转为收缩 (截止 3 月 29 日的一周),美国银行业 “危机” 已经有所缓和,市场担忧也相应缓解,从而驱动本周长端美债利率以及原油价格回升。我们认为,近期一连串事件可能不会形成系统性风险,以至于迫使美联储急速转向宽松。虽然美国中小银行可能受到危机传染,美国系统重要性大银行却相对更为稳健,这一点和 2008 年完全不同。

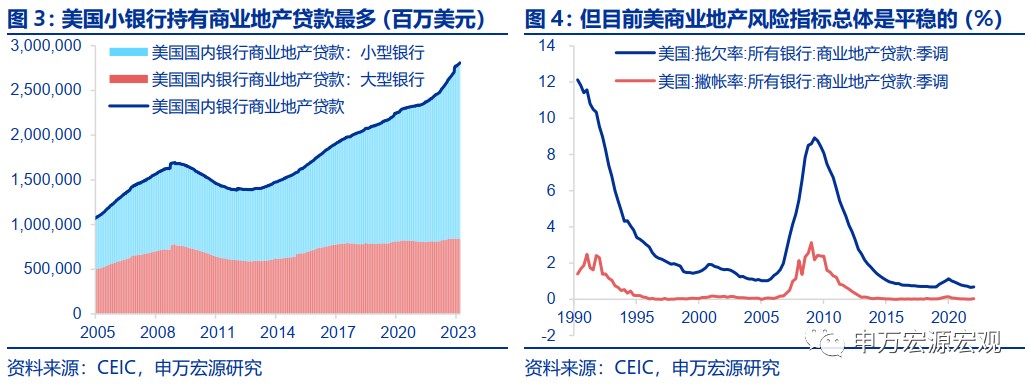

美国商业地产行业引发系统性风险的概率目前来看也不大。近期市场对于美国商业地产行业的担忧,其实也衍生于市场对于美国中小银行的担忧,一方面,美国居民部分出行活动并未回到疫情前的水平,办公室空置率较高,商业地产运营困难。另一方面,美国小银行目前持有更多的商业地产贷款,若中小银行面对存款紧张的情况选择收紧商业地产融资,偿付风险的提升可能引发商业地产贷款及相关衍生品出现连锁风险,但从目前来看,美国银行商业地产不良指标仍然健康,处于历史低位,而且商业地产贷款占美国小银行资产比重其实相较 08 年金融危机之前是远远更低的,那么出现美国银行体系系统性风险概率也就不高了。

2.美居民超额储蓄或使得信用收紧对经济影响滞后

自美联储 3 月会议以来,后续美国经济最大的不确定性在于美国中小银行是否会收紧信贷,进而对美国经济、通胀造成负面影响。但我们从下图也可以看出,美国失业率目前和小企业的信用融资难度是背离的,后者自美联储去年开始加息之后就稳步收紧,其背后可能得到美国居民仍在 1 万亿美元左右的超额储蓄的缓冲,由于美国居民收入端仍有保障,消费的持续火热使得劳动力紧张程度同样缓解较慢,侧面反映美国企业经营情况仍然良好,从而美国小企业并没有因为信用融资变难而进行裁员,最后导致失业率和信用融资难度的背离。根据我们测算,美国居民超额储蓄可能要到今年三季度才消耗完毕,那么在此之前,即便美国小银行主动收紧信用环境,可能也不会对失业率造成大幅攀升的影响。

3.美实体通胀压力仍较大,或迫使美联储维持高利率不变

总结上文,如果金融风险可控,叠加信用收缩影响不但不确定较高,且对经济影响可能较为滞后,那么美联储决策框架可能从 3 月的 “三难” 回归实体经济和通胀压力的 “跷跷板”,目前来看美国通胀压力仍然是不可忽视的,进一步指向美联储年内开启降息的可能性不大。

2 月实际 PCE 消费小幅降温,但服务通胀难以缓解,或使得美联储紧缩难放松。本周公布的美国 2 月实际 PCE 消费三年平均增速下行至 2.6%,其中耐用品贡献为主要拖累,但综合近几个月美国 PCE 消费增速来看,该水平仍然是较高的,市场所期待的消费大幅降温并没有出现。这一消费表现传导至 2 月 PCE 通胀中,我们也可以看到耐用品通胀同比贡献的下行 (2 月美国 PCE 通胀同比 5.0%,核心 PCE 通胀同比 4.6%)。但和 CPI 结构一致的是,2 月美国服务通胀中无论是房租通胀还是其他服务通胀,对 PCE 通胀同比贡献均是提升的,反映房租通胀年中之前难见缓解,以及美国居民超额储蓄犹存下劳动力市场过热缓解较慢,叠加上周公布的美国服务业 PMI 反弹,美国服务通胀压力仍然是很大的,从长期来说,即便职位空缺回归至疫情前的潜在增长水平,美国劳动力市场供需可能仍然难以平衡,也意味着美联储维持一段时间紧缩的必要性较大。

发达经济跟踪:美国 2 月成屋销售改善

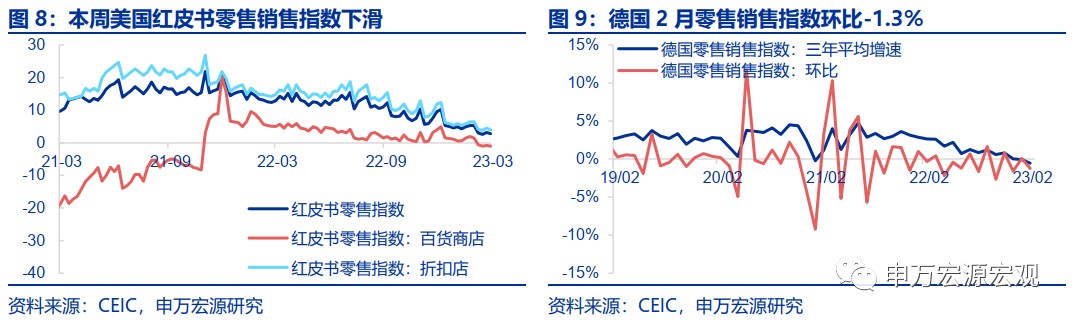

需求:本周美国红皮书零售销售指数下滑至 2.8%,百货商店与折扣店指数均有所回落。德国 2 月零售销售较上月有所下滑,环比-1.3%,三年平均增速-0.5%。

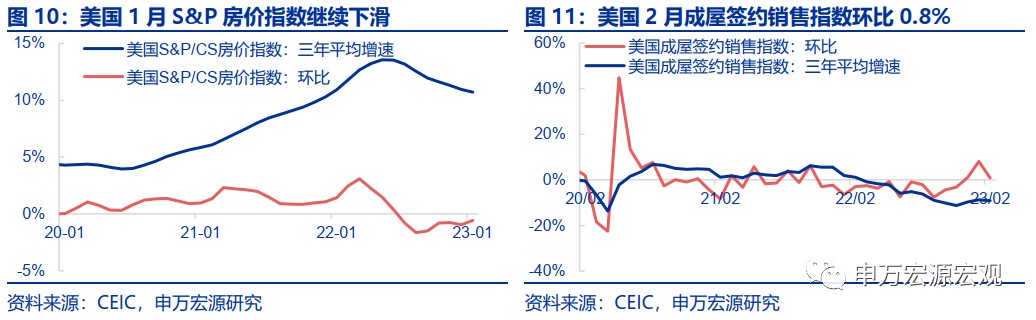

地产:美国 1 月 S&P 房价指数连续第七个月下滑,环比-0.6%,三年平均增速降至 10.7%。美国 2 月成屋签约销售指数连续第三个月上升,环比 0.8%,三年平均增速-9.1%。

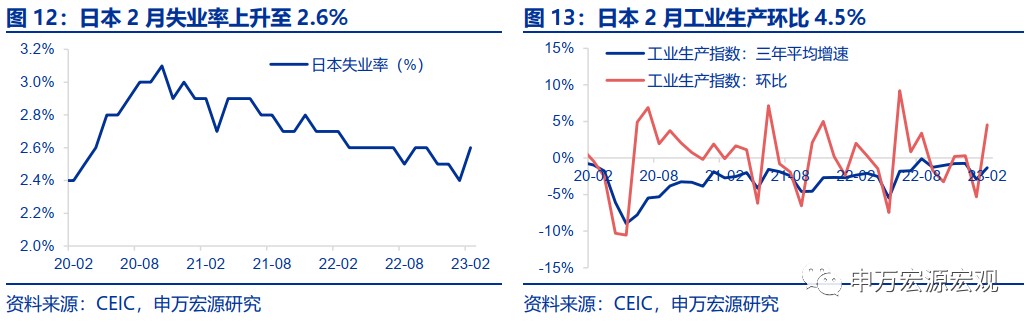

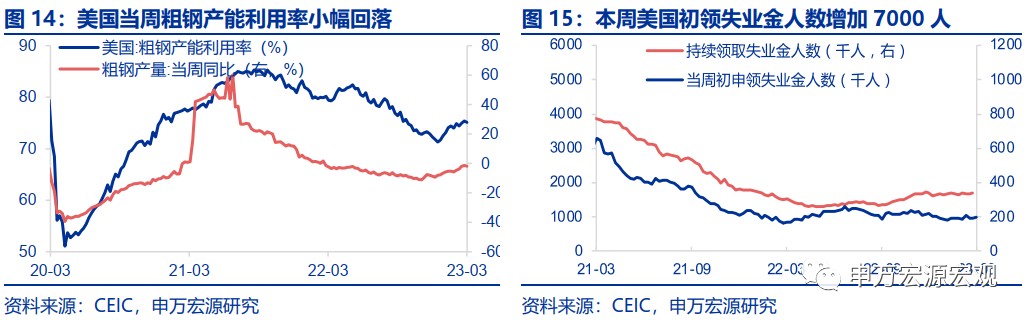

供给与就业:日本 2 月失业率上升至 2.6%,这是自去年 10 月以来的最高读数。日本 2 月工业生产环比 4.5%,增幅优于预期,主要受汽车生产大增所带动。本周美国粗钢产能利用率小幅回落至 75.1%。本周美国初领失业金人数超预期增加 7 千人。

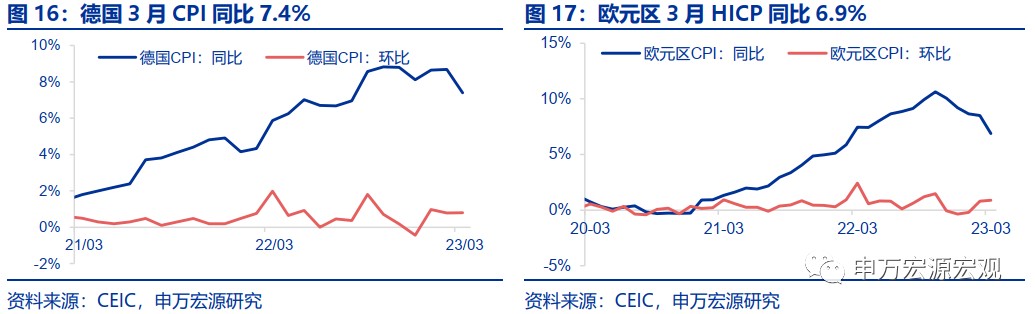

CPI 通胀:德国 3 月 CPI 较上月显著放缓,同比 7.4%,环比 0.8%,通胀压力稍减。受能源价格走低影响,欧元区 3 月 HICP 大幅下降,同比 6.9%,环比 0.9%。

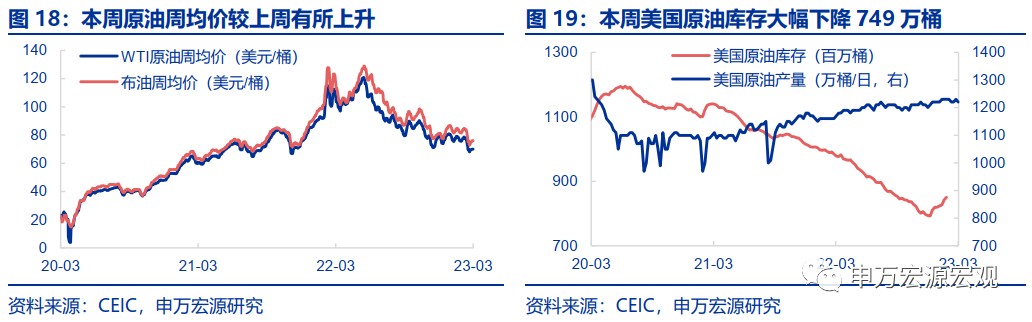

油价和 PPI:截至 3 月 31 日,布油周均价较上周上升至 76.1 美元/桶。本周美国原油库存较上周大幅下降 749 万桶,终止了此前库存持续增加的态势。原油产量下降至 1220 万桶。

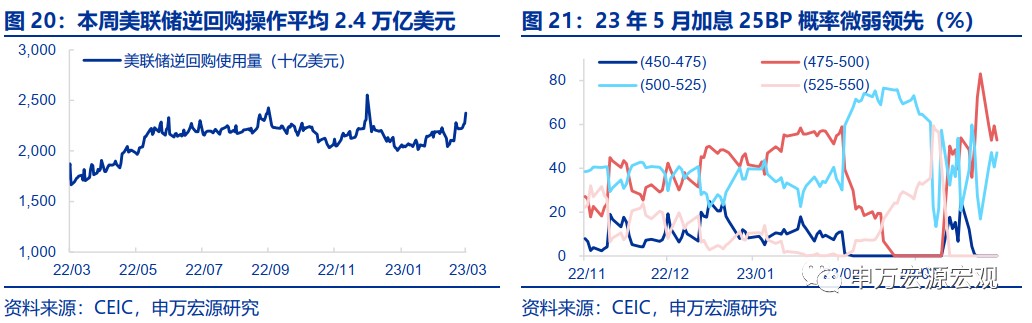

货币操作:截至 3 月 31 日,本周美联储逆回购操作平均 2.4 万亿美元。本周市场预计美联储 23 年 5 月停止加息概率微弱领先 (51.6%)。

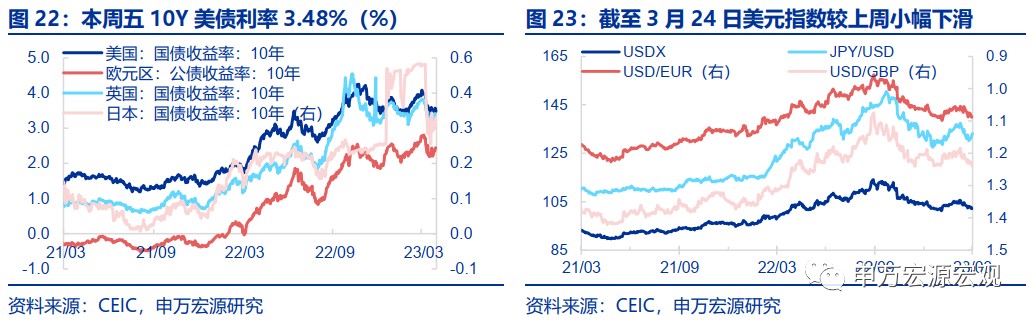

汇率利率黄金:截至 3 月 31 日,10Y 美债利率升至 3.48% 附近,较上周回升。本周美元指数继续震荡回落,截至 3 月 31 日美元指数降至 102.5。

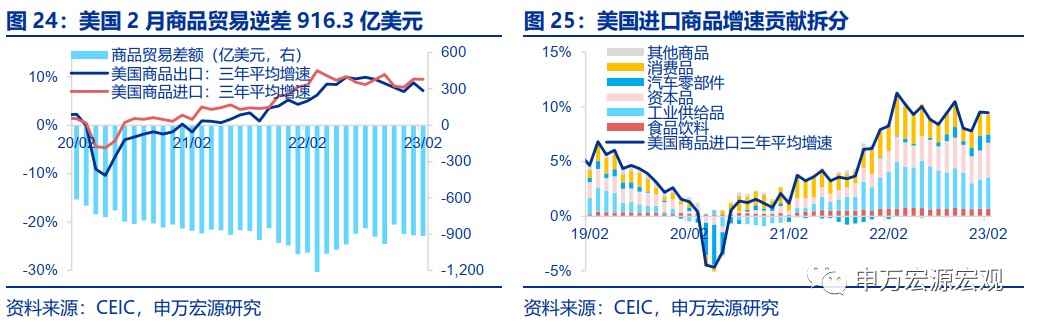

全球贸易:美国 2 月商品出口三年平均增速回落至 7.1%,进口增速维持 9.5%,贸易逆差小幅升至 916.3 亿美元。与上月相比,汽车零部件与消费品进口下滑明显,资本品进口增速提升。

新兴市场跟踪:越南 3 月出口增速继续回落

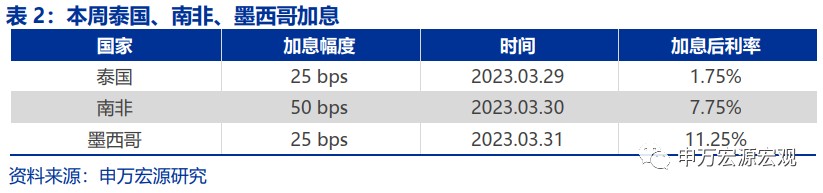

本周泰国央行宣布加息 25bp,符合市场预期,连续五次加息后政策利率现为 1.75%。南非央行决定加息 50bp,高于市场预期,加息后利率来到 7.75%。墨西哥央行宣布加息 25bp,加息后利率为 11.25%。

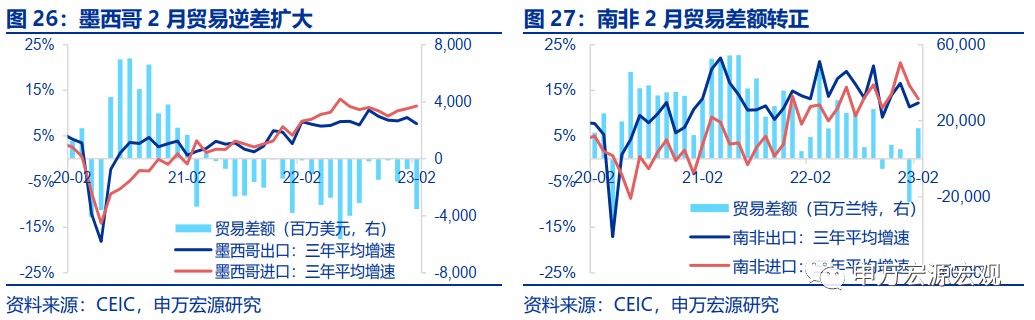

2 月墨西哥贸易逆差扩大至 35.4 亿美元,南非贸易差额转正至 161 亿南非兰特。墨西哥 2 月出口额下滑幅度大于进口量,导致贸易逆差扩大至 35.4 亿美元。南非 2 月录得 161.3 亿南非兰特的贸易顺差,这是自去年 9 月以来最大的贸易顺差,主要受出口大幅增长所推动。

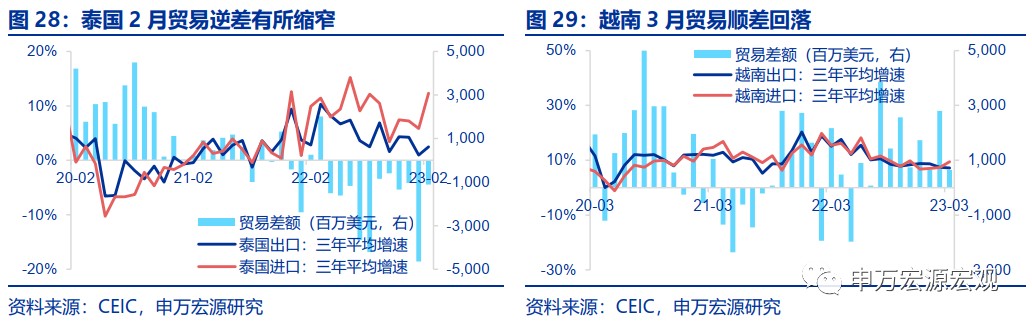

泰国 2 月贸易逆差收窄至 11.3 亿美元,越南 3 月贸易顺差回落至 6.5 亿美元。受益于出口额提升,进口量回落影响,泰国 2 月贸易逆差缩窄至 11.3 亿美元。越南 3 月进口三年平均增速上升,而出口平均增速延续下滑趋势,导致贸易顺差回落至 6.5 亿美元。

海外央行官员表态:本周美联储官员放鹰

海外央行动向:美联储总资产规模下降

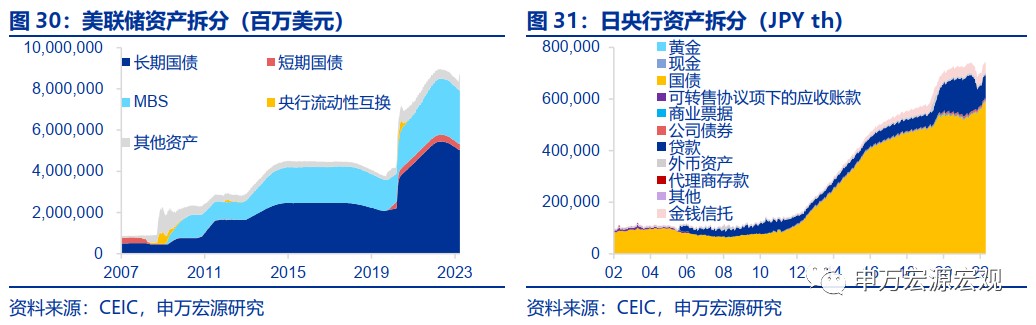

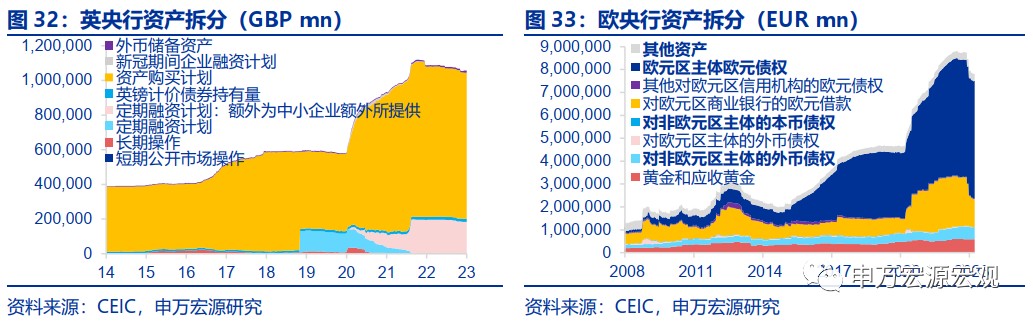

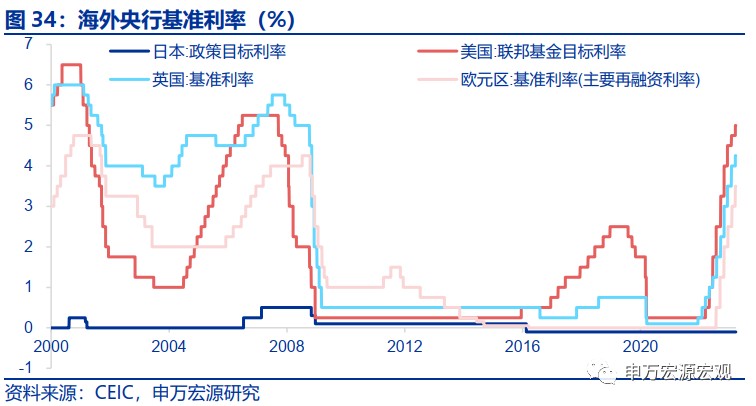

截止 3 月 29 日,美联储总资产较上周下降 278 亿美元。截止 3 月 24 日,欧央行总资产较上周扩张 41 亿欧元。截止 3 月 20 日,日央行总资产为 737 万亿日元,较上周缩减 8.3 万亿日元。截止 3 月 29 日,英央行总资产为 1.05 万亿英镑,较上期缩减 45.4 亿英镑。

全球宏观日历:关注美国 3 月非农就业

本文来源自 “申万宏源宏观”;作者:王茂宇、王胜;智通财经编辑:严文才。