动力电池的 2022:扩张、扩张,还是扩张

扩产、出海与扎堆上市

在 2022 这个疫情关键性的转折之年,补贴退坡、下游销量飙升、渗透率再创新高的背景之下,不被消费者直接看到的中上游依然延续去年的节奏,赚得盆满钵满。

而最下游的车端,除了特斯拉还在降价之外,其他国内车企基本都掀起了涨价潮。

今年 7 月广汽集团董事长曾庆洪把这个问题甩给了自己的上游。他在发言的时候,吐槽动力电池成本占电动汽车总成本的比重,从 40% 涨到 60%,“给宁德时代打工” 成了车企金句。

另外一边,宁德时代的曾毓群则把锅甩给了自己的上游,他表示,是上游原材料的资本炒作给动力电池产业链带来了短期的困扰,碳酸锂、六氟磷酸锂、石油焦等锂电池上游材料都出现价格暴涨。

到了 11 月的峰会,中国汽车工业协会常务副会长兼秘书长付炳锋也指出,锂电价格暴涨等现象 “非常不正常”、“产业链有收割现象”。

从上至下,整个锂电行业处在一种亢奋的状态之下。

在这样的气氛中,上中下游的企业都有些沉不住气,扩产、寻求融资,此起彼伏地贯穿了整个 2022 年。

尾部洗牌,磷酸铁锂反攻

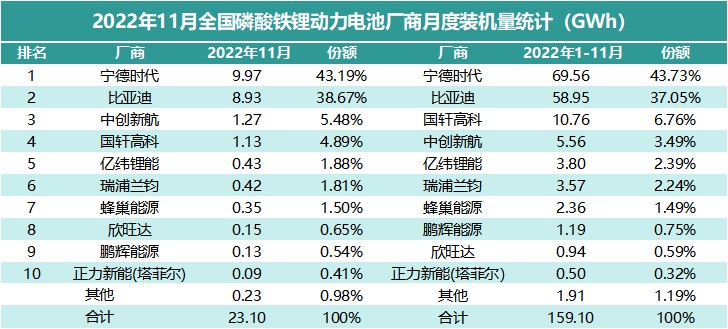

根据已披露数据,2021 年 1-11 月,我国动力电池累计装机量 258.5GWh, 同比增长 101.5%,实现翻番。

具体来看,头部企业的市场份额较为稳定,集中化趋势愈发明显,其中 CR10 的占比再次提升,从 2021 年的 89.60% 提升至 2022 年的 94.68%。

与 2021 年的榜单相比,前四名位置并未发生变化,宁德时代、比亚迪、中创新航、国轩高科的地位稳定,比亚迪与宁德时代相比,份额差距有所缩小。

腰尾部选手中,亿纬锂能提升了一名,LG 新能源提升了 2 名,蜂巢能源则下降 2 名,孚能科技下降 1 名。

最大的变化是,2021 年出现在前十榜单中的塔菲尔如今已不见踪影,青山系的动力电池新贵瑞浦兰钧首次现身榜单前十,并已经申请赴港上市。

来源:公开信息、锂猫实验室制图

而从磷酸铁锂和三元电池的对比来看,今年是磷酸铁锂卷土重来的关键一年。前 11 个月,磷酸铁锂的装机量达到 159.10GWh,三元动力电池装机量仅 99GWh,磷酸铁锂的份额达到 62%。

从细分来看,塔菲尔在三元、磷酸铁锂的单独榜单中,仍然存在于前十,但新贵瑞浦兰钧依靠磷酸铁锂的冲刺来到了总榜单前十。

来源:公开信息、锂猫实验室制图

在渗透率即将触顶之时,抓住稳固行业地位,对于近两年的动力电池来说尤为重要。

除了试图打破技术边界的创新尝试外,“扩张” 是所有企业的核心,组成它的包括买矿、扩产、出海、融资。

关键词一:买矿

买矿的行为从锂价的疯涨拉高中游成本开始,而这个现象 2021 年开始就初见端倪。

2022 年的疯狂,则在斯诺威矿业的 “天价” 拍卖中达到高潮。在 5 月天价成交悔拍之后,斯诺威矿业在 11 月末再次进入拍卖环节,经历 19 天 9 轮拍卖熔断,拍卖价格追平此前 20 亿元成交价格。

在锂盐价格上,以电池级碳酸锂为例,根据野天鹅网的跟踪统计,2020 年其价格仅为 4 万~5 万元/吨,2021 年初达到 7.2 万元,而至 2021 年底已涨至 28 万元/吨。

进入 2022 年,电池级碳酸锂价格继续快速上涨,今年 3 月一度突破 50 万元/吨大关,之后略有回落,8 月下旬再次开启上涨模式,1 此后一直高位震荡,并一度突破 60 万元/吨,目前价格已明显回落,但依旧维持在 50 万元/吨以上。

也就是说,与 2020 年相比,电池级碳酸锂价格在两年内暴涨逾十倍。

工信部全年曾经对锂行业进行多次表态,试图稳定锂价。

如 “今年将适度加快国内锂、镍等资源的开发力度,打击囤积居奇、哄抬物价等不正当竞争行为”、“支持锂资源、锂盐、电池材料等企业与动力电池企业合作”、“建立重点原材料价格部门联动监测机制” 等。

由于此前一轮的扩张,导致 2020 年前锂盐处于下行周期,多个上游锂矿都在 2020 年出现了经营困难,它们或停产维护、或配股募资缓解资金压力。

如今进入上行新周期,在锂矿供给周期性紧张、锂价疯狂飙涨的背景下,电池产业链中下游企业为了控制成本、满足扩产需求,改变了以往的商业模式,不再 “各司其职”,而是争相布局上游,抢夺话语权。

宝马、大众集团、Stellantis、雷诺、通用、福特、特斯拉、丰田等传统车企也企业积极下场抢矿,其举措包括直接入股矿业公司或矿业项目,以及绕过电池厂商直接与矿商签订原材料供应合同。

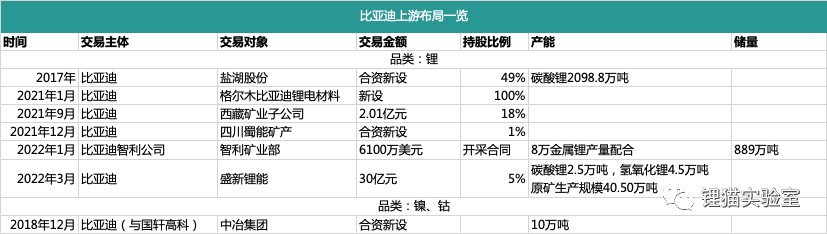

再看国内,整车企业和电池厂商,例如宁德时代、比亚迪等也竞相出手,在全球买矿、采矿、锁矿,其中宁德时代出手最为阔绰,今年 11 月,宁德时代参与斯诺威公司破产重整案,并被评为第一顺位候选投资人。

比亚迪则主要专注于锂盐。

来源:公开信息、锂猫实验室制图

12 月,国轩高科、欣旺达、蜂巢能源等三家公司,也相继公布了取得最新矿权的消息。

而不愿 “为宁德时代打工” 的下游广汽集团,也于 2022 年 11 月宣布联手矿商成立合资公司。

关键词二:扩产

抢矿,对于动力电池企业来说,最根本的原因是他们受到了来自上游的掣肘。

在经历从 2009 年开始已经持续 13 年的新能源汽车补贴将要退补的这个关键时点上,新能源行业开始重归于市场化。

这个本该是最后抢跑机会的 2022 年,很多车企却由于包括动力电池企业、材料商等在内的上游的供应链问题减产甚至延迟交付。

一直到 5-6 月,上海及长春复工复产、碳酸锂价格回落,才带来行业整体转向乐观局面。

乘联会数据依然显示,到 2022 年 11 月,国内狭义乘用车市场零售销量为 164.8 万辆,其中新能源车销量达 59.8 万辆,同比增长 58.3%,渗透率高达 36.2%。

而动力电池面对下游的需求和上游高企的锂价,不得不出手抢矿,其本意在于在控制成本、保证供给的情况下,通过扩产来抓住渗透率提升的最后窗口期。

一方面,越早释放产能越可以在全行业产能紧张的时候拿下关键车企客户,绑定后期利益;另一方面的原因则在于,规模化是动力电池产业的核心壁垒之一,越快释放产能有利于锁定市场份额,并为价格谈判获得更多筹码。

据不完全统计,2022 年至今,动力及储能电池开工项目达 44 个,总产能规划超 1.2TWh,规划投资超 4300 亿元;而动力电池竣工投产的项目也达到 16 个。

其中,总投资额在 100 亿以上的有 23 个,而且,与前几年相比,今年开始,动力电池企业的扩产出现了多个项目基地同时动工的现象。

例如,中创新航的眉山、武汉基地,蜂巢能源的上饶、盐城基地,力神的无锡、滁州、天津基地,比亚迪的长春、南宁、襄阳基地等均在短期内陆续开工。

来源:公开信息、锂猫实验室制图

此外,终端车企与电池企业的合资工厂也在加速启动,宁德时代与吉利、青山与上汽、孚能与吉利、欣旺达与吉利、比亚迪与一汽的合资工厂均开启建设。

同时,电池企业也在通过资本绑定向上游渗透,如宁德时代已经战略投资奇瑞、阿维塔、北汽蓝谷、哪吒、爱驰等车企。

但伴随着动力电池企业的激进扩张,一个需要警惕的事实是,随着新能源汽车的渗透率逐步提升,激进的产能扩张与市场市场需求之间的关系正在悄然发生变化。

锂电池行业不可避免的周期性问题或许又将再次出现。

2022 年 11 月,亿纬锂能董事长刘金成博士曾在行业峰会上指出,预计最晚 2024 年全产业链都将出现产能过剩。

关键词三 :出海

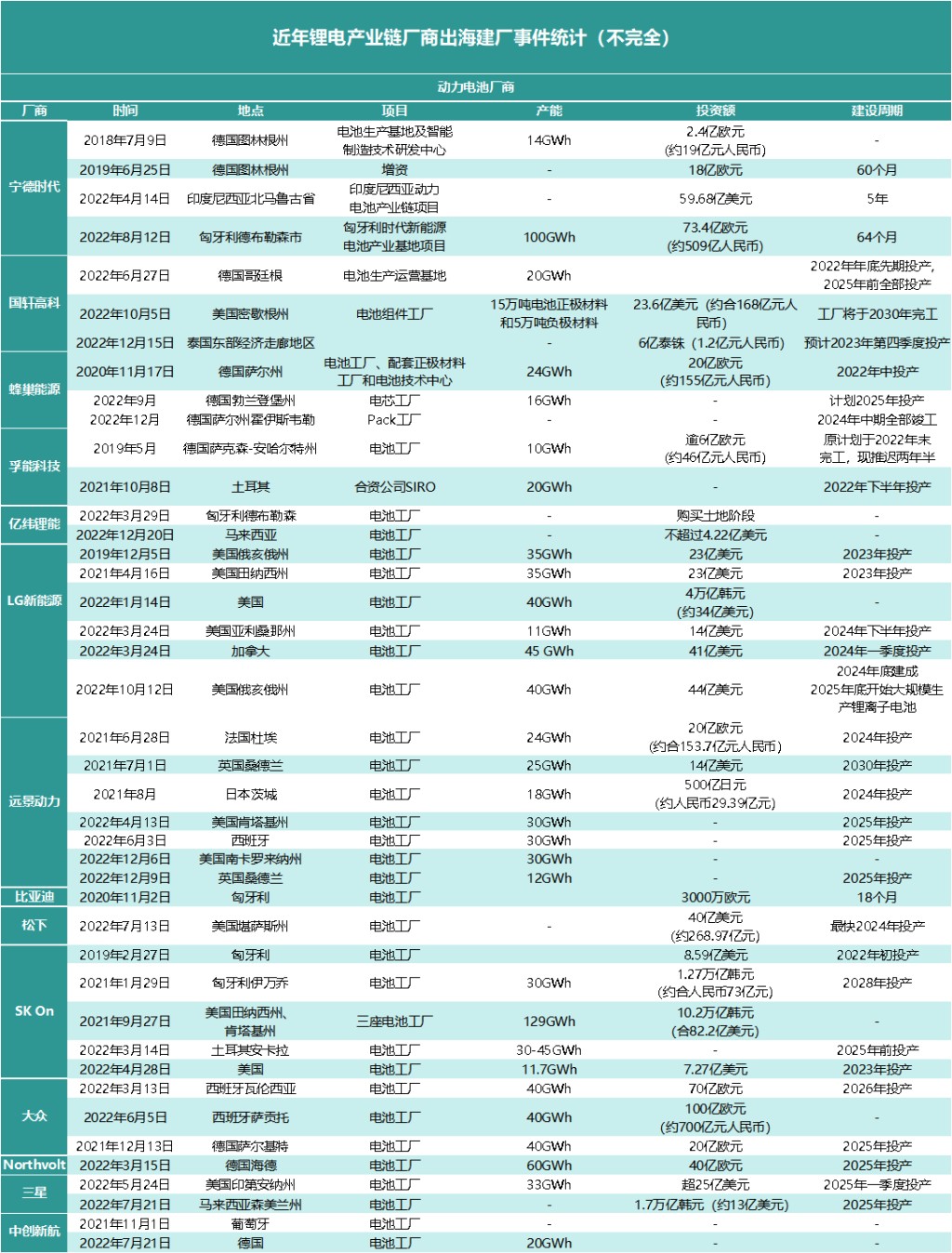

除了国内扩产之外,中国的新能源汽车以及动力电池卷向海外也是趋势之一。

其背景之一正是上文提及的,中国的锂电产业链或许将最早出现产能过剩,将眼光投向全球不失为一个明智的选择。

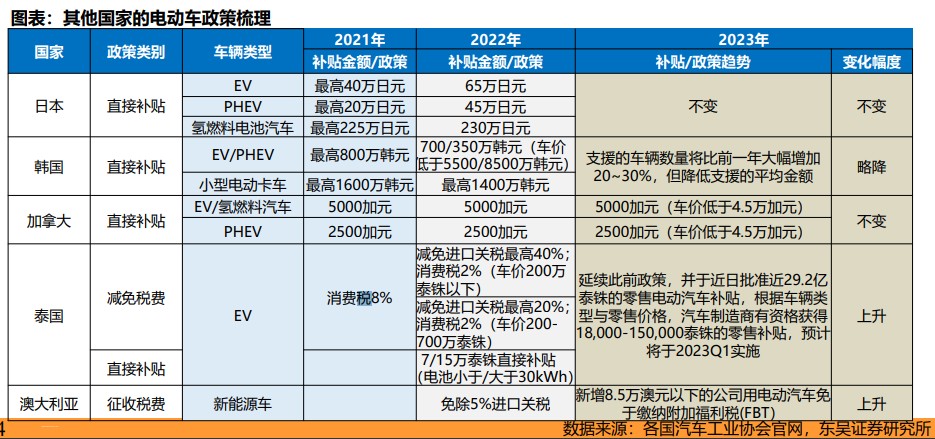

其背景之二在于,原先新能源发展比较迟缓的欧美、东南亚等其他国家的电动化进程终于开始加速。

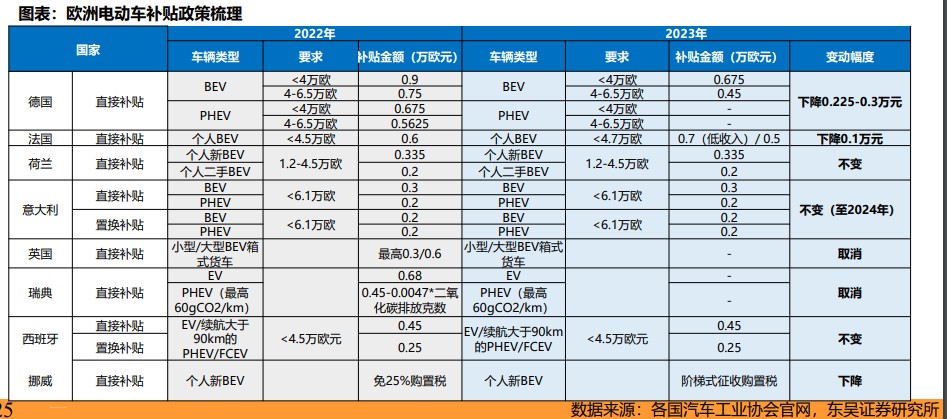

其中,欧洲确定了长期电动化路线,并通过了 2035 年实现欧盟新车零排放的倡议。

在这个背景之下,多个国家将于 2023 年起补贴下降或取消、征收增值税等,预计欧洲的销量将迎来大幅提升的增速。

东吴证券分析师预计 2023 全年欧洲销量将达 300 万辆左右同比提升 20%+。

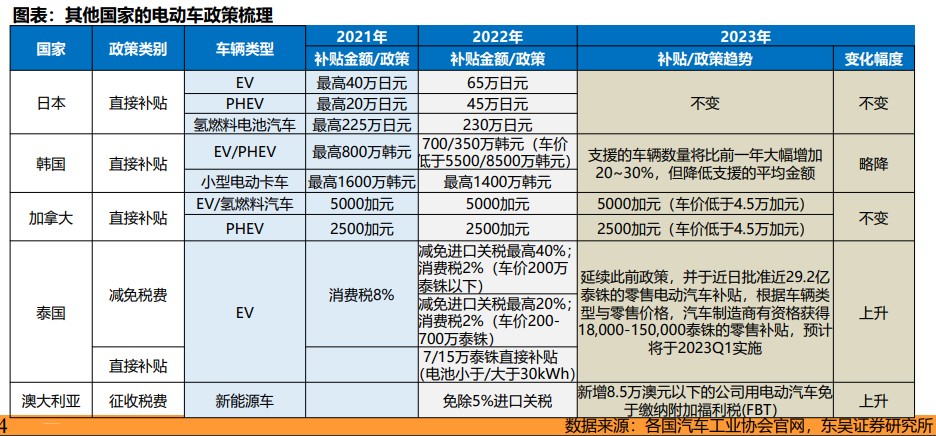

美国则已经进入了加速阶段,2022 年 1-11 月电动车销 89.6 万辆,同比 +56%。同时,美国电动车补贴政策签字生效通过,新政补贴最高维持 7500 美元,取消 20 万辆限制,但对本土化生产作出严格要求。

而以泰国、韩国等为例的亚太地区国家,2023 年还将延续优惠政策。其中,泰国宣布 23 年新推出 29.2 亿泰铢车企补贴,以推动本土电动车制造业,电动汽车制造商有资格获得 1.8-15 万泰铢的零售补贴;澳大利亚 2023 年免除福利税和进口关税;日本延续 2022 年以来的直接补贴政策,且相比 2021 年呈上涨趋势;韩国补贴出现小幅下降。

随着海外销量的逐步增长,动力电池企业开始走出过门拿大单,接收到海外车企订单的包括宁德时代、国轩高科、蜂巢能源、欣旺达、亿纬锂能、远景动力、孚能科技等。

以宁德时代为例,其上半年的海外收入同比增长 123.35%,达到了 222.54 亿元。

在拿下大单的同时,考虑到各国的本土化政策,动力电池企业们也开始逐渐扩大在海外的生产与研发基地。

仅宁德时代一家,就拿到了奔驰、福特、宝马等三家车企的电池供应合作。

二线企业们也不甘示弱,纷纷在德国、匈牙利、德国、印尼等地建厂,中国的动力电池企业在全球的认可度不容置疑。

来源:公开信息、锂猫实验室制图

除了动力电池厂商之外,材料商们如容百、星源材质们,也开始在海外建厂,靠近自己的下游,以更好地实现全球布局。

关键词四:融资

不过,无论是扩产还是出海,都离不开一场关于资本的硬仗。

动辄百亿元的扩产计划、动辄数十亿、上百亿美元、欧元的海外建厂计划,给动力电池企业们带来巨大的资金压力。

加速融资补血,很显然不仅是下游新能源车企们的共识,也已经成为动力电池领域的共识。

目前,为了应对资金方面的压力,还未上市的企业选择国内 IPO,已经上市的企业则将目光投向在海外的二次上市。

2022 年 10 月 6 日,排名动力电池第三位的中创新航在香港联交所挂牌上市公开发行 2.66 亿股,募集资金总额 101 亿港元,创下 2022 年港股市场最大 IPO 的记录。

来源:中创新航

紧随其后的是,蜂巢能源科创板 IPO 申请获受理、瑞浦兰钧递表港交所,而伴随着这两家企业的资本动作,国内排名前十的动力电池企业有望悉数迈入上市公司行列。

而对于已经上市的电池企业、材料企业们,通过境外资本市场实现再融资则成为了一个最吸引人的选择:不仅可以快速获得融资加快国际化进程、还可以引入境外专业投资者优化股东结构,同时,此举也可以扩大国际市场上的知名度与吸引力。

据不完全统计,目前成功在海外通过发行 CDR(存托凭证)成功上市的包括国轩高科、欣旺达两家电池企业,此外还有材料和装备企业格林美、杉杉股份和科达制造。

此外,仍有星源材质、先导智能、杭可科技等 7 家企业仍然在申请发行 CDR 的进程当中。

来源:各公司公告、锂猫实验室制图

关键词五:创新

在锂电企业这些寻求增长的动作之下的底层逻辑是动力电池的核心技术正在迎来边际瓶颈——能量密度和充电速度似乎都没有太大的提升空间了。

在锂电池的框架体系内,继续进行材料创新不太现实,于是贯穿全年的是各种结构创新,企图从空间利用率上做文章。

宁德时代有大圆柱电池、比亚迪有 CTB 技术、孚能科技则发布了 SPS 电池技术、蜂巢能源发布了最新一代叠片技术 3.0“飞叠” 技术,无不是用空间利用率换取更高的能量密度,只是各家选择的堆叠方式不一样、是利用电池包内部还是利用整体车身的区别。

不过,在锂电池的框架之外,企业们还是看到了更多的东西,在所有非锂电池中,钠电池最被看好。

性能上,钠电池化学性性能稳定,安全性较好;可采用稳定性更好的铝箔做负极集流体,在电池运输环节中,无需担心电压低导致电池性能衰减、失效等问题,在低温环境性能也较好。

当然,钠离子电池也有不足,主要是能量密度和循环寿命较低,钠离子电池的能量密度在 140Wh/kg 左右,循环寿命在 2000 次左右。

不过,也正由于它的特性,因此行业对它的预期是在微型轿车、储能等高成本敏感性的领域实现对锂电池的替代。

2021 年 7 月,宁德时代发布第一代钠离子电池,电芯单体能量密度达到 160Wh/kg,为全球最高水平;常温下充电 15 分钟电量可达 80%。7 月 11 日,公司在互动平台表示,致力于推进钠离子电池 2023 年实现产业化。同时,宁德时代表示,第二代钠离子电池电芯单体能量密度将突破 200Wh/kg。

11 月,曾有传言称比亚迪计划于 2023 年二季度量产钠离子电池,搭载于秦 EV、海豚及新车型海鸥中,虽然后来比亚迪否认了这一传言,但关于钠电池的热度居高不下可谓贯穿全年。

尾声

在锂电池技术触及瓶颈、接棒的技术尚未成熟、新能源补贴却已退出历史舞台的这一刻,属于锂电池的第一阶段发展似乎已经成为历史。

在抢夺市场第二阶段的开端,企业们将 “扩张” 变成了 2022 年的关键词。

而事实上,无论 2024 的产能过剩是否会到来,抓紧当下的每一个机会继续成长,都是第二场争夺战的关键之一。

在这个转折之年,企业们做的事情是在告诉世界:可以输给自己,但不能输给对手。

或许以后的某刻谁会被自己的产能拖垮,但谁也不想在行业巅峰之时被对手打趴。

本文来源:锂猫实验室,作者:陈晨,原标题:《动力电池的 2022:扩张、扩张,还是扩张》