蔚来起跳 ,12 月冲击单月两万台,明年上半年会有五款新车!

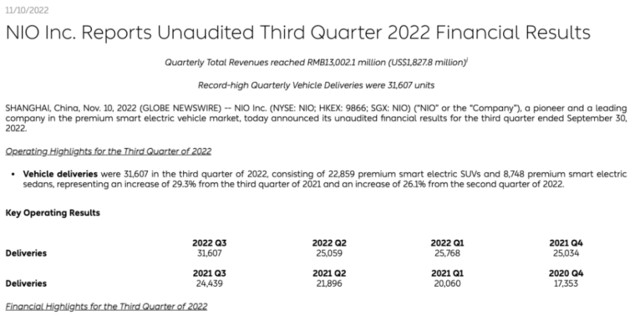

蔚来的整份财报,最引人瞩目的还是四季度交付预期:43000-48000 辆汽车,同比增长高达 71.8%-91.7%。总的来说,这是一份既突破记录,但又收敛了很多的交付指引。

今天下午六点,蔚来发布 2022 年 Q3 财报。

这是在遭遇 Q2 疫情冲击后的第一个完整交付季,虽然同比和环比均实现了超过 25% 的增长,但依然与大家的预期有差距——整体交付 31607 台,月均刚刚过万。

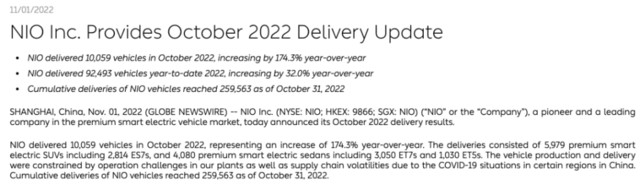

加上十月刚刚过万的交付,过去几天出现了对蔚来的质疑:预期中的起跳,还没有到来!

也正因为此,大家这一次非常关注蔚来 Q4 的交付指引。而蔚来给出的是:4.3 万台到 4.8 万台。

如果把 10 月已经交付出去的 10056 台扣除掉,这意味着接下来两个月,蔚来将还要交付 3.3 万台到 3.8 万台之间,月均交付量攀升超过 50%,至每月 1.65 万台到 1.9 万台之间。

李斌在随后电话会议中还表示,12 月他们会冲击单月产能两万台。

这算起跳了吧?!

当然,将 Q3 的交付、Q4 的指引加起来,蔚来今年肯定做不到 Q2 财报展望的「下半年交付十万台」。

不过,在疫情反复的当下,这样的指引依然很令人兴奋。

更重要的是,这意味着蔚来从 NT1.0 平台向 NT2.0 平台的整体转移可以说是成功了的。虽然有关于产能、质量等方面的冲击。

今天的财报电话会议持续了一个半小时,李斌回应了许多关于未来发展的问题,包括:

特斯拉降价有无影响?

ET5 的订单需求怎样

研发投入大涨为什么?

芯片对于自动驾驶影响有多大?

明年会发几款车,预期会怎样?

毛利率能否长期维持在 20% 到 25%?

蔚来自研 AD 芯片的情况是

.......

接下来是我们结合财报电话会议的完整报道。

一、疫情下起跳

ET5 是被基于厚望的!在许多人的预期中,ET5 的出现,将把蔚来的月交付量推高至单月 2 万台。

在八月和九月,秦力洪和李斌也分别给出了较高的指引。

秦力洪在八月成都车展接受我们采访时曾表示,宝马 3 虽然是很明星的车型,但整场月销也就在 1 万到 1.5 万之间,而一年以后的「 ET5 应该达到稳定的状态,还是有一打的。」

李斌则在九月的 Q2 财报电话会议上披露,ET5 今年年底要冲击过万的单月交付。

当时,结合下半年冲击半年交付 10 万台的目标,大家认为 Q4 蔚来的月度平均交付要去到两万台左右。

但过去的十月,这个预期并没有达到。10 月蔚来的交付量是 10059 台。

原因很多。我们在诸多零散消息中也披露过,蔚来合肥工厂因为疫情的影响,曾在十月停工过。传出来的消息是总计停工两次,每次五天。

而就在几天前,李斌自己也在碳粉群透露,蔚来已经有两千人睡在工厂确保生产。「很辛苦。」

今天财报电话会议,这当然会成为一个主要问题。

李斌的回应是,十月因为疫情和供应链,产能上的确受到了损失,比预期中少了几千台。不过,供应链端「 副车架」的问题,在 11 月份基本解决了。

至于在全新 ESD 工厂生产的 ET5,一方面因为爬坡,一方面因为疫情,十月份也少了两三千台的产出。「但现在已经恢复了生产,并会增加一条产线,月底的产能就能爬上来,下个月就能达到预期。」

李斌还表示,ET5 交付后,早期用户对于 ET5 的满意度超出了他们的预期。

而另一个逃不过的问题,是特斯拉不久前的降价。这是否会影响 ET5 的订单?毕竟,在坊间,一直有这样的消息在被释放。

李斌的回应是:并没有!

李斌说,当下大家关注的其实是「什么时候交车」,因为 ET5 订单确实不是问题,「 需求是毫无疑问非常强劲的。」

至于特斯拉的降价,「因为它们一直在降价,所以也不是新鲜事,也看不到有什么对我们的影响。」

他表示,特斯拉跟蔚来车型的价格差一直都比较大,无论是 Model 3 还是 Model Y。因为,他「 不认为跟我们在同一个价格区间。」

李斌甚至非常凡尔赛地表示,ET5 一个月卖一万多台就好了,「也不能太多了,街车了也不好,一个月卖三万台我也不太喜欢。」

现场的提问还充满了「技巧」,譬如有人就问,明年蔚来会有对标 Model Y 的车型?年底的 NIODAY 传闻会发布 ET5 的猎装版,真的吗?

李斌听完笑了。他说明年上半年蔚来会有 5 款新车,总有一款是蔚来的的 Model Y。

他进一步表示,在一个 Premium 的市场里,蔚来的哲学是高效满足用户的个性化需求。从这个角度出发,到明年六月,蔚来会有 8 款车型, 能满足 30-50 万区间用户的需求,「除了 MPV,我们没有 MPV」。

这就是不否认 ET5 猎装版的发布?而今年合肥 NIODAY 看样子会发布的车型至少两款?

二、研发、电池、毛利率

这三者结合在一起来说,是因为它们在今天的表述中紧密相关。

蔚来 Q3 的研发投入大涨至 29.4 亿元,作为对比,去年 4 季度是 18.3 亿,今年 1 季度是 17.6 亿,今年 2 季度是 21.5 亿。

如此大的研发投入上涨,蔚来做了什么?

李斌的回复是主要因为新的品牌,以及围绕着电池、芯片等等一系列的投入,包括人员、测试等等的支出增加 。

在李斌看来,这都是计划一部分。而从研发布局来看,李斌说蔚来的研发布局基本定型了,「以后差不多每个季度研发费用的强度 ,会保持在每个季度 30 亿人民币左右,一段时间内。」

注意关键词,新品牌、电池、芯片!

先说新品牌和芯片。

关于新品牌,李斌今天在表述时说刚开完两个新品牌的会,针对的是大众市场,而且希望新品牌出现单款爆款、月销几万台的情况出现。

至于芯片,李斌今天明确表示,他们正在积极地研发 AD 芯片,目前有 500 人的团队,进展顺利。「AD 芯片与算法强相关,结合我们的算法来定制芯片效率会更高,并且将提高我们的毛利率。」

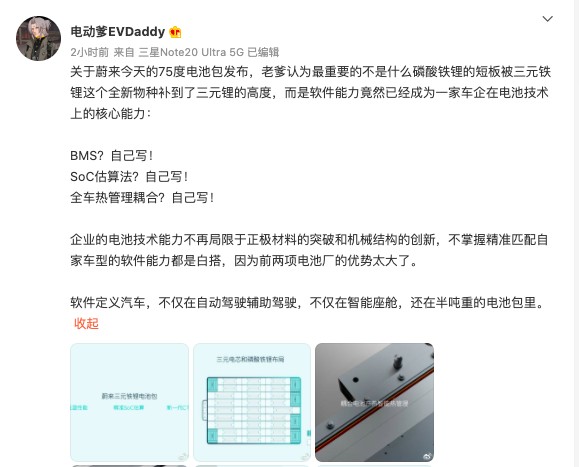

而与毛利率更直接相关,则是电池,包括碳酸锂的价格等等。

在这次财报之前,蔚来自造电池一事曾在 11 月头被广泛报道。部分报道标题也极具备冲击力:《摆脱 “霸王条款” 不做宁王 “打工人”!李斌自造电池内幕。》

报道谈到了日前刚刚成立的蔚来电池科技(安徽)有限公司,以及今年 5 月,蔚来宣布在上海安亭投资 2.185 亿元用于新建电池研发项目。

当时,李斌透露,蔚来已经拥有超过 400 人的电池研发相关团队,从事包括电池材料、电芯与整包设计、电池管理系统、制造工艺等在内的研发工作。

而今天财报电话会议虽然没有谈及蔚来自造电池的事,但在涉及毛利率时,李斌多次谈及锂矿、电池对蔚来毛利率的影响。

李斌说,蔚来今年的毛利率是有挑战的,主要原因还是电池价格,包括 碳酸锂价格处于高位,「在 60 万左右的水平,而电池价格是有联动的,所以影响了 Q4 几个点的毛利。」

在他看来,这是不受控制的,所以会有压力,虽然保持毛利率的稳定能做到。

话说到这,李斌也多说了几句,并认为锂的价格并不是供需的问题,因为「哪个电动汽车公司因为买不到电池供不上来」,所以他认为「 毫无疑问锂应该降价」。

他进一步透露说,锂价对于蔚来毛利影响还是比较大的。蔚来车型的电量比较高,「平均每块电池 80 多接近 90 度」,而「碳酸锂每吨每 10 万价格的浮动,大概影响 2 个点的毛利 」,而如果碳酸锂降到合理的十几万每吨的水平,「可以给我们释放大概 8 个点的毛利。」

作为对比:

蔚来 Q3 的车辆毛利率为 16.4%,2021 年第三季度为 18.0%、2022 年第二季度为 16.7%;

2022 年第三季度的毛利率为 13.3%,2021 年第三季度为 20.3%、2022 年第二季度为 13.0%。

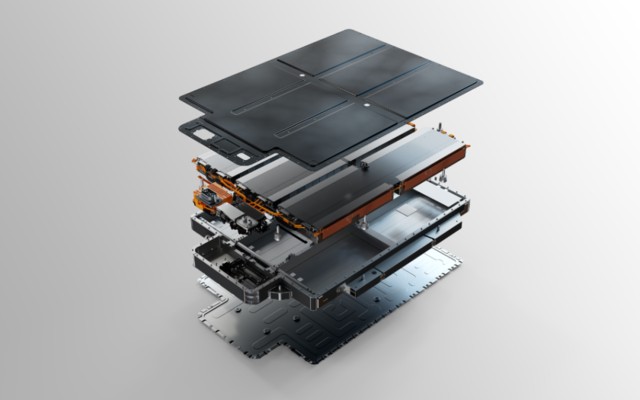

蔚来的三元铁锂电池包

无论是是 16.4% 还是 13.3%,显然都不是投资者对未来的预期,他们希望蔚来的毛利率能在未来去到 20-25% 的水平。

今后能做到吗?

李斌的回复是,今年还算有一个不错的毛利率, 以前他们也到过 20% 多的毛利。「 假设电池能够回落到正常理性的价格的话, 20%-25% 不是问题 。长期来看随着垂直一体化, 我们在电池、芯片上的投入, 毛利率还有提升空间。」

他还特别提到比亚迪,认为比亚迪的整体毛利率表现不错,就是「因为有电池的垂直整合」。

因此,作为一家智能电动汽车公司,他认为「如果没有垂直一体化能力,达到 20%-25% 毛利非常非常难。」

结合自研投入今后每个季度大致稳定在 30 亿人民币,蔚来的下一步你们认为是什么?

我们认为,一定会有「垂直整合」!

三、财报十九问

最后说下财务情况,以及今晚财报电话会议的问题实录。

先说财务数据,凭借着平均月交付过万的数据,蔚来三季度的财务成绩不错:

汽车销售收入 119.33 亿元,同比增长 38.2%,环比增长 24.7%;

总营收 130 亿元,同比增长 32.6%,环比增长 26.3%;

单车利润率 16.4%,环比上季度的 16.7% 略有回落;

总毛利率 13.3%,环比上季度的 13.0% 略有上升;

净亏损 41.1 亿元,环比上季度增加了 49.1%;

研发支出 29.45 亿元,同比增长 146.8%,环比增长 37%;

销售、通用及行政支出 27.13 亿元,同比增长 48.6%,环比增长 18.8%;

现金及等价物储备为 514 亿元。

但整份财报文件,最引人瞩目的还是四季度交付预期:43000-48000 辆汽车,同比增长高达 71.8%-91.7%;总收入 173.68-192.25 亿元,同比增长高达 75.4%-94.2% 。

这是一份既突破记录,但又收敛了很多的交付指引。

刚刚过去的 10 月份,蔚来交付了 10059 辆,这意味着接下来两个月,蔚来起码要达到平均接近 1.7 万的交付,才能完成这一预期。如果想突破 4.8 万的指引上限,那几乎就是两个月都要破两万的节奏——这是「突破记录」。

收敛,则指的是李斌本来说的是「全年交付 15 万辆」、下半年交付十万台。但现在看,这是收敛了的。

接下来,则是财报电话会议、我们记录的 16 个问题和回答。

Q1:交付指引有变,生产受到影响了吗?

李斌(以下简称李):10 月份生产比我们预期少了几千台。有好几个因素吧,首先副车架有一定影响,这个 11 月基本解决了。另外 ET5 用到了新的 EDS 工厂,自动化程度非常高,30 个工人就可以支持,它的爬坡确实影响了不少,大概两三千台的产出。另外当然就是疫情,前后加起来影响了一周多的产能,加起来的话确实是少产了不少。

11 月份生产已经恢复了,EDS 会增加一条产线,月底能爬上来,副车架也已经解决了,ET5 下个月能达到预期,ET7 和 ES7 目前没有任何障碍。

Q2:美国半导体限制影响如何?

李:英伟达芯片主要涉及到云端的训练芯片,我们目前手上有足够多的 A100,可以满足很长时间的训练需求。另外也在积极评估动态,包括和云服务商合作。手上的芯片可以支持整个 AD 训练的迭代,禁令不会影响目前在这方面的需求。

Q3:ET5 目前订单数量?受特斯拉降价影响吗?

李:大家都在关注什么时候交车,但是 ET5 订单确实不是问题。交付初期我们还是在关注产能爬坡的问题,需求是毫无疑问非常强劲的。虽然是越多订单越好,但我们也不希望用户等太久。

特斯拉以前就一直在降价,所以也不是新鲜事,我们也看不到有什么对我们的影响。而且特斯拉跟我们价格差一直都比较大的,Model Y 跟我们 ES6 EC6 价差也一直是比较大的,我不认为它跟我们在同一个价格区间。

Q4:新产品、新市场带来的总支出增加会是长期的吗?

Stanley(负责财务高级副总裁曲玉):支出增加是因为我们三季度进入了更多市场,以及市场推广和宣传的支出。SG&A(销售通用行政支出) 占比我们会长期优化,致力于提升资本的利用效率,2023 年大家会看到蔚来资本效率的持续提升。

李:研发方面 Q3 增长比较多,主要是新的品牌,以及围绕着电池、芯片等等一系列的投入,包括人员、测试等等的支出增加,都是计划的一部分吧,没有什么特别的。

整个研发的布局现在算基本定型了,以后差不多每个季度研发费用的强度,差不多会保持在每个季度 30 亿人民币左右,一段时间之内会是这样。

Q5:年底两个厂的生产效率可以达到多少?明年的预期是?

李:明年整车生产来讲,会是非常舒服的节奏。两个工厂都达到单班 15 万辆的话,对我们整车运营和生产都是很合适的节奏。

Q5:蔚来担心生产瓶颈会变成长期性的结构问题吗?

李:疫情防控带来的短期压力和波动很难去预期,也希望大家理解。从供应链还有我们自己的角度来讲,现在整个链条能支持我们明年的交付目标。整车生产不是问题了,供应链可能还有一些挑战,比如四季度交付就会受到功率半导体的一些约束。明年的话总体上来讲应该还好。

Q7:和汽油车相比,电动车生命周期似乎是在缩短,蔚来怎么看中长期电动车的稳态毛利率?业内的 20%-25% 会不会太过乐观?

李:整个智能电动汽车因为智能化迭代速度比较快,所以整个行业迭代速度都加快了,3 年就会是大的换代节奏。

蔚来也是按照这个节奏在迭代智能化技术,但是蔚来一代车所有的软件硬件都是一个平台,比如 NT2 所有车都是一样的,所有电池包都是 unified pack,动力系统也是很有限的组合。这样的研发效率还是非常高的

20-25% 的毛利率不是非常大的问题,今年我们还算有一个不错的毛利率吧,以前我们也到过 20 多毛利。假设电池能够回落到正常理性的价格的话,20-25% 不是问题。长期随着垂直一体化,包括我们在电池芯片的投入,毛利率还有提升空间。

主流 massive market(电动车)的话,(毛利率)会有更大挑战。我估计所有公司加在一块,总体的毛利都是负的。当然比亚迪因为有电池的垂直整合,还是做得非常好。如果没有垂直一体化能力,达到 20-25 毛利非常非常难。

Q8:明年四季度财务打平、ET5 交付超过 3 系的指引、今年毛利率 18-20% 这些指引还能维持吗?

李:总体我们还是保持着方向,明年四季度打平的话,目前来看 NIO 核心业务是没有问题的。但还有两个品牌在研发,还有电池、芯片、手机等等新业务研发,占了明年 30-40 个亿的研发规模,差不多一个季度 10 个亿吧。不包括这些的话,打平还是很有信心的。

ET5 交付超过 3 系的话,当然这个车比 3 系好太多了,这个也不算指引吧,应该算力洪的 marketing。当然我们非常有信心,能够实现这样的预期。

毛利率今年的话,有挑战。我们主要还是因为电池价格,因为碳酸锂近期价格还在高位,而且还提高了不少,现在在 60 万的水平。电池价格是有联动的,影响了 Q4 几个点的毛利吧。不受控制的因素我们也没有办法,会有一些压力,但是保持毛利率稳定还是能做到的。

锂的价格我觉得不是供需的问题,因为没有哪个电动汽车公司因为买不到电池供不上车,毫无疑问锂应该降价。

实际的话我们很难去预计,但我们影响还是比较大的,蔚来平均每块电池 80 多接近 90 度吧。我可以给一个预期,碳酸锂每吨每 10 万的价格,大概影响蔚来 2 个点的毛利,降到合理的十几万的水平 可以给我们释放 8 个点的毛利

Q9:ET5 现在 3 月才能拿车,被誉为蔚来 Model 3,那蔚来的 Model Y 会是哪款车?会是 ET5 的猎装吗?今年 12 月 NIO DAY 能看到这款车嘛?

李:明年上半年蔚来会有 5 款新车,总有一辆会是蔚来的 Model Y。但同一个平台的总量还是我们更看中的。在一个 premium 市场里面,我们总体的哲学是更高效满足用户的个性化需求。

到明年 6 月我们有 8 款车型,能满足 30-50 万区间用户——除了 MPV——我们没有 MPV——的需求。加起来的量能达到我们的预期的,我们不期望某款车能达到几万的量。也不能太多了,街车也不好,ET5 一个月卖三万多台我也不太喜欢。

我今天刚开完另外一个品牌的会,当然对于 massive market,我们希望一款车卖 5 万台,不同细分市场应该有不同的用户利益。

Q10:如果四季度最少交付 4.3 万的话,线性爬坡 12 月份大概是 1.8 万左右,还是非线性交付,更多会放在 12 月?

李:11 月份还是有一个爬坡的过程,EDS 也有很自然的爬坡过程。12 月份除了碳化硅的话,基本上能达到这个量的。12 月份产能肯定比 11 月份多一点吧,还是希望 12 月份产能能突破 2 万台。

Q11:蔚来现在的现金流,能支撑 2023 年之后新增业务带来的支出增加吗?

Stanley:我们会继续优化资本利用效率,研发费用会持续稳定,和 2022 基本持平。我们估计明年的资本支出不会比今年有特别明显的增加,但大家也知道我们明年会持续扩张网络和供应链。目前还不能给出更详细的指引。

李:总体来讲市场还有很多不确定性,不过蔚来现金储备加上银行资金的支持,我们有足够信心可以支撑到公司持续盈利的。财务方面我们还是非常严格的。

Q12:训练芯片储备比较多,车载芯片的储备够不够?

李:A100 的问题已经讲过了,车端的话,我们是全球首发 Orin 的,比同行早了 6 个月,和英伟达合作也非常紧密。

另外我们也在积极自研自己的 AD 芯片,目前有 500 人的团队在这个项目上。芯片和算法的关联度非常大,从算法上定义自己的芯片效率非常高,并且将提高我们的毛利率。总体进展比较顺利吧

Q13:鉴于比较复杂的外部环境,中长期看的话,整车生产会不会从代工转向自生产?资质会不会有难点?转换会不会对成本、爬坡有好转?

李:第二工厂仍然与 JAC 合作,现在合作的挺好的。整车生产短期内不是我们平瓶颈,目前实现了 30 万的产能,双班还能 double,短期内能支撑。

至于供应链方面,也不是我们一家公司的问题,整个行业都会面临,以后我们也应该有一些抗风险的能力。

Q14:资本环境不是特别好,加上未来几年国内比较激烈的竞争的话,组织架构会不会进行调整?

李:前面也说了,研发也会保证 30 亿左右。capex 的话,我们也会积极提高自己的效率,蔚来财务管理的边界非常严格。

Q15:蔚来怎么看 MPV?

Stanley:短期没有计划。目前智能电动 MPV 在供给端非常热闹,但需求端仍然是个很细分的市场,蔚来在未来几年会持续观察。

Q16:蔚来明年财务打平需要锂降价吗?

李:目前来看,锂的价格确实没有按照大家预期的在 Q4 显著下降。我不觉得这个是供应的问题,过去这段时间也有一些新的锂矿投产。我们自己觉得明年碳酸锂应该是会回落到 30-40 万的区间,但是做预算的时候还是保守一点,按照 40 来万做展望。

Q17:蔚来城市智能驾驶的时间表有吗?智能驾驶什么时候可以促进利润率提升?

李:AD 作为服务提升毛利率还需要时间。首先功能开发需要时间,其次法规也需要进一步成熟。工信部公安部最近推出了试点,这当然是比较积极的信号。但我们还是认为还需要一两年的时间,法规、技术需要进一步的成熟,短期内不太可能贡献太多

Q18:67 个亿的 Inventory 是过去几个月最高的,是不是目前资产端相当于多了大概一万台库存?

Stanley:一方面我们三季度提升了 866 的产能,另外零部件库存提升是为了保证接下来几个月关键部件的供应,比如芯片等等。

Q19:ET5 最近非常火爆,网络端有一些评价能耗的问题,蔚来怎么评价?

李:不同轮胎对能耗影响比较大,有用户可能对这个问题没有在意。选性能胎能耗还是差得比较大的。ET5 总体上能耗还是挺不错的,还是提醒下我们用户,如果你性能导向的话,你确实可以选择性能胎;追求能耗的话,还是要长续航轮胎。

本文来源:电动星球 News,原文标题:《蔚来起跳 ,12 月冲击单月两万台,明年上半年会有五款新车!》