再度上调全年业绩增速,终止港股定增,药明康德三季报还要关注什么?

剔除新冠,公司主业仍保持健康快速增长,但单季度员工人数快速增长和外部环境变动,都是需要关注的内容。

10 月 26 日晚间,药明康德公布 22 年前三季度业绩,期内公司营业收入 283.95 亿元,同比增长 71.9%;归母净利润 73.78 亿元,同比增长 107.1%;经调整 Non-IFRS 归母净利润 67.72 亿元,同比增长 77.9%;经营现金流 74.31 亿元,同比增长 142.1%。

同时,公司在 3 季报中宣布,将此前中报公告的 2022 年全年收入增长目标由 68-72% 调整至 70-72%,并将保持 2021 至 2024 年收入复合增速不低于 34% 的目标。

华尔街见闻·见智研究认为,公司 22 年前三季度业绩增速再创新高,在疫情影响下仍然取得利润增速超越营收增速的成绩,同时经营现金流增速大幅超越营收增速,全产业链和全球多地布局产能的优势,同时,上调业绩增速目标,反映了公司对 4 季度经营确定性的乐观态度。

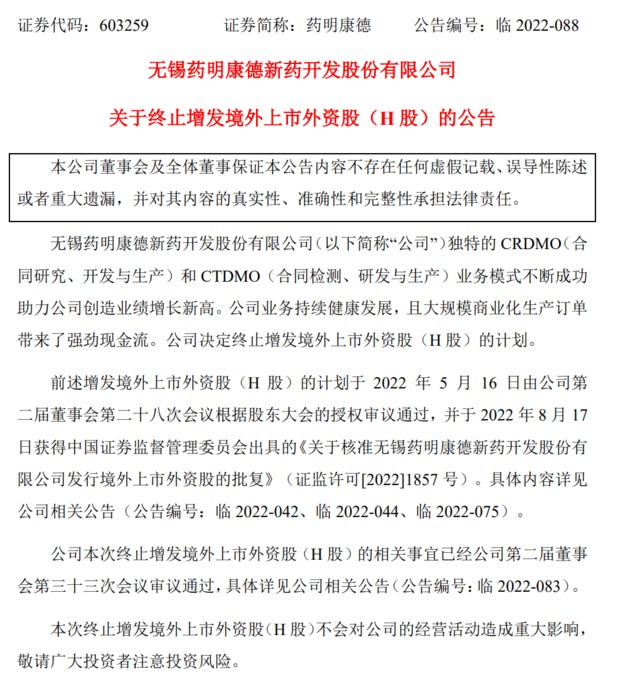

此外,公司公告了终止境外增发的决定,此前这笔增发将用来置换海外产能贷款,见智研究认为目前公司所处行业环境有较大改变,行业外部挑战增加,此时放弃稀释股东权益,有利于股东对公司的信心。同时,目前公司现金流增速远超公司营收增速,也表明公司经营仍然稳健,资金运用上有较多的选项。

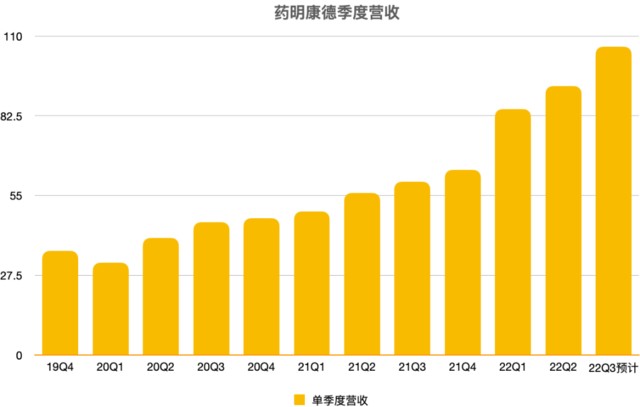

单季度营收首破百亿,环比继续加速

公司在 22Q3 营收首次突破 100 亿大关,同比增长 77.8% 至 106.38 亿元。从单季度营收环比来看,继续保持加速。

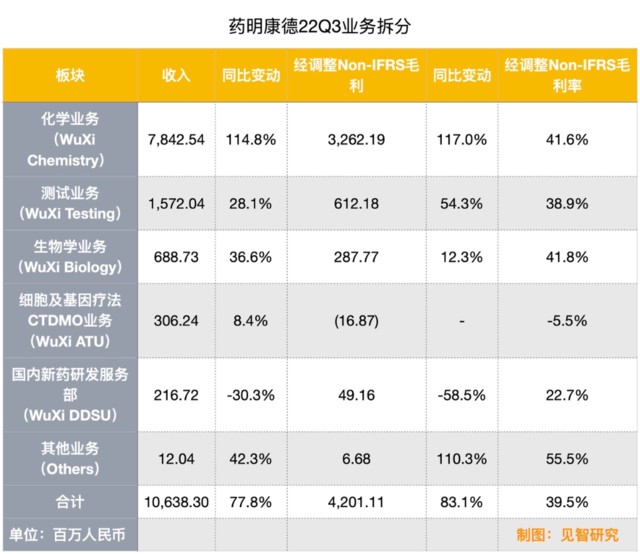

化学业务、测试业务继续加速,新冠影响已逐渐减小

拆分 22Q3 业务来看,在新冠订单的帮助下,化学业务仍然保持高速增长,带领公司整体增速快速上升。

化学业务 (WuXi Chemistry) 实现收入 78.43 亿元,同比增长 114.8%,经调整 Non-IFRS 毛利 32.62 亿元,同比增长 117.0%,毛利率为 41.6%。

测试业务 (WuXi Testing) 实现收入 15.72 亿元,同比增长 28.1%,经调整 Non-IFRS 毛利 6.12 亿元,同比增长 54.3%,毛利率为 38.9%。

生物学业务 (WuXi Biology) 实现收入 6.89 亿元,同比增长 36.6%,经调整 Non-IFRS 毛利 2.88 亿元,同比增长 12.3%,毛利率为 41.8%。

细胞及基因疗法 CTDMO 业务 (WuXi ATU) 实现收入 3.06 亿元,同比增长 8.4%,经调整 Non-IFRS 毛利-0.17 亿元,毛利率为-5.5%。

国内新药研发服务部 (WuXi DDSU) 实现收入 2.17 亿元,同比下降 30.3%,经调整 Non-IFRS 毛利 0.49 亿元,同比下降 58.5%,毛利率为 22.7%。

见智研究通过拆分化学业务分子漏斗,药明康德 22Q3 该板块新增了219 个分子项目,22 年前三季度供新增 692 个分子项目。目前管线中共有 2123 个小分子项目,其中包括已获批上市的 44 个、临床 III 期阶段 53 个、临床 II 期阶段 288 个、临床 I 期及临床前阶段 1,738 个。值得注意的是,药明康德去年全年新增分子数为 732 个。

值得注意的是,从公司披露口径来看,剔除新冠商业化项目,公司 22 年前三季度化学业务板块收入同比增长 38.3%,见智研究认为,对比其他业务增长来看,这一数据仍然强劲。

从产能角度来看,公司在 22Q3 开始陆续投产用于 GMP 生产的常州三期,包括一个研发中心和五个生产车间。新产能的投入将保证后续分子漏斗推进过程中的产能供应。其中,7 月常州基地一个全新寡核苷酸及多肽生产大楼正式投入运营。9 月,无锡基地的无菌脂质纳米颗粒(LNP)制剂平台投入运营,进一步提升全球 CRDMO 平台能力;首个高活口服制剂生产车间也于 9 月在无锡基地正式投产。

另一个加速增长的是测试业务,公司一体化优势在当前医药行业融资寒冬的背景下逐渐凸显,药物代谢动力学及毒理学服务、生物分析服务、医疗器械测试服务等一系列相关业务增长更快,此外安评业务也获得高于其他测试业务的增速。

不过从业务的角度来看,公司的临床业务上相较于国内领先的对手仍有不小差距,虽然业务恢复至 95% 左右,但增速上放缓趋势明显。

生物学新分子也是另一个发展亮点,包括靶向蛋白降解,核酸类新分子,偶联类新分子,溶瘤病毒,载体平台、创新药递送系统等。2022 年前三季度公司生物学业务板块新分子种类及生物药相关收入同比增长 76%,占生物学业务收入比例由 2021 年的 14.6% 提升至 2022 年前三季度的 20.5%。

细胞及基因疗法为 67 个项目提供开发与生产服务,其中包括 50 个临床前和 I 期临床试验项目,9 个 II 期临床试验项目,8 个 III 期临床试验项目(其中 4 个项目处于上市申请准备阶段)。相比中报,公司 Q3 推进了一个项目进入 III 期临床。截至目前,公司帮助一家美国客户完成肿瘤浸润淋巴细胞疗法(TIL)项目的上市申报,以及为一家中国客户完成用于 CAR-T 细胞疗法的慢病毒载体的上市申报。

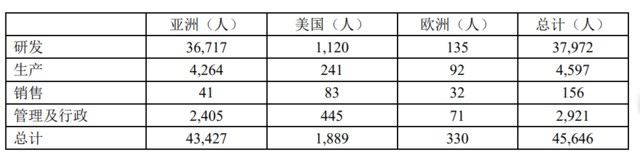

3 季度员工增长再加速,较中报增加 14.93%

截至 22Q3 期末,公司共拥有 45,646 名员工,其中 13,488 名获得硕士或以上学位,1,379 名获得博士或同等学位。截至 22H1 报告期末,药明康德共拥有 39,716 名员工,其中 11,441 名获得硕士或以上学位,1,294 名获得博士或同等学位。

公司 3 季度人员增长大幅提升,较中报增加 14.93%。见智研究认为,公司 3 季度员工增长数据较大,需要注意成本增长和营收增长的联系。

综上,药明康德在行业环境整体变弱的背景下仍然保持着较高增速,同时上调年内增速意味着增长确定性仍大。但未来公司和行业面临的风险仍不能忽视,需要更多观察。