张忆东:下半年美股还没跌完,智能驾驶可能是明年中国资产最大的亮点

兴业证券全球首席策略分析师、研究所副院长张忆东表示,“逆全球化” 正在从量变走向质变。

9 月 23 日,由新浪财经主办,证券日报作为战略合作媒体,合力打造的 2022 新浪财经海外投资峰会盛大开幕,本次论坛有幸邀请到纳斯达克、新交所、香港贸发局等机构的代表致辞,并邀请了包括沈明高、肖耿、韩竹、陶冬、姚远、张忆东 、梁文涛、黄亮等海内外知名学者、经济学家等共聚于此,眼观全球局势,紧扣市场脉搏,探讨大湾区机遇,碰撞智慧火花,为投资者奉上了一场财富盛宴。

兴业证券全球首席策略分析师、研究所副院长、兴证国际副行政总裁张忆东发表主旨演讲,演讲主题为 “危中有机,新时代的经济 ‘大浪淘沙’”。他表示,“逆全球化” 正在从量变走向质变。关于欧美通胀,张忆东表示,未来一旦经济衰退,美国的货币政策可能会再度宽松,从而导致通胀就像牛皮癣一样很容易再次复发,这就使得美国、欧洲呈现出一种较长时间的通胀和较短时间的衰退互相交织在一起。

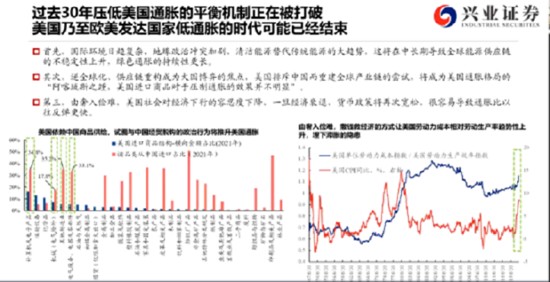

“逆全球化” 正在从量变走向质变。2018 年以来,疫情、俄乌冲突正在不断地助推逆全球化。逆全球化体现为三个趋势,一是全球产业链、供应链呈现 “缩短化” 趋势。二是欧美的低通胀成为过去时,欧美和中国正在加大在清洁能源方面的投入。第三种趋势就是发达国家政策的有效性在降低,它的摇摆性在增强,“低增长、再通胀” 将成为长期宏观主题。

对于第二种趋势,他表示,全球化曾经系统性压低了欧美的通胀,但现在这个机制被打破,欧美低通胀时代已经过去,首先是地缘政治的冲突,清洁能源替代传统能源大的趋势,这在中长期导致了能源供应链的不稳定性,绿色通胀的持续性可能会更长。其次,全球供应链的重构成为大国博弈的焦点,导致美国用美元计价的进口商品对于自己本国的通胀压制效果越来越不明显。第三,由奢入俭难,美国社会对经济下行的容忍度下降了。

所以,未来一旦经济衰退,美国的货币政策可能会再度宽松,从而导致通胀就像牛皮癣一样很容易再次复发,这就使得美国、欧洲呈现出一种较长时间的通胀和较短时间的衰退互相交织在一起。

关于第三种趋势,张忆东表示,第三种趋势就是发达国家政策的有效性在降低,摇摆性在增强,意味着经济一旦不行要放水,一放水,因为结构性的通胀在上升,通胀就上去了,又要被迫去收缩,一旦收缩,对经济的杀伤力比对通胀的杀伤力更大。杀到一定程度,因为欧美高债务率的压力就上来了,还本付息的压力就上来了,导致经济的恶化,进而使得美联储又不得不再次放松。如此往返运动,欧美就呈现出一种类滞胀的格局。

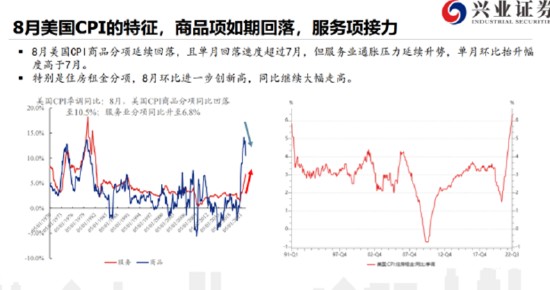

很明显的就是今年 8 月份美国的通胀,大家以为通胀会下来,结果虽然油价下来了,商品项如期回落,但是服务项明显上升。左图很明显的像房屋租金、娱乐,包括交通等等为代表的服务通胀环比在不断地恶化。

总体来说,下个阶段特别是四季度,美国的服务通胀对于美国的通胀影响力在增加,而且看上去只有衰退才能让其降温。所以,现在以衰退换通胀下行的概率是在增加。

在当前的格局下,美国走向 NBER 标准的衰退在明年上半年的概率在大大地提升;他判断,美债十年期国债收益率(长端利率)冲高再往上冲的空间有限,现在美国的期现利差明显倒挂,这个信号隐含着美国走向衰退的概率是显著提升。因为美国的长端利率反映的更多的是长期经济的预期,他认为美债收益率 3.5% 以上没啥空间。

还有一种可能性,到了四季度,美国的政策利率升高是为了压短期通胀的,政策利率有希望高于长债利率,高于十年期国债收益率,形成一种政策利率压通胀,长债利率反映的是经济的衰退。如此他判断,在目前的通胀像牛皮癣一样居高不下的情况下,美股的影响变量从无风险收益率,从贴现率的压制,转向风险溢价。上半年美国十年期国债收益率从 1.4% 升到 6 月份的 3.5%,这个压制是非常强的。现在无风险收益率的压制变弱了,反而转向风险溢价,是基本面的压制。

所以,他判断今年下半年美股还没跌完,美股较难摆脱熊市的区间,甚至我们认为四季度很可能是会创新低的。这是对于美股的一个看法,因为的确以衰退换通胀,2023 年上半年美国经济走向衰退,这个概率越来越大。

根据历史经验,股市往往领先于经济见底大概 4 到 6 个月,中性地来看,美股可能是在今年的 11 月到 12 月之间见底,相当于说今年年内最后两次议息会议之间的某个阶段来见底。总体来说那时候那个底才会充分消化或者 price in 这次美国股市的熊市,因为熊市的上半场反映的是贴现率,熊市下半场才反映的是杀盈利,杀基本面。

所以,现在依然处于美国的艰难时刻,短期熊市重质。中长期来讲,立足于美国的优势是科技(特别是信息科技)。到了四季度后期,可以逢低布局美国具有长期竞争力的优质的成长股。

总结来看,美股现在还没跌完,四季度可能创新低,后续主要是杀盈利,风险溢价上升。而美债随着期现利差的全面倒挂,美国的长端利率基本上见顶了,所以后面一旦杀盈利的风险开始释放,我们认为可能美债收益率将会趋势性地回落,从而使得美股有希望在两次议息会议之间见底,这是我们对美股和美债中短期的展望。

从长远一点的角度来看,中国股票的机会不在于 “看天吃饭”,而在于精耕细作;不在于宏观经济的波动中找机会,而在于宏观经济在低位企稳,是在一个更加持续、更加低增长但是高质量的发展格局中来找 alpha,来找结构性的机会,这个机会核心的关键词是 “科创”,科创是新时代的最强音,而科创中突出的表现是先进制造业,而先进制造业里突出的表现就是 “新半军”。

“新半军” 分为三个方向,一是能源科技;二是信息科技;三是国防科技。能源科技是解决全球通胀的一个痛点,是解决全球特别是欧美通胀破局的关键点。信息科技是解决全球低增长的格局,给它提高效率,增加它的效率,减负、增效的胜负手。国防科技是全球逆全球化的潮流,大国博弈的一些不确定性,这是一种底线思维。

明年整个能源科技还有机会,当然能源科技也会有大小年,今年对新能源、新能源车是一个大年,明年不排除可能有些领域、有些环节呈现出一种竞争格局相对的恶化或者是基数效应会导致有些能源科技相关的领域呈现一种休整。但是就像 2005 年的房子、2012 年的智能手机一样,“风物长宜放眼量”,它长期的逻辑还是很清晰的,短期的拥挤,调一调,巩固巩固也很正常。

所以,能源危机相关的,无论是老能源还是新能源,在储能革命出现质的飞跃之前,新老能源都好,只是说明年上半年,如果说全球通胀有所回落,全球经济特别是欧美经济进一步地失速,可能能源价格也会有所回落,从而使得新能源相关标的在明年上半年会整固整固,但是大的问题没有变化,我们认为解决全球通胀的风险,能源科技是最终破局的关键。

所以,新能源车、储能、新一代电力系统,这些投资还会保持高增长,明年新能源车的智能化有可能是一个更好的方向。

明年跟今年相比最大的亮点可能是信息科技,过去的两三年信息科技不太好,特别是今年中美整个的信息科技都不好,因为今年属于全球半导体景气的下行周期,可能到了明年下半年,美国、欧洲、海外的半导体的景气周期见底。中国因为有 “自主可控” 大的发展战略,所以中国半导体景气周期很可能会比美国提前半年见底。明年的上半年,信息科技可能就会迎来转机。信息科技是明年的一个非常大的亮点,既包括技术软硬件,像半导体相关的硬件,也包括操作系统、数字经济这些方面软的东西,而数字经济产业链又分为新基建,包括半导体设备、操作系统为代表的新型基建。

第二个方向是数字产业化,包括人工智能、云计算、区块链等等。

第三个方向是数字经济对传统产业的赋能,包括车联网、物联网等等在内的应用端。

他认为智能驾驶可能是明年最大的一个亮点。

国防科技我们认为也是明年乃至未来数年的一个重要的结构性的亮点。

他表示,从行情来看,港股已经确认了市场的底部,因为地缘政治、紧缩、疫情,这种黑天鹅同时出现所导致的港股 3 月份是一种危机模式,包括三季度末最近也有一点小危机的模式。基本上今年确认了港股中长期的底部区域,现在已经是最糟的时候,但是大机会还要等待美联储的转向。

所以,我们要立足于中长期的基本面找 alpha,继续在短期忍受着煎熬。找 alpha,一方面在成长股方向,以 “新半军” 为代表的先进制造业,特别是明年的信息科技来找 alpha。从价值股的角度来说,一是央企、国企的能源;二是央企、国企的地产;三是如果经济能够企稳,部分消费方面的有科技含量的互联网,以及有品牌溢价的食品饮料,如果说疫情防控更加强调精准防控,社会服务也会有机会。

总体来说,成长股的 “大浪淘沙” 为主,类债券的大盘蓝筹的配置为辅,“在螺蛳壳里做道场”,立足于长期,对中国资产精耕细作。

责任编辑:张海营