中报变局:天齐锂业王者归来,新势力洗牌加速

两级分化加剧,二线电池难盈利。

2022 年已过去大半,而回顾过去的这半年,依旧充满着不确定性。

在不确定中,上游原材料价格仍然保持高位,而供应链的短缺则更为制造业的发展增添了阻碍。

中汽协数据显示,今年上半年,我国汽车市场总体销量为 1205.07 万辆,同比下降 6.6%。

但尽管如此,新能源赛道还是热度不减。

今年 1-6 月,我国新能源汽车累计销量为 260 万,同比增长 120%,动力电池累计销量达 205.4GWh,同比增长 253.2%。

正如去年上游赚得盆满钵满,今年的锂电产业仍旧延续了上年的趋势,下游电池厂商在上调了价格之后境况略有好转,也正因如此,压力最终给到了最末端的车企。

此次中报季,锂猫君梳理了锂电产业主要企业的营收与归母净利润数据,以供读者参考。

火热之中,“锂王” 天齐锂业强势回归,“宁王” 和 “迪王” 营收双双突破千亿,而新势力的格局正在悄然发生翻天覆地的改变。

01 矿产:繁荣依旧 天齐回归

经过了去年锂盐的大爆发,今年上半年,锂价有小幅回落,但总体仍保持在高位,近期再现抬头趋势。

锂盐横盘,一方面来自于供给有所增长,根据工信部数据,2022 年上半年我国碳酸锂、氢氧化锂产量分别为 16.8 万吨、11 万吨,同比增长 42.2%、35%;锂精矿、碳酸锂分别进口 116.2 万吨、7.1 万吨,同比增长 13.5%、66.5%,碳酸锂产能总量达 23.9 万吨。

但供给增长的同时,储能市场也迎来爆发,锂盐的需求缺口得以持续存在。财信证券预计,2022 年碳酸锂当量(LCE)总供给约为 60.2 万吨,总需求为 64.1 万吨,缺口高达 3.9 万吨。由此造成的供需缺口带动了锂盐产品价格的迅猛上涨,上半年锂均价达 45.3 万元/吨,同比增长 454%。

由此可见,“得锂矿者得天下” 依旧有效。

今年上半年,上游锂矿企业赚钱的步伐依旧强势,营收增速尽管不如一季度的 58.68% 耀眼,但也同样达到了 49.3%。

此外,各锂矿企业的净利润更是令人瞩目,上半年归母净利润均值增速高达 307.77%,即意味着平均每家企业利润翻了近 3 倍。

在摘录企业中,天齐锂业以上半年 508.05% 的总营收增长和 11937.16% 的净利润增长惊艳四座,均位列榜首。

在《昔日 “锂王” 天齐锂业:一个冒险家的 18 年》中,锂猫君曾介绍过天齐锂业的故事。

这家手握世界上最大、品质最好的锂矿资源的 “锂王” 以 “蛇吞象” 式收购而闻名,但后来也一度因杠杆过大而徘徊在破产边缘。

所幸,在引入战略投资者之后,锂价进入上行周期,天齐锂业迎来了翻身的机会。

半年报显示,天齐锂业负债率已降至 45.55%。

就目前的情况看,这位昔日锂王的凯歌或许正在奏响。

而另一边,另一位 “锂王” 赣锋锂业的增长率虽然也翻了数倍,但略逊于天齐锂业。

究其原因,或许仍然是因为天齐锂业的锂矿已经达到了 100%,而赣锋锂业的锂矿有相当大的部分来自于长协外购,自给率尚未过半。赣锋锂业曾向记者表示:

“锂价上涨带来的利润,大头还是被更上游的锂矿企业赚走了。”

来源:WIND,锂猫实验室制图

来源:WIND,锂猫实验室制图

因此,赣锋锂业的产能较去年同期未有显著增长,其上半年业绩增速相对而言较低。

此外,融捷股份、西藏矿业和天华超净的业绩增长也十分傲人,这些锂矿企业均表示其业绩增长系新能源产业快速发展,下游客户对锂盐的需求强劲增长,锂盐的售价较上年同期大幅上升所致。

其中,融捷股份受益于旗下融捷锂业大幅盈利,背靠比亚迪,在公司的锂电设备业务满负荷生产背景下,主要保障战略客户比亚迪的交货需求。在一季度净赚 2.54 亿元的基础上,二季度环比增速进一步提升,实现归母净利润 3.22 亿元,增速达 27%,月均净赚 1.07 亿元。而去年公司全年净利润仅为 0.88 亿元,二季度月均净利润已跑赢去年全年。

而西藏矿业也逐渐发掘锂盐市场发展潜力,近年来业务重心不断从铬转向锂,积极培育新的战略客户,如宁德时代等,并通过签署长期协议稳定销量,业绩步步高升,逐渐拓展锂矿事业版图。

02 正极:磷酸铁锂持续领先

去年正式反超三元材料后,磷酸铁锂也将这份优势延续到了今年。

据有色金属网,今年上半年我国磷酸铁锂产量为 34 万吨,较去年同期增长 122%,环比增长 31%,已约等于去年全年产量的 83%;三元材料产量为 28.5 万吨,同比增长 45%,环比增长 17%,相较于磷酸铁锂增长乏力显著。

尽管今年市场有许多不确定因素,但随着储能市场的崛起,三元电池受到限制,磷酸铁锂有望获得更多份额。

在此背景下,截至今年六月底,磷酸铁锂价格从年初的 10.3 万元/吨的均价上涨至 15.5 万元/吨,期间一度逼近 17 万元/吨。受磷酸铁锂的推动,上半年正极材料的景气度不减,总体营收均值达到了 68.82% 的增长,而第二季度由于外部因素影响,净利润增速有所放缓,但同样也有 67.70% 的增幅。

其中,德方纳米作为去年磷酸铁锂崛起时的最大赢家之一,今年上半年继续录得近 500% 的营收增幅;超频三因其原本基数不大,正极材料业务营收增长之下,净利润增幅高达 2065.6%。

此外,天华超净因兼有锂盐与正极材料业务,其增长主要来源于氢氧化锂量价齐升;鹏欣资源因其主业铜价下跌,录得净亏损。

另外值得注意的是,今年 6 月,磷酸铁锂龙头湖南裕能提交上会申报稿。

今年一季度,我国磷酸铁锂材料出货量 17.05 万吨,湖南裕能占比就达到了 27% 以上,排名第一,其主要客户为宁德时代和比亚迪,两家 2021 年对其营收贡献高达 95.42%。

在磷酸铁锂的风潮下,越来越多的玩家入局,而如今随着龙头的姗姗来迟,正极材料市场或许还将有一番风云。

03 负极:量价齐升 扩产加速

行业持续景气加持下,负极材料出货量增长加速,仅今年上半年已超去年全年三分之二。

据工信部数据,今年上半年,锂电池负极材料产量达 54 万吨,同比增长 68%,预计 2022 年国内负极材料全年销量有望突破 115 万吨。

来源:GGII、中商产业研究院 制图:锂猫实验室

来源:GGII、中商产业研究院 制图:锂猫实验室

不过,尽管各家企业铆足了劲扩大产能,在 2021 年动力电池需求的超预期爆发以及限电政策双重作用下,供给仍然追赶不上需求,其中,石墨化产能供需严重错配,石墨化价格高企,国内负极材料石墨化代工价格从 2020 年的 1.3 万元/吨涨到 2022 年 6 月的 2.8 万元/吨,累计上涨幅度高达 115%。

量价齐增的走势,供给吃紧的局面,让负极材料平稳度过了上半年疫情给行业带来的冲击,根据摘录企业的半年报数据,负极材料上市企业营收增速均值为 32.49%,利润增速均值达 69.54%。

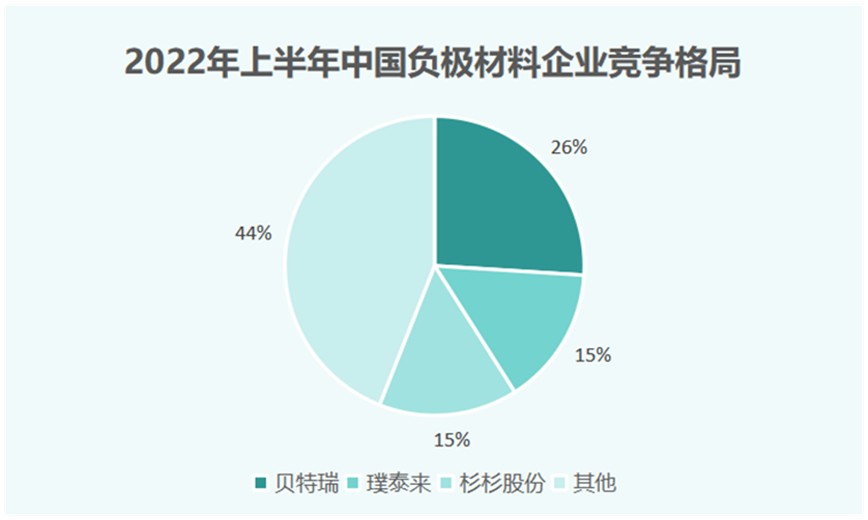

而未来负极材料的需求仍会持续扩张,但在能耗双控的背景下,石墨扩产难度却也进一步攀升,加上石墨化成本占比高、人造石墨工艺复杂,新入局玩家风险加大,未来行业格局将进一步向头部公司集中,贝特瑞、璞泰来、杉杉股份三家公司三足鼎立的局面仍会继续延续(目前共计占据负极材料市场 56% 的份额)。

三巨头中,2022 年上半年杉杉股份以 107.01 亿元的总营收和 16.61 亿元的净利润拔得头筹,且其负极材料出货量排名行业第二,负极材料业务收入 35 亿元,同比增长 112.66%,实现净利润 4.57 亿元,同比增长 61.44%。

璞泰来实现营业收入 68.95 亿元,同比增长超七成,其中主营业务负极材料实现收入 32.04 亿元,同比增长 30.59%,负极材料业务实现出货量 55003 吨,同比增长 21.56%。

贝特瑞实现营业收入 102.01 亿元,同比增长 142.47%。其中,公司负极材料销量超过 14 万吨,实现营业收入 63.59 亿元,同比增长 165.74%

此外,在摘录企业中,科达制造博得净利润增幅高达 417.97% 的亮眼成绩,其对锂盐业务的战略投资提供了主要盈利来源。

不过,收入利润高增的同时,杉杉股份的现金流数据则显得没有那么亮眼。杉杉股份上半年现金净流出 39.9 亿元,系近 10 年来中报最大规模的现金流出,对负极材料业务的投入或为上半年杉杉股份资本开支增加的直接原因。

过去的很多厂商只生产负极,且整体负极产能不大,像石墨化、碳化等其他环节要找外协加工,在目前供需吃紧的背景下,负极材料纷纷扩产、新增一体化产能。

据杉杉股份公告,自 2021 年 8 月到 2022 年 6 月,公司三次宣布锂电池负极材料的项目投资,计划投资额分别为 80 亿元、97 亿元、37.5 亿元。

在目前新能源车持续高景气的情况下,杉杉股份的扩产并非个例,三巨头中,璞泰来的负极材料随着内蒙基地在 4 月份取得能评批复后随即投入生产并逐步爬坡释放;贝特瑞拟投入募集资金 37 亿元,总投资合计 68.5 亿元,建设两个人造石墨负极材料项目和一个硅基负极材料项目。

未来,在众企业纷纷推进一体化建设的背景下,负极材料全产业链或将迎来新格局。

04 电解液:六氟价格回落

在新能源汽车赛道持续火热的刺激下,作为上游原材料之一的电解液也搭载新能源汽车取得不俗战绩。

今年上半年,我国电解液出货量达 30.3 万吨;另一方面,储能赛道的崛起推动储能锂电池的需求的日益攀升,逐步成长为电解液的发展新契机。

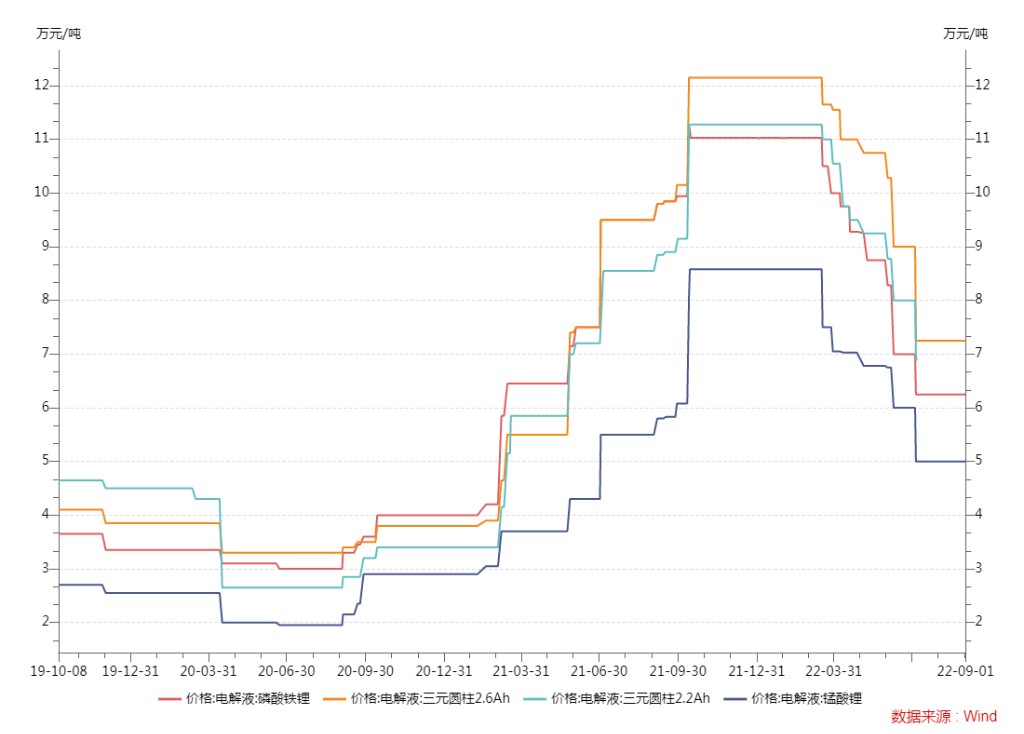

不过,尽管出货量增长,电解液的价格却体验了一把 “过山车”:今年 3 月起,电解液的价格在到达顶峰后持续下滑,呈现 “跌跌” 不休的态势,至 7 月初价格已跌落至 6.4-7.7 万元/吨。

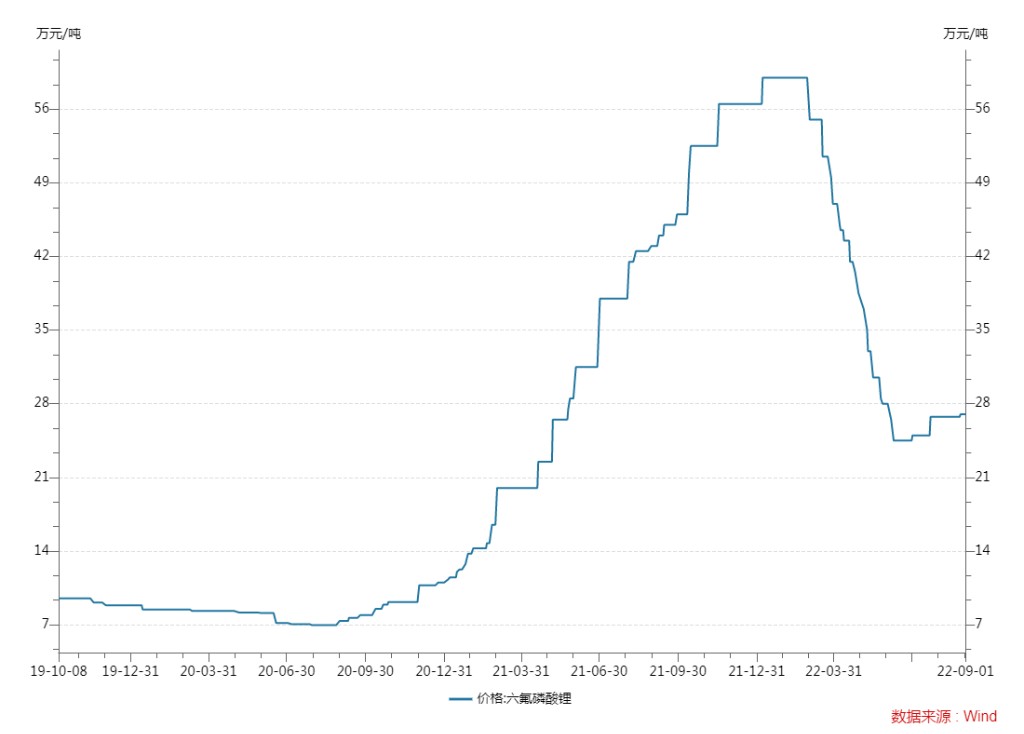

究其原因,主要由于去年电解液原料六氟磷酸锂产能受环评限制,且扩产周期长达一年半以上,导致了市场短期内供需错配。

而随着扩产逐渐落地,且六氟磷酸锂严苛的保存条件下(35°C 以下,保存 3-6 个月),夏季来临导致厂商加速抛售库存,供给端紧张逐渐缓解,今年年初起六氟磷酸锂价格连续下降。

2022 年上半年,摘录企业的营收增速均值达到 37.96%,虽受电解液价格下滑影响,但净利润增速却增势迅猛,在今年一季度 166.33% 的亮眼增速下,上半年再创佳绩,实现 105.57% 的增速。

具体到公司层面,天赐材料 2022 年上半年以 180.13% 的营收增速位居榜首,这与其电解液盈利大幅增长密切相关。民生证券认为,今年上半年天赐材料电解液出货 12 万吨,其中二季度约 6.2 吨,全年预计出货可达 35 万吨。

业绩的高增与六氟磷酸锂价格高位离不开关系,在锂猫君此前《电解液 “二哥”,放弃了关键自研》中就提到,六氟磷酸锂是电解液的关键材料,其价格往往也决定了电解液的价格走势。

而天赐材料目前六氟磷酸锂的自供比例已达 95%。

在电解液产品供需平衡的背景下,多家厂商凭借技术研发与产能布局从中获利,仅有万盛股份和石大胜华的营收下跌,而各家企业净利润表现却相差甚远,永太科技、多氟多、江苏国泰等企业实现利润翻倍甚至数倍,而金浦钛业(-62.69%)、万盛股份(-44.25%)、滨化股份(-29.66%)等多家企业利润缩水近半。

原材料价格高企导致成本端承压是导致公司毛利削减的主要原因,终端产品销售价格增幅不及原料价格上涨,而受疫情影响,消费市场需求也不及预期。

永太科技在今年上半年利润增势惊艳四座,一举夺得 417.95% 的傲人成绩。2022 年半年报显示,公司锂电及其他材料营收占比超 30%,同比增长 176.63%。

05 隔膜:两极继续分化

在动力电池的持续拉动下,今年上半年,我国锂电隔膜出货量 54 亿平米,同比增长超 55%。

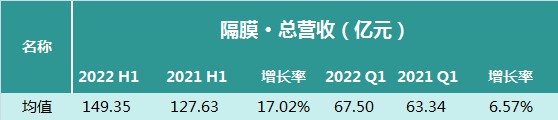

好风凭借力,摘录隔膜企业的营收增速达到了 17.02%,整体保持良好的发展势头。

相比之下,净利润总体的增速仅有 9.5%,主要为隔膜行业持续的两极分化格局所致。

分公司看,美联新材(751.59%)、星源材质(229.74%)、壹石通(96.52%)获得可观的规模收益,利润增速接近甚至是大幅突破 100%;但部分公司如泰和新材(-33.83%)、沧州明珠(-30.69%)和恒力石化(-7.13%)出现利润大幅度下滑,也有公司仅实现利润的个位数增长。

其中,壹石通因其勃姆石业务,以 79.36% 的营收增速拔得头筹。此前公司已布局动力电池涂覆隔膜用勃姆石生产基地建设项目和勃姆石扩产 “一期项目”,将助力勃姆石产能实现大幅度扩张。

星源材质继续保持强劲的发展势头。2022 年半年报显示,今年 4 月,公司通过定向增发募集 35 亿元用于南通星源 “高性能锂离子电池湿法隔膜及涂覆隔膜(一期、二期)项目”,这将增加年产 20 亿平方米高性能锂离子电池湿法隔膜及涂覆隔膜的产能。

另一边,泰和新材的业绩状况却不容乐观,公司的氨纶存在市场供需极度不匹配的问题。2022 年上半年,受宏观因素影响,氨纶下游市场持续低迷;而氨纶产业链新增产能持续释放,导致价格大幅下跌,同时原材料价格保持高企,公司氨纶板块的盈利出现严重下滑。

总体来看,营收和利润排名靠前的公司基本不变,美联新材业绩表现最为亮眼,营收增幅超过 50%,利润实现 751.59% 的惊人增速。公告显示,截至今年 4 月,子公司美芯新材两条双向拉伸薄膜生产线及配套涂覆产线已顺利投产,3#及 4#产线也已进入安装阶段,在 8 月底开始试生产。在产能布局方面,美联新材积极发展钠电,出资 1400 万获得华纳新材 7% 的股权。此次增资参股或将有利于公司与华钠新材形成合作开发与供应关系,同时帮助公司开拓钠电材料业务。

06 电池:毛利持续压缩

在上一次年报中,我们看到电池厂商作为下游环节,承受了相当大的一部分涨价压力,导致整个环节普遍增收不增利。

也正因上游成本不断上涨,今年初电池厂商开始陆续上调价格。

经过了价格调整,以及上游电解液在内的部分原材料价格回落之后,今年上半年,电池厂商的业绩已有所好转,平均营收增长 70.64%,归母净利润增长录得 61.92%。

不过,对比上游动辄 300% 的利润增长,60% 左右实在是有些微不足道。这也表明,尽管为了应对上游原材料涨价而做出提价,电池厂商的承压现状依旧没有改变。

事实上,自我国新能源汽车产业成长以来,电池厂商的毛利率就呈现连年下降趋势(目前已集中至 10%-20% 区间),与上游原材料连年上涨且高于 50% 的毛利率形成鲜明对比。

分公司看,宁德时代在今年第二季度终于摆脱了利润增速放缓,而且还一举冲破了千亿营收,半年业绩接近去年全年的 90%,达到了历史最好成绩。

装机量方面,“宁王” 亦有精进,全球动力电池市场份额提升至 34.16%,领先第二名 LG 新能源近 20 个百分点。

另一边,孚能科技的表现也可圈可点。在延续了九个季度的亏损后,今年第二季度,孚能科技终于扭亏为盈,归母净利润 8475.16 万元。尽管目前半年报显示的净利润仍然为负,但亏损幅度已显著缩小。

据孚能科技方面表示,今年二季度盈利主要由于镇江工厂二期投产,交付能力增强,且订单充足,产品产销量显著增长,且今年上半年公司已对产品价格进行了上调,这一点也可以从孚能科技高达 495.48% 的营收增长看出。

但并非所有电池厂商都一路长红,国轩高科营收虽仍翻倍增长,但归母净利润仅为 0.65 亿,扣非净利润已滑落至-1.73 亿元,且毛利率下滑最为显著,上半年动力锂电池产品毛利率降至 12.49%,较去年同期下降 35.17%,增收难增利。

亿纬锂能、欣旺达同样陷入了增收不增利的尴尬处境。尤其是欣旺达,在动力电池收入 42 亿元,较去年同比增长 637.92%,营收增长 38.49% 的另一面,是扣非净利润同比减少 39.72%。

据欣旺达半年报显示,目前欣旺达的支柱产品仍然是消费类电池,营收占比接近 60%,而动力电池的营收占比不足 20%,且毛利率仅为 8.76%。

对此,欣旺达方面的解释是,客观因素导致消费电子产品供需端均受到不同程度影响,且上游原材料价格维持高位,外购电芯成本上升。

不过,尽管业绩表现不尽如意,欣旺达融资的步伐并未停下。

8 月 25 日,欣旺达旗下欣旺达电动汽车电池再次获得 23 家投资方共计 80 亿元增资(另一说 60 亿元),加上今年 2 月获得的来自理想、蔚来等投资方的资金,今年欣旺达获得的投资或高达百亿规模。

纵观整个电池环节,成本不断走高,毛利压缩,增收不增利已经成为了行业共同的 “心病”。

对此,宁德时代首席科学家吴凯曾表示:

“我们公司今年虽然还没亏本,但是基本上在稍有盈利的边缘挣扎,非常痛苦。利润往哪儿走,大家也可以想象。”

为了破除这块心病,下游企业纷纷开始向上游发起进攻,竞相布局上游原材料资源。

不过,扩产需要时间,在布局真正落地投产之前,动力电池环节的艰难时刻或许仍会持续一段时间。

07 整车:“蔚小理” 不再

在新能源汽车这条产业链里,整车是最后实现价值的环节,但却也是赚得最少的环节。

虽说电池厂固然饱受上游原材料成本价格上涨压力,但说到底,最终的压力都还是传导到了车企身上。

不久前,广汽曾庆洪炮轰 “给宁德时代打工” 激起千层浪,表明车企苦上游久矣。

而透过此次中报,也能窥见其中情状。

正如前文所提,今年上半年我国新能源汽车产销双双迎来翻倍增长,零售销量达到 224.7 万辆,同比增长 122.4%。

但与此同时,车企们的整体情况却不如产销量来的热闹,营收平均增长 2.49%,归母净利润平均增长仅有 0.76%,在所有环节中均为垫底,盈利车企屈指可数。

值得注意的是,在今年一季度迎来开门红后,二季度受疫情反复影响,销售数据有所走低,这也导致了上半年的总体增长率出现不如一季度的情况。

不过,具体到公司层面,可以看到总体表现不佳的其中一个原因是两极分化过大。

在不确定性扰动的上半年,“迪王” 比亚迪依旧创下了最好业绩,营收突破千亿,同比增长 65.71%,而净利润增长了两倍多,达到了 35.95 亿元,超过了去年全年的净利润 30.45 亿。

增收又增利的背后,是今年上半年比亚迪终于超越特斯拉,以 65 万辆的销量问鼎全球新能源汽车榜首。

相比一季度,此次中报比亚迪的销售毛利率有所上升,单车毛利约 2.76 万元,环比增长 1200 元,单车净利润 5100 元,环比增长了 1900 元,单车折旧与摊销也下降了约 600 元。

在中报之后的 7-8 月,比亚迪的销量相继突破了 16 和 17 万辆。随着销量的不断攀升,比亚迪的规模效应正在逐渐显现。

另一边,新势力方面,除蔚来尚未披露中报外,小鹏和理想汽车成为唯二营收增长突破 100% 的车企,其中小鹏汽车以 68983 辆成为了上半年新势力的销冠,而理想和蔚来分别居于第三和第五位。

一个显而易见的事实:新势力正在洗牌。

昔日 “蔚小理” 已然不再,取而代之的是哪吒、零跑(如果把上半年销量突破 10 万的广汽埃安算进去,小鹏也只能屈居第二)。

这些曾经在二梯队的厂商,已经奋起直追,翻过了一座又一座大山。

8 月 29 日,零跑通过港交所上市聆讯,而哪吒背后的合众新能源正在积极准备 IPO,广汽埃安混改正在进行中,为日后上市打下基础……

如今的新势力阵营,正在进入百花齐放阶段。

其他车企方面,长安汽车力压比亚迪成为利润增速最快的厂商,不过其利润三分之一来自于阿维塔的股权出让,属非经常性损益。近期势头正热的赛力斯营收增长 68.14%,但净亏损 17.27%,同比下滑 258.97%。

吉利汽车上半年净亏损 34.81%,主要由于供应链受到冲击,且旗下极氪投入增加(吉利员工人数从去年年底的 4.4 万人增加至 4.7 万人)。极氪营收高达 88 亿元,但亏损也达到了 7.6 亿元。吉利汽车 CEO 表示,经过调整,9 月份吉利汽车产能将大幅提升。

虽然盈利状况不佳,但吉利新能源汽车今年上半年销量 10.51 万辆,同比增长 376.95%,增速居国内上市车企之首。

08 尾声

经过了火热的 2021 年,2022 年的开端,上游材料略有降温,但目前已经企稳。

总体而言,上一年的产业格局依旧延续到了今年,并且由于疫情、限电等外部因素,下游承压的境况尚未有好转迹象。

而另一方面,随着更多竞争者的入局,行业格局时刻发生着改变,这一点在新势力的轮换中也得以窥见。

如今的新能源产业,已经脱离了早年政策滋养下的幼稚期,正在完成从成长到成熟的蜕变。

全文完。

本文作者:周晓雯、刘玉霞、李懿潇,编辑:陈晨,来源:锂猫实验室,原文标题:《中报变局:天齐锂业王者归来,新势力洗牌加速》