强劲非农对美联储意味着什么?摩根大通:9 月加 75 基点,高盛:还是 50 基点

现在只有两种选择,激进,还是更激进。

7月美国非农数据让全市场大感意外。

尽管经济已经连续两个季度负增长,但从来没有哪个衰退期如现在这般,一个月能创造52.8万新增就业,3.5%的失业率是1969年以来的最低水平,劳动力市场已经回到2020年2月疫情爆发前。

这对美联储来说意味着什么呢?华尔街见闻昨晚前曾总结过华尔街的解读,许多策略师认为,美联储现在已经不可能转向,9月份加息75个基点的可能性极大。

如果更聚焦一点,我们可以重点看看两个最重要的观点——分别来自摩根大通和高盛。

首先,摩根大通首席经济学家Michael Feroli写道,7月的非农数据“应该会缓解人们对衰退的担忧,但会加剧人们对美联储延续激进货币政策的担忧”,他现在认为 “9月可能加息75基点”。

Feroli认为:

这份就业报告只会加剧美联储对通胀的忧虑,因为7月平均时薪环比增长了0.5%,6月数据也小幅上调,同比数据更是达到了5.2%的高位。平均每周工作时间保持不变,为34.6小时。

7月数据中唯一令人失望的细节是劳动参与率下降到62.1%。尽管现在为时尚早,但我们仍预计美国三季度GDP将增长1%;除非此后数据被大幅上调,否则对于生产率增长和企业利润增长而言,我们可能再度迎来一个充满挑战的季度。

摩根大通预计,美联储会在11月和12月再分别加息25基点,使最终利率达到3.5-3.75%。不过,最新情况是,除非数据出问题,否则美联储可能会在下次会议上将利率上调75基点以上。

至于高盛,其对数据的分析与摩根大通大同小异,但在谈到美联储时,高盛显然更为乐观。该行写道:

强劲就业意味着 “美联储不会很快在加息行动方面收手”。随着美联储持续加息,整个美债收益率曲线都将上移。除非美国经济衰退程度非常严重,否则美联储激进加息的行动不会打折扣。

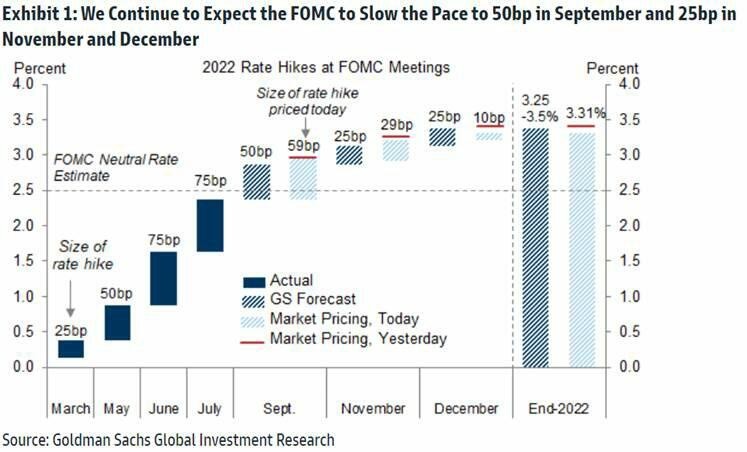

“7月非农报告表明,劳动力市场依然过热,未来可能会更紧张。我们预计在未来的三次会议上,联邦基金利率将一共上调100基点:其中9月加息50基点,11月和12月分别加息25基点。”

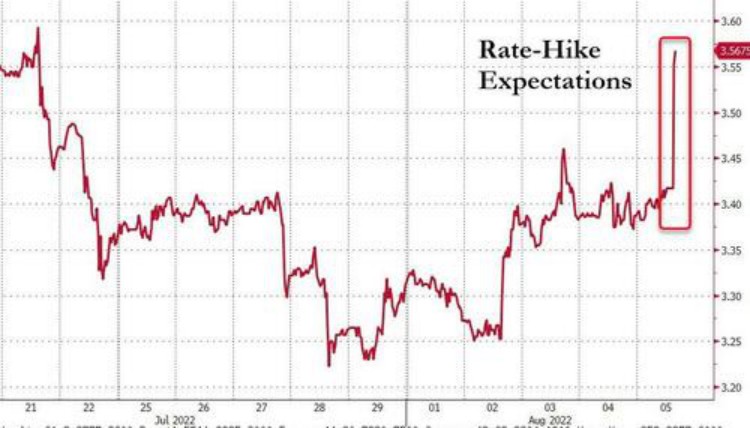

从利率掉期互换市场的数据来看,9月加息75个的概率已经超过了加息50个基点,几乎和周初的预期形成 “天壤之别”。

现在市场更关心的问题是,下周三公布的美国7月CPI数据会走向何方。即使7月美国汽油价格大幅下滑,通胀可能依然承压。