全球央妈的资产负债表正在 “分道扬镳”

摩根士丹利全球首席经济学家 Seth Carpetner 警告称,市场流动性将面临较大的冲击,风险主要来自负债规模较大和较小的央行市场。在美元市场,随着美国国债和 MBS 进一步缩减,融资成本将持续上升。在日本国债市场,日本央行已经买下半个日本债券市场,未来持债份额将进一步增长。

全球央行加息愈演愈烈的同时,“缩表” 也如期开展,但全球主要央行资产负债表规模走势正在加剧分化。

美联储于 6 月开启缩表,每月减持 475 亿美元资产,三个月后将加快缩表,规模增加到 950 亿美元。

欧洲央行也在朝着缩表小步迈进,银行在 6 月中旬宣布偿还 741 亿欧元定向长期再融资操作(TLTRO)资金,但 TLTRO 与缩表不同,欧央行资产负债表收缩规模较小。

日本央行则朝着相反的方向迈进,继续实行收益率曲线控制政策(YCC),6 月底日本央行持有的日本国债份额已超过 50%。

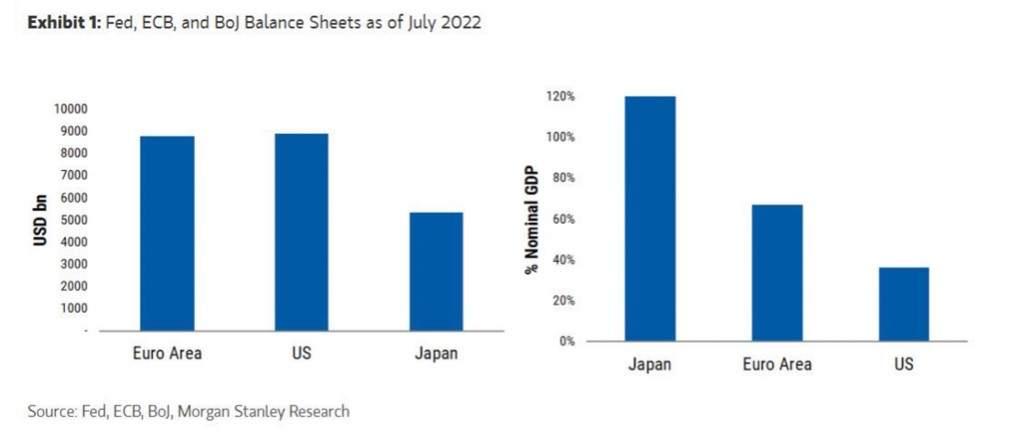

就绝对规模而言,欧央行和美联储的资产负债表规模最大,日本央行位居第三。但就相对于 GDP 比例而言,日本央行份额占比最高,欧央行排名第二,美联储最低。摩根士丹利全球首席经济学家 Seth Carpetner 指出,随着美联储缩表加速,其资产负债表规模将进一步收缩,而日本央行持债份额则会继续增长。

具体来看,美联储 9 月份美债缩减上限将增加到每月 600 亿美元,机构债券和机构抵押贷款支持证券(MBS)缩减上限将增加到每月 350 亿美元。Carpetner 表示,即使美联储陷入衰退,缩表仍有可能继续,正如鲍威尔指出的,联邦基金利率才是美联储的主要政策工具。

对于欧央行来说,资产负债表规模变化轨迹则较为复杂的,缩表和 TLTRO 预付款不同,缩减证券上限让市场别无选择,但 TLTRO 可以令商业银行自行决定是否提前还款。Carpetner 指出,TLTRO 实际偿还规模一直低于预期,欧央行离缩表仍有一段距离。此外,欧央行还发明了一种新工具 “传导保护机制” 来控制欧元区外围国家债券利差,这表明其资产负债表规模存在潜在的上行风险。

日本央行则处于另一个极端,日本央行 6 月购买了创纪录的 14.8 万亿日元国债,其持有的日本国债超过总量的 50%,跨越了一个历史性的里程碑。Carpetner 预计,YCC 将维持到明年第二季度,届时日本央行行长黑田东彦将被继任者取代。今年剩下的时间内,日本央行资产负债表规模有大幅上行的风险。

此外,Carpetner 警告称,在新冠疫情到来之初,所有主要央行都朝着一致的宽松政策迈进,但现在不再是这样,市场流动性面临着相反货币政策带来的冲击,从资产负债表规模较大到较小的国家市场都面临着风险。在美元市场,融资成本正在大幅提升,越来越多的国债和 MBS 等待着买家接盘。在日本国债市场,日本央行已经买下来半个日本债券市场,未来持债份额将进一步上升。