衰退预期之下 美股今年 “最靓的仔” 也逃不掉 “抛售潮”

在今年,美股能源板块是为数不多大幅跑赢标普 500 指数的板块。

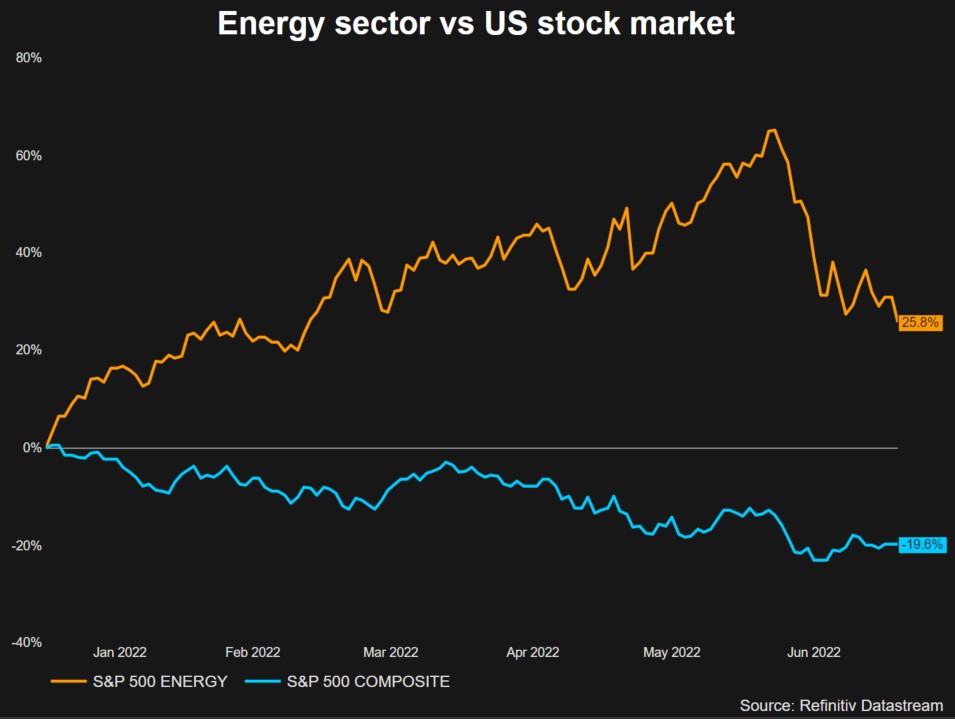

美股能源股今年以来的猛烈涨势似乎已有瓦解趋势,主要因市场对美国及全球经济衰退的担忧进一步加剧,促使配置能源类美股的投资者为规避不确定性而纷纷选择获利了结。在今年,能源板块是为数不多大幅跑赢标普 500 指数的板块。

智通财经 APP 了解到,标普 500 指数中的能源板块今年迄今仍上涨了 20%,顶住了美股大盘下跌带来的巨大压力。但自 6 月 8 日创出近八年来最高水平以来,该板块已经下跌超 27%,目前处于 2 月底以来的最低水平。在此期间,“股神” 巴菲特青睐的能源巨头雪佛龙 (CVX.US) 股价下跌近 22%,被美国总统拜登 “点名批评” 的另一大巨头埃克森美孚 (XOM.US) 股价下跌近 20%。

今年以来持续位列 ETF 周涨幅以及月度涨幅榜首的能源指数 ETF(XLE.US) 自 6 月 8 日最高点以来的跌幅接近 25%,相比之下,美股大盘——标普 500 指数同期跌幅接近 8%。

衰退预期下,美股今年最强板块也难逃抛售潮

美股能源股大幅下挫,主要因原油价格和其他对经济环境敏感的资产价格大跌 (比如工业金属)。究其背后根本原因,在于越来越多的投资者担心美联储下定决心对抗 40 年来最严峻的通胀形势而开启激进加息,未来有可能引发美国经济衰退。

CFRA 能源股票分析师 Stewart Glickman 表示:“GDP 与石油需求水平之间存在相当强烈的相关性。”“现在,如果你是一名能源投资者,你最应该担心的是我们将面临严重的经济衰退。”

在今年上半年,随着全球经济从早期的新冠疫情封锁中复苏,以及俄乌冲突导致全球能源供应愈发紧张,国际油价疯狂飙升,刺激能源类股票大幅上涨,能源类股票曾在 2010 年代一度萎靡不振。美国 WTI 原油 3 月曾触及每桶 130 美元,为 2008 年以来最高水平。“俄乌冲突令之前已吃紧的市场供应量更加紧张。” Glickman 强调。

近日,WTI 原油以及布伦特原油价格均大幅回落,目前两者均已跌破 100 美元重要关口。花旗大宗商品分析师在一份报告中警告称,在出现经济衰退的情况之下,他们预计国际油价将在年底前跌至每桶 65 美元,并在 2023 年底进一步跌至每桶 45 美元。

花旗集团的展望将当前的能源市场与上世纪 70 年代的危机进行了对比。该行分析师表示:“就石油市场而言,历史证据表明,只有在全球最严重的衰退中,石油需求才会出现大幅下降。”“但在所有衰退中,油价都会降至大致的边际成本水平。”

2022 年美股能源板块大幅上涨,一些投资者认为锁定收益的时机已经成熟,纷纷开始获利了结。不可否认的是,能源板块仍是 2022 年标普 500 指数 11 个板块中唯一实现上扬的成分板块,今年迄今上涨超 20%,而标普 500 指数整体下跌幅度达 19.3%。

家族投资办公室 Cherry Lane Investments 合伙人 Rick Meckler 表示,下跌的其中一个原因是投资者 “找到了少数几个存在正收益的地方,并在其他板块出现更广泛下跌之前进行获利了结”。

能源股后市表现仍可期

其他对于经济形势敏感的板块近期同样十分惨烈。标普 500 指数自 6 月 8 日以来下跌近 8%,但标普 500 中的航空板块下跌近 19%,材料板块下跌近 16%,银行板块下跌近 12%。

在这段时间里,美股市场上的防御类股票表现强于美股大盘,主要原因是投资者相信它们的利润水平能够经受住经济低迷时期的考验。标普 500 指数中的必需消费品板块和医疗保健板块同期几乎无变化。

花旗集团 ETF 和股票策略师 Scott Chronert 在周二发布的一份报告中表示:“经济敏感行业的资金流出量显示出谨慎的迹象,投资者开始平仓能源类股,并减持金融类股票。”

不过,来自高盛的大宗商品分析师们周二在一份报告中表示:“尽管经济衰退的可能性正在上升,但现在让石油市场屈服于这种担忧情绪还为时过早。” 该行分析师在报告中称,今年石油需求的增长速度仍应高于 GDP 增长速度。

数据显示,也并非所有投资者都在抛售能源股。Vanda Research 近日表示,尽管能源板块近期出现下滑,但散户投资者流入能源板块的资金仍具有 “粘性”。Vanda 在一份报告中称:“在我们看来,这种动态化反映了一种潜在的情绪转变,即散户投资者可能认为这个以价值为导向行业的优异表现将比过去更加持久。”

与能源股密切相关的油价也不乏看涨者。华尔街另一大行摩根大通对于油价的预期与花旗集团完全不同,摩根大通分析师警告称,如果美国和欧洲的制裁促使俄罗斯实施报复性减产,全球油价可能将达到每桶 380 美元。