美联储会议纪要今夜来袭!有哪些要点值得关注?

与通胀预期有关的线索仍是讨论焦点,市场预计美联储将继续 “鹰声大作”。

美联储会议纪要可能暗示支持 7 月加息 75 个基点。

美东时间周三下午 2 点(北京时间周四凌晨 2 点),美联储将公布 6 月的货币政策会议纪要,在通胀飙升、经济出现放缓迹象的情况下,公布的细节可能会让人们了解官员们如何看待短期的利率路径。

美联储主席鲍威尔在 6 月 15 日的新闻发布会上表示,美联储可能在 7 月加息 50 个或 75 个基点。此前,美联储在 6 月的会议上将加息了 75 个基点,是自 1994 年以来最大的加息幅度,也表明了官员们抗击通胀的决心。

7 月加息 75 个基点 “板上钉钉”?

自 6 月做出这一决定以来,多位政策制定者已经表示,他们赞成在 7 月 26-27 日的会议上再次 “加大加息力度”,以遏制 40 年来最严峻的价格压力。

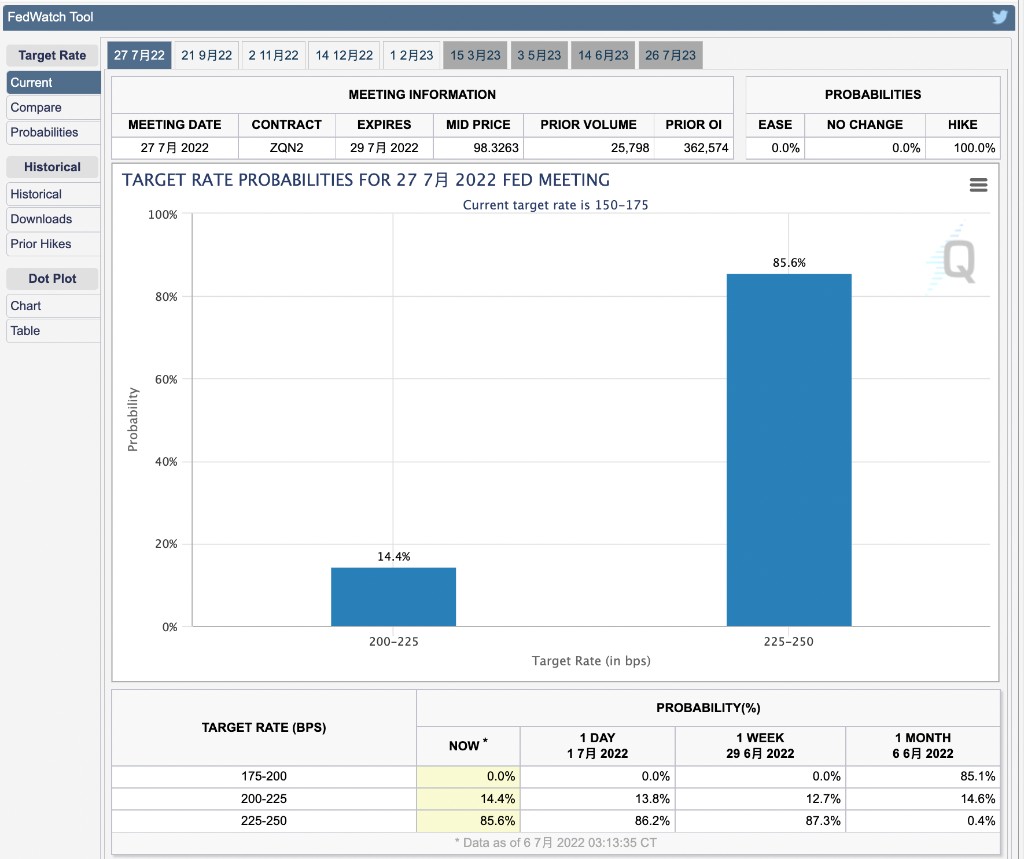

芝商所利率观察工具 FedWatch 显示,美联储加息 75 个基点的概率达到了 85.6%。

部分原先为 “鸽派” 的美联储官员,对加息的态度也逐步转向激进。旧金山联储主席戴利在 5 月份时还表态称加息 75 基点不是她的主要考量,“过快加息可能会损害经济”,但在 7 月 1 日表示支持 7 月份加息 75 个基点。

上月末,费城联储主席帕特里克·哈克认为加息 75 个基点还是 50 个基点取决于 7 月会议上的需求情况,纽约联储主席威廉姆斯持类似观点。

芝加哥联储主席埃文斯此前也表示,除非通胀数据有所改善,否则将支持美联储在 7 月份继续进行大幅度的加息。他认为,美联储现在的首要任务就是给高烧不退的物价降降温。

美联储理事鲍曼和沃勒,以及克利夫兰联储主席梅斯特,都对继续加息 75 个基点持开放态度。

18 位政策制定者的最新季度预测显示,FOMC 成员预计,今年年底联邦基金利率将升至 3.4%,明年升至 3.8%,目前的目标区间为 1.5%-1.75%。

据媒体报道,巴克莱银行经济学家 Jonathan Millar 表示:

我们将寻找有关指标的线索,即委员会将在 7 月份的会议上考虑加息 50 个基点还是 75 个基点。

他说,会议纪要可能强化这样一种立场,即 “FOMC 会优先考虑稳定物价,而不是实现软着陆”。

经济学家 Anna Wong 表示:

我们预计会议纪要中的讨论将表明,政策制定者对通胀预期失控感到担忧。

汽油和食品价格高企可能会对家庭的通胀心理造成多大程度的影响,这可能是美联储转向更关注总体通胀指标、而不是像通常那样只关注核心通胀指标的原因。

通胀预期仍是讨论焦点

在 6 月的新闻发布会上,鲍威尔指出,密歇根大学对人们通胀预期的初步调查,是促使政策制定者在后期转向加息 75 个基点的因素之一。初步数据显示,美国人预计未来 5 至 10 年的通胀率为 3.3%,但在 6 月 24 日发布的最终报告中,这一数据被下修至 3.1%。

据媒体报道,MetLife 投资管理公司的首席市场策略师 Drew Matus 表示:

他们是更看重消费者的预期(这主要受到食品和能源价格的影响),还是担心专业预测者和市场呢?

他们似乎更关注消费者,但考虑到通胀预期的驱动方式,这是很危险的。

Wilmington Trust 首席经济学家 Luke Tilley 称,尽管鲍威尔已经表示,现在不是对通胀进行 “细微解读” 的时候,但考虑到美联储青睐的消费通胀衡量指标——核心 PCE 物价指数与 CPI 之间的背离趋势日益加剧,对物价任何潜在动态的任何讨论都是极为重要的。

会议纪要还可以让人们了解 FOMC 将如何看待经济活动的下滑。华尔街多位分析师下调了对美国第二季度 GDP 增长的预测,亚特兰大联储估计,美国第二季度 GDP 同比将下跌 2.1%,但劳动力市场仍保持强劲。

经济衰退的可能性上升

虽然鲍威尔宣称对抗高通胀是 “无条件的”,但对于是否有必要根据疲软的经济数据调整计划,美联储官员们可能会有不同看法。

Amherst Pierpont Securities 经济学家 Stephen Stanley 表示:

最重要的是围绕什么可能导致美联储偏离预期路径的讨论。

鲍威尔一直强调他的工作是抗击通胀。如果经济真的放缓,货币政策的增长与通胀之间的关系就会变得很矛盾。

根据媒体的最新预测,在消费者信心创下历史新低、利率飙升之后,美国未来 12 个月内出现经济衰退的几率为 38%。

堪萨斯城联储主席 Esther George 是唯一投票支持加息 50 个基点的官员,会议纪要还将显示是否有其他官员支持加息 50 个基点但最终投票支持 75 个基点。这令华尔街感到意外,因为 George 在几年前一直是鹰派,只赞成更紧缩的货币政策。

在 6 月 17 日的一份声明中,George 表示,这种加息的规模,加上资产负债表的缩减,给经济前景带来了不确定性。