投行预测:加息 75,75,50,50,50 基点,然后美国衰退

荷兰合作银行资深策略师 Philip Marey 预计,联邦基金利率年底有望升至 3.5%-4.00%,而美国经济将在 2023 年下半年陷入衰退。

5 月份 FOMC 会议后,美联储对市场的前瞻性引导曾一度排除 6 月份加息 75bps 的可能,但静默期时“美联储喉舌媒体” 放出可能 75BP 的消息令市场迅速上修了加息预期,并造成美股美债均出现较大跌幅。

荷兰合作银行 (Rabobank) 研究美国经济的资深策略师菲利普·马尔(Philip Marey)对此质疑称,美联储背离指引举动会动摇其前瞻性指引的可信度。

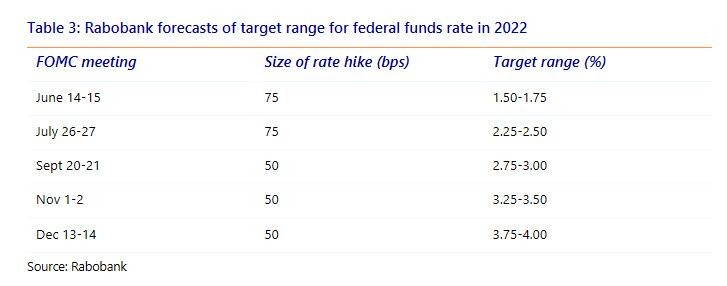

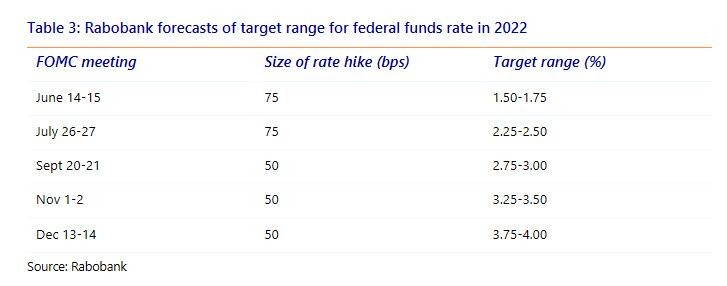

在 FOMC 会议后的新闻发布会上,尽管鲍威尔声称 75 个基点的加息并不常见,但他也表示,下一次会议可能会加息 50 基点或 75 个基点。这一背景下,Philip Marey 预计,未来美联储将分别加息 75、75、50、50、50 个基点,联邦基金利率最快在 12 月便能达到 3.5%-4.00%:

由于美联储仍在低估通胀问题,没有意识到工资—价格螺旋上升已经开始,我们预计他们将不得不以比现在预期更快的速度加息。我们预计,联邦基金利率最快在 12 月就有望升至 3.5%-4.00%。

马尔还认为,加息后,美国经济将迎来一场衰退:

我们还预计美联储明年将不得不进一步提高联邦基金的目标范围,以通过衰退将通胀 “挤出经济”,我们仍预计衰退将在 2023 年下半年发生。

以下为荷兰合作银行资深策略师菲利普·马尔最新文章全文:

介绍

在 FOMC 花了数周时间说服市场他们将在 6 月和 7 月加息 50 个基点之后,本周初他们向媒体透露,他们正在考虑 6 月加息 75 个基点。这使得所有投资银行给出的 FOMC 预测都无关紧要,包括我们自己的。

(注:此前 Philip Marey 预计 6 月美联储将加息 50 个 BP。)

背离指引的根据只是超预期的 CPI 增速(以及密歇根大学的一项表明长期通胀预期正在上升的调查)。如果一份通胀报告就能对利率政策产生如此大的影响,那么,美联储的前瞻性指引又有什么用呢?

不幸的是,周五的 CPI 报告意味着,无论美联储要做出什么决定,他们都将信誉扫地:坚持加息 50 个基点,就会失去 “通胀斗士” 的可信度;加息 75 个基点,便会丢掉前瞻指引的可信度。

现在看来,FOMC 决定将中心放在抗击通胀上。然而,这也意味着前瞻性指引已经失去了可信度。下次,联邦公开市场委员会表示打算在接下来的几次会议上加息多少时,我们必须持有保留态度。也许,美联储应该放弃其前瞻性指引,并承认它们将依赖经济数据决策。

如果你的膝盖 “摇摆不定”,无法坚持一个计划,那最好不要宣布它。前瞻性指引可能过于详细,而最近几天的事件表明这会造成何种混乱。如果市场可以学会在央行更少的指引下过日子,那或许会更好。

毕竟,很明显美联储并不知道自己在做什么。

绝望的声明?

FOMC 将联邦基金利率目标区间上调 75 个基点至 1.50-1.75%。而堪萨斯城联储主席乔治(Esther George)表示反对,她主张本次加息 50 个基点。在加息 75 个基点的同时,FOMC 还将 SRF 最低投标利率从 1.00% 上调至 1.75%,将隔夜逆回购利率 (ONRRP) 从 0.80% 上调至 1.55%,同时,美联储将准备金余额利率 (IORB) 从 0.90% 上调至 1.65%。

FOMC 在正式声明中表示,它坚定地致力于将通胀恢复到 2% 的目标,这取代了此前 “FOMC 预计通胀将恢复到 2% 目标” 的说辞。看起来,尽管他们对于抗击通胀的结果不太确定,但态度却更加坚定。不过,这是不是仅仅一种 “绝望的说辞”?

具有讽刺意味的是,联邦公开市场委员会表示,在第一季度小幅下滑后,整体经济活动似乎已经回升,而同一天,亚特兰大联储将第二季度 GDP 增速下修至 0.0%。尽管此前 FOMC 确实将 2022 年的 GDP 预期从 2.8% 下调至 1.7%,但鲍威尔在记者会上声称,他没有看到经济出现更大范围的放缓迹象。

继第一季度 GDP 增长-1.5% 之后,如果亚特兰大联储的二季度的预测是正确的,这意味着美国 GDP 在今年上半年实际收缩了。若第二季度的 GDP 增长保持在非负的水平,那么从技术上讲这不算经济衰退,但实际上这仍是。这凸显了当前 GDP 与劳动力市场之间的背离,前者指向经济停滞,后者仍显示出稳健的增长。对美国来说幸运的是,劳动力市场数据对 NBER(国家经济研究局)来说更为重要,它可以正式确定商业周期。

点阵图 “上移”,经济着陆点 “有点不软”

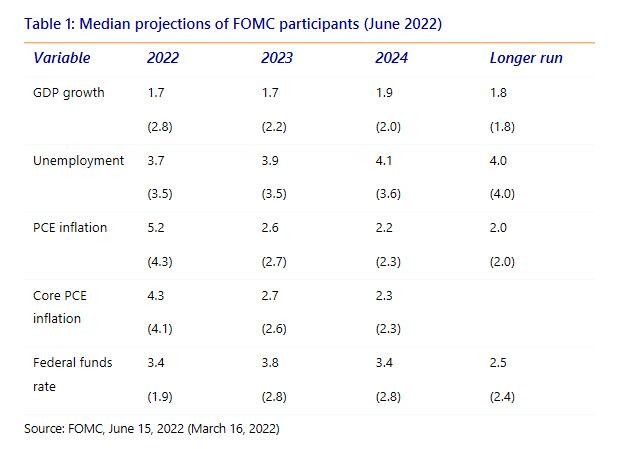

FOMC 还发布了最新的经济和利率预测。今年 3 月,FOMC 便预计,联邦基金利率将在 2022 年底达到 1.9% 的目标中点,在 2023 年底之前达到 2.8% 的目标中点。然而,基于美联储本周早些时候提供的前瞻性指引,联邦基金利率最早 7 月份便能达到 3 月份预测的 2022 年底的水平。因此,点阵图 “上移” 是必要的。

在 6 月的点阵图中,美联储的年末加息中位数预期为 3.4%,2023 年底为 3.8%,2024 年底再次回落至 3.4%。

美联储各成员给出的中性利率中值从 3 月份的 2.4% 上升到 6 月份的 2.5%,回到了 12 月份的水平。这意味着 FOMC 打算在 2022 年底前达到中性以上,在 2023 年底前达到峰值,2023 年底达到 3.8%。2024 年,他们预计利率将降至 3.4%,这一数字仍远高于中性利率中值水平。因此,FOMC 似乎将利率峰值上调了整整一个百分点,而几乎没有改变中性利率中值。这意味着他们预计将进一步收紧货币政策,以使通胀回到目标水平。

有趣的是,联储对 2023 年和 2024 年 PCE 通胀的预测并没有太大变化,2024 年最后一个季度的 PCE 通胀为 2.2%。联邦公开市场委员会认为,在 2022 年最后一个季度的通胀率为 5.2% 之后,长期来看加息将足以让通胀率回到目标水平。需要注意的是,美国个人消费支出平减指数 4 月同比上涨 6.3%。

GDP 和失业率数据显示,FOMC 仍预计经济将软着陆。美联储预计,2022-2024 年 GDP 年增长率不低于 1.7%,2024 年最后一个季度失业率仅上升至 4.1%(目前失业率为 3.6%)。然而,最新预测仍然比 3 月份的预期要弱,当时 FOMC 认为 2024 年的失业率将为 3.6%,而 2022-2024 年的 GDP 增长将大幅提高。

资产负债表仍处于 “自动驾驶” 状态

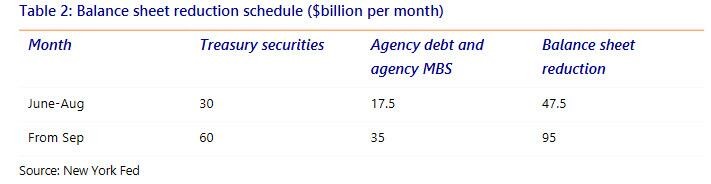

FOMC 没有改变资产负债表正常化计划。

缩表终于在 6 月 1 日开始,距离通货膨胀开始飙升已有一年多的时间。经过三个月的调整期后,资产负债表的缩减将通过每月 600 亿美元的国债和 350 亿美元的机构抵押贷款支持证券(MBS)进行。这一过程始于 6 月,当时美国国债的上限为 300 亿美元,机构债券和机构 MBS 的上限为 175 亿美元

目前,美联储的资产负债表缩减处于 “自动驾驶” 状态,在此过程中,还需要就出售 MBS 做出决定。根据 5 月会议纪要,多位与会者表示,在资产负债表决选工作顺利进行后,FOMC 考虑出售机构抵押贷款支持证券 (MBS),以推动主要由美国国债组成的长期 SOMA 投资组合取得进展,且任何 MBS 的销售计划都将提前公布。

是 75BP 不是 50BP,下次还有可能继续

在问答环节,鲍威尔不得不解释为什么联邦公开市场委员会放弃了 50 个基点的前瞻性指引。鲍威尔表示,基于高于预期的 CPI 数据,以及密歇根大学 (University of Michigan) 调查中长期通胀预期的上升,有理由加息 75 个基点。他说,他愿意认为美联储的指导仍是可信的。他预计,加息 75 个基点并不常见,但同时他也表示,下次决议最有可能加息 50-75 个基点。

鲍威尔表示,委员会预计今年年底联邦基金利率将处于 3.0-3.5% 的 “适度限制性” 水平,明年将进一步收紧至 3.5-4.0%。当被问及软着陆的问题时,他表示他确实相信美联储可以做到这一点。但他补充说,现在更有可能取决于其他因素。鲍威尔还表示,美联储并没有试图引发经济衰退。

结论

如今,美联储试图通过将联邦基金利率目标区间上调 75 个基点来显示自己已 “掌控全局”。不过,一个高于预期的 CPI 数据就能产生如此巨大影响,似乎表明情况并非如此。

由于美联储仍存在低估通胀问题,认为通胀高峰只是暂时的,并没有意识到工资 - 价格螺旋上升已经开始,我们预计他们将不得不比现在预期 “更快加息”。我们预计目标区间最早将在年底达到 3.75-4.00%。这低于我们对今年剩余 FOMC 会议加息力度的预期。然而,请记住,正如我们本月所见,实际加息幅度将高度依赖经济数据。

不幸的是,加息之后,经济衰退也可能随之而来,我们仍预计经济衰退将在 2023 年下半年发生。正如我们在《不可避免的衰退》一文中解释的那样,美联储必须通过衰退来挤出通胀。

鲍威尔表示,他预计经济会软着陆,美联储不会试图引发衰退。同时,他否认美国存在工资 - 物价螺旋上升。而我们认为,工资 - 价格螺旋上升已经开始,只有经济衰退才能终止通胀的螺旋上升。