万万没想到!美银研究:散户比对冲基金更会选股

散户投资者是股市最可靠的 “反向指标”?美银发现,事实并非如此,散户资金流入后的回报率一直高于平均水平,散户抛售后的回报率一向低于平均水平,散户资金流是一个比对冲基金资金流略好的积极指标。

众所周知,华尔街专业人士会对散户交易者表现出傲慢的态度,用 “愚蠢” 的钱来形容没有专业经验的投资者,该词也被视为散户投资者的代名词。但是,所谓的 “愚蠢” 的钱表现可能出乎意料,比专业人士认为的更 “聪明”。

这是美国银行分析师 Savita Subramanian 领导研究定量和股票策略师的团队在定量研究报告中得出的结论,或者更确切地说,这是许多结论中的一个。该报告主题为《关于量化交易员,这是你想知道的一切》,美银采用分析方法来验证或推翻一系列传统上的投资智慧。

“聪明” 与 “愚蠢” 的钱

报告中验证的第一个 “投资智慧” 是,散户投资者是股市最可靠的 “反向指标”。也就是说,散户对哪只股票感兴趣,哪只股票就可能会陷入困境。

令对冲基金懊恼的是,美国银行的策略师们发现,事实并非如此。相反,他们发现,散户比对冲基金更会选股。

美银报告指出,事实上,散户资金流入后的回报率一直高于平均水平,散户抛售后的回报率一直低于平均水平,散户资金流是一个比对冲基金资金流略好的积极指标。

美银数据分析发现,散户资金涌入后的四周内,这支股票表现往往比基准股票高出 1.1 个百分点,而对冲基金资金流入后高出 1 个百分点。

当股市下跌时,散户持股比例高的股票表现往往优于散户持股比例低的股票。

加息周期前 12 个月,价值股往往跑赢成长股

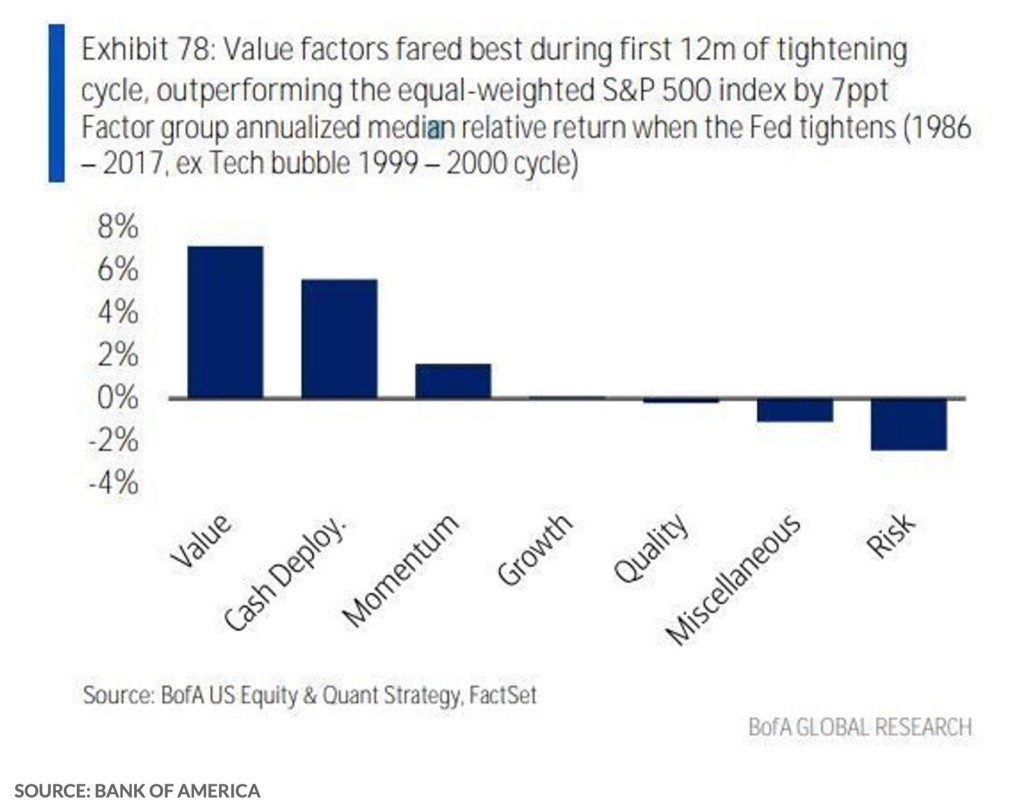

美银在报告中探讨的另一个主题是价值股和成长股的历史表现以及与同期基准指数(标普 500)表现对比。

从长期来看,罗素 1000 价值指数的表现优于罗素 1000 成长指数。在周期后期,股票基准指数往往下跌,趋势逆转,价值股跑赢大盘。美银团队发现,虽然自 1978 年以来,成长股的表现一直优于其他股票,但从 2007 年到 2020 年中期,价值股的表现优于其他股票。

过去七年中,有六年成长股表现跑赢了价值股。

价值股往往在紧缩周期的前 12 个月表现最佳,美联储于 3 月份开始加息,大多数经济学家预计,美联储将在今年余下的时间内继续加息,直至 2023 年。

千亿美元的回购救得了股票吗?

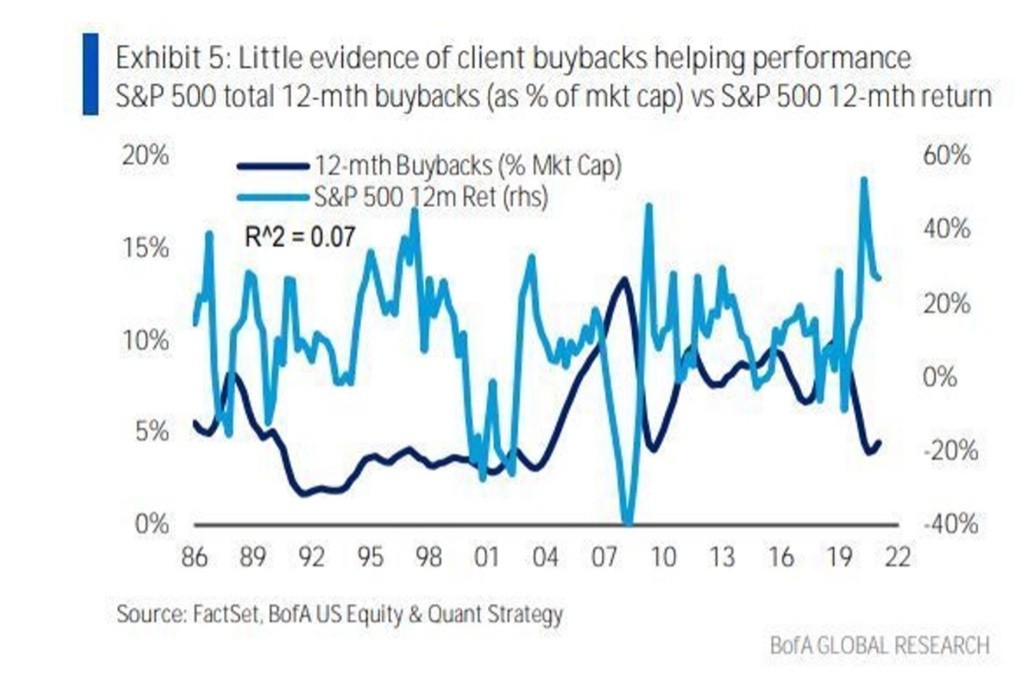

最近几周,摩根大通的股票分析师向客户建议,数千亿美元的企业回购将有助于在今年下半年提振股价。

但美银的团队向客户建议,从历史上看,企业回购对股票表现没有太大影响。

该团队指出,一些人预计,公司将在本财报季缄默期结束后用回购的方式来平息股价波动。但自 1986 年以来,标普 500 指数回购与指数表现之间的最小相关系数为 0.07。

可以肯定的是,历史数据并不能确定未来走势。但正如该团队在报告中指出的那样,华尔街越来越倾向于 “定量” 分析,而越来越不依赖于 “基本面” 分析,华尔街招聘数据科学家和其他定量角色的职位数量比招聘基本面分析师的职位数量高出八倍。