美联储缩表,现实要比想象更复杂

美联储和其他金融机构资产负债表深度勾连,因而美联储缩表的同时,其他金融机构资产负债表必然跟随联动。不同的缩表方式,意味着不同的资产负债表联动调整,整个市场的流动影响也会千差万别。

要点

2022 年 5 月的议息会议中,美联储宣布将于 6 月 1 日开始缩表。

相较于 2017-2019 年,本轮缩表节奏更快,且缩表幅度更大。市场十分关注本轮缩表开启后,其对美国流动性和金融体系的影响。

每天存放在美联储隔夜逆回购协议 (ON RRP) 的金额有将近 2 万亿美元,这被市场视为 “冗余流动性”。

有市场观点认为 ON RRP 可以对冲美联储缩表影响,因此 ON RRP 可以作为美联储缩表的流动性 “缓冲垫”。事实是否果真如此?

冗余流动性(ON RRP)是什么?

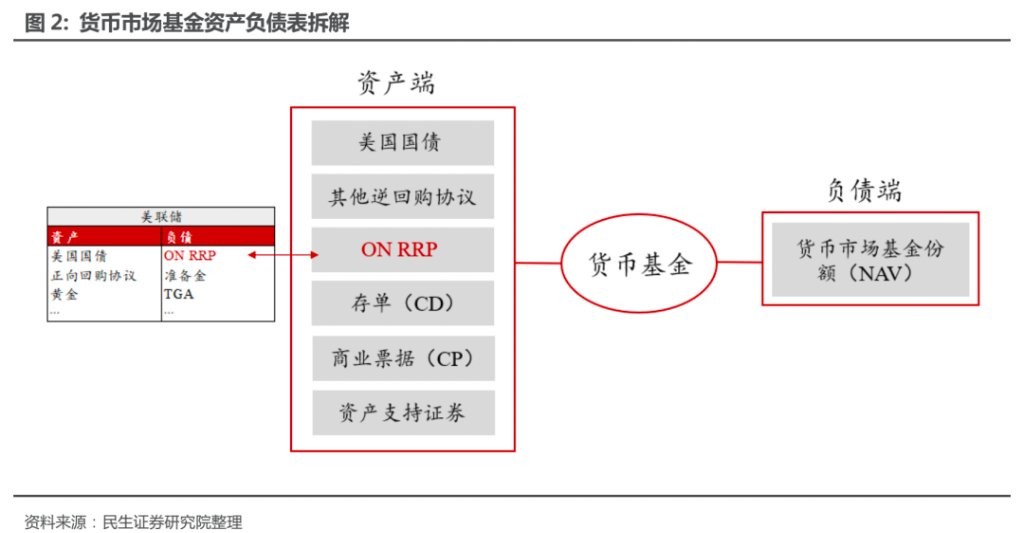

货币市场基金 (MMF) 是一种共同基金,投资高信用等级且短久期的资产。MMF 主要投资于短期美国国债、ON RRP、银行存单、商业票据等。相较其他国家,美国 MMF 投资标的并无太多特殊之处,唯一一个值得关注的是隔夜逆回购协议 (ON RRP)。

ON RRP 对称记录在货币基金资产端以及,美联储负债端,本质上是货币基金持有美联储一笔负债。ON RRP 可类比于美联储针对 MMF 等特定金融机构发行的 “美联储央票”。

当前 ON RRP 规模高企,被市场理解为 “冗余流动性”。ON RRP 到期之后,可释放出等量超额准备金,以对冲市场流动性不足。故而市场也将 “冗余流动性” ON RRP 进一步理解为 “流动性缓冲垫”。

美联储缩表,现实要比想象更复杂

美联储缩表,并不是想象中那样简单——美联储减持国债,流动性收缩。

美联储和其他金融机构资产负债表深度勾连,因而美联储缩表的同时,其他金融机构资产负债表必然跟随联动。不同的缩表方式,意味着不同的资产负债表联动调整,整个市场的流动影响也会千差万别。

我们梳理了美联储缩表的五条现实路径,这五条现实路径蕴含着两条流动性冲击机制。

换言之,美联储缩表冲击市场流动性,归纳起来有两条影响机制。

其一,商业银行准备金消耗机制。

这一机制中,美联储缩表时资产端收缩国债,负债端收缩银行准备金。

缩表初期流动性冲击或许并不大。然而缩表中后期,随着准备金规模不断消耗,商业银行所有的准备金规模收缩,整个市场不得不面临流动性收紧压力。

其二,货币基金 ON RRP 消耗机制。

这一机制中,美联储缩表时资产端收缩国债,负债端收缩 ON RRP。

目前 ON RRP 存款极为充裕。理论上 ON RRP 能够等量转化为流动性。若美联储缩表先直接消耗 ON RRP,则美联储缩表对金融市场流动性的冲击将得到缓冲。这也是 ON RRP 称为 “流动性缓冲垫” 的原因。

冗余流动性对冲缩表影响的前提条件

ON RRP 理论上可以成为流动性缓冲垫,然而现实中 ON RRP 并非无条件扮演流动性缓冲垫角色。ON RRP 缓冲流动性冲击,需要满足两个前提条件之一。

条件之一,新发行美债中短期国库券 (Bills) 的比重需要较高。

据监管要求,货基只能购买短期证券。

美联储缩表意味着美联储未来减持国债,私人部门需要代替美联储承接新发国债。若美国财政部大量发行长债,货币无法持有长久期美债,因而 ON RRP 也就无法发挥作用。

条件之二,货币基金投资者的储蓄粘性不高,愿意承接中长期美债。

即使货基自身买不了中长期美债,但假如货基持有者愿意将资金从货币基金转投至中长期美债,那么 ON RRP 仍然可以承担流动性对冲的角色。

关于美联储缩表,我们需要常识之外的四点认知。

第一,美联储缩表,这是一连串复杂的联动金融行为。

关注缩表规模和节奏之外,我们更应该关注缩表过程中金融体系行为重构。

第二,美联储缩表对流动性冲击,并非单一渠道。

按照目前商业银行和货币基金运行特征,当前美联储缩表冲击流动性,大致通过两个机制展开,银行准备金机制,ON RRP 机制。

第三,不要直言缩表就一定带来流动性紧张。

相较银行准备金机制,ON RRP 可释放等量流动性,其 “冗余流动性” 角色,意味着 ON RRP 可一定程度对冲冲缩表的流动性影响。

第四,需要关注 ON RRP 发挥 “流动性缓冲垫” 效果的前提条件是否成立

ON RRP 规模足够大,理论上也能够对冲部分流动性影响。然而 ON RRP 发挥作用需要前提,即美国财政部未来是否主要发行短久期国债,货基投资人是否愿意承接中长期美债。

正文

2022 年 5 月的议息会议中,美联储宣布将于 6 月 1 日开始缩表。初始缩表速度为最高 475 亿美元/月(300 亿美债/月和 175 亿 MBS/月),并在 3 个月后加速为 950 亿美元/月(600 亿美债/月和 350 亿 MBS/月)。

2017-2019 年美联储同样开启过缩表。当时月度缩表上限在开始 1 年后才达到最大值 500 亿美元/月(300 亿美债/月和 200 亿 MBS/月)。在 2019 年下半年,由于缩表造成的流动性冲击,美国联邦基金利率和隔夜回购利率均大幅上升,突破了美联储的目标区间。由此,美联储不得不从缩表转向扩表。

相较于 2017-2019 年,本轮缩表节奏更快,且缩表幅度更大。因此,市场十分关注本轮缩表开启后,其对美国流动性和金融体系的影响。

考虑美联储缩表对金融体系的影响时,有市场观点认为冲击或可有限。背后一大原因在于美联储隔夜逆回购协议 (ON RRP) 金额有将近 2 万亿美元,可成为美联储缩表的流动性 “缓冲垫”。故而 ON RRP 也被市场视为 “冗余流动性”。

美联储缩表带来怎样的流动性影响,关键是要理解美联储缩表的传导机制。只有在此基础上才能探讨 ON RRP 这一 “冗余流动性” 能否成为缩表的缓冲垫。

为方便论述,本文谈论缩表的标的仅包含美国国债,MBS 的机制与美债相比有细微区别,但大致相同。

一、冗余流动性(ON RRP)是什么?

1.1 ON RRP 可类比于 “美联储央票”

货币市场基金 (MMF) 是一种共同基金,投资高信用等级并且短久期资产。MMF 主要的投资工具包括短期美国国债、其他逆回购协议(指对手方为非美联储)、ON RRP、银行存单、商业票据等。

相较其他国家,美国 MMF 投资标的并无太多特殊之处,唯一一个值得关注的是隔夜逆回购协议 (ON RRP)。

隔夜逆回购协议可视为 MMF 持有一笔美联储负债。因而 ON RRP 对称记录在 MMF 资产端以及美联储负债端。ON RRP 主要面向货币市场基金,为简化表述,我们将 MMF 视为 ON RRP 的唯一持有者。

超额准备金记录在美联储负债端,是商业银行存放在美联储的 “活期存款”,本质上是美联储的一笔负债,而且是可以灵活用于金融支付的短期负债。

货基所持有的 ON RRP 同样记录在美联储负债端,是美联储一笔负债。由于 ON RRP 针对特定机构,并且不能用作交易支付,货基存放在 ON RRP 的资金还能获取一定的利息(当前为 0.8%)。不妨做一个简单的对比理解,ON RRP 可类比于针 MMF 等特定金融机构发行的 “美联储央票”。

1.2 ON RRP 可视为 “冗余流动性”

货币基金和商业银行不同,货币基金受资本充足率等合规限制相对较少,因此 ON RRP 几乎可随意切换至其他金融资产(符合高等级、短久期特征)。

虽然可以随意切换至其他金融资产,但是货币基金仍然选择持有大量美联储负债,而不去持有市场化的金融资产,这显然是非常规的现象。背后原因是疫情应对时期,美国流动性极度宽松,金融市场短久期、高等级资产利率极低。

面对极低的市场利率,MMF 选择持有更多 ON RRP。

美联储发布的美国货币基金持仓数据显示,货基持有 ON RRP 份额从 2021 年 3 月份开始快速攀升。这主要和几个因素有关:

第一,美联储在 2021 年 3 月将 ON RRP 单个对手方的每日限额从 300 亿美元提高至 800 亿美元。

第二,财政部减少了短期美债的发行。

第三,美联储对商业银行 SLR 的豁免到期,商业银行挤出其存款,储户将存款转移至货币基金。

市场将 ON RRP 视为美国货币市场的 “冗余流动性”。

一笔 ON RRP 到期之后,MMF 从持有 ON RRP 变为持有银行存款;银行超额准备金增多,同时记录一笔对 MMF 的存款负债;美联储负债端 ON RRP 变为超额准备金。

所以 ON RRP 到期之后,可以释放出等量超额准备金。当前 ON RRP 规模异常高增,这笔异常高增的 ON RRP 也就被市场理解为 “冗余流动性”。某种意义上我们也可以将 “冗余流动性” 进一步理解为 “沉睡的流动性”。

若将 ON RRP 资金理解为货币市场冗余资金,隐含的结论或是美国货币市场资金极为充裕。

然而问题是,ON RRP 是否能够真的毫无条件转化为超额准备金,并作为美国缩表带来的流动性冲击缓冲垫,这取决于流动性传导机制如何。也是我们后文将重点分析的内容。

二、美联储缩表,现实要比想象更复杂

美联储缩表,并不是想象中美联储持有美债和负债端同时降低这么简单,现实要比想象更加复杂。现实中,美联储负债端哪一个科目(准备金或 ON RRP)降低、这一科目背后对应的终端投资者又是谁,均对应着不一样的资产负债表行为,从而对金融体系产生不一样的影响。

2.1 美联储缩表跟随一连串资产负债调整

美联储缩表过程中,美联储减少相应额度美债的再投资,这部分美债需要私人部门承接。

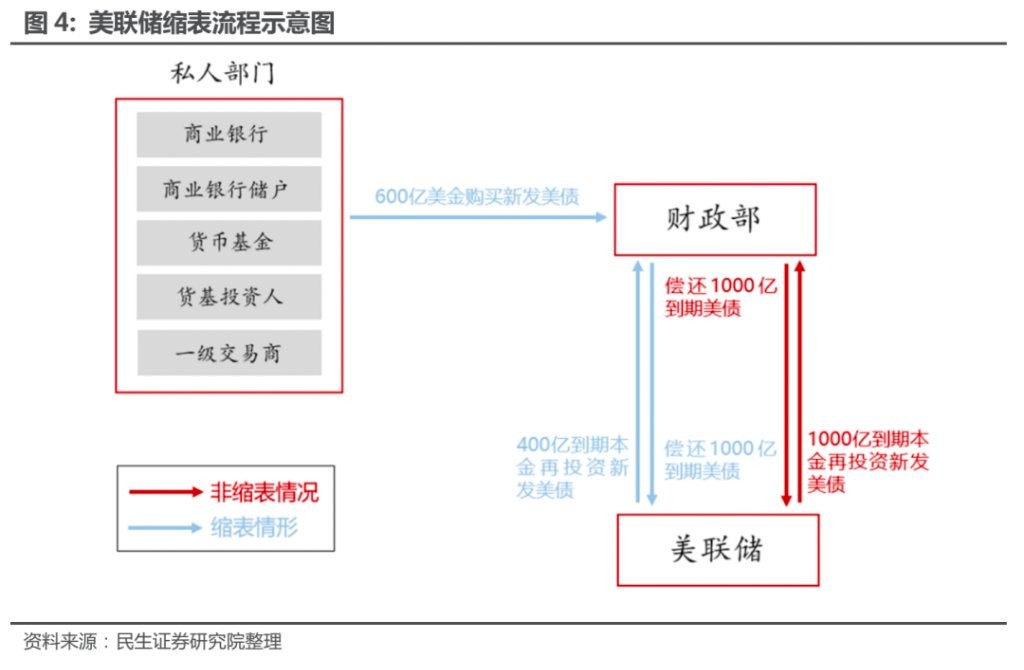

通缩拆解缩表过程如下:假如美联储当月面临 1000 亿美元美债到期,而当月的缩表速度为 600 亿美元。美联储因为 1000 亿元美债到期而收到 1000 亿本金。因为缩表 600 亿元,那么美联储能够继续承接 400 亿美元的国债发行。

整个过程对美联储和财政部的资产负债表而言出现两点变化。美联储资产负债表规模下降 600 亿美元;财政部 600 亿元的新发美债不再由美联储持有,需要私人部门承接这部分融资。

就单个环节而言,美联储缩表对应美联储资产负债表收缩。然而美联储缩表后续必然跟进的是美国财政部新发国债由谁承接的问题。不同商业金融机构、不同实体部门持有美债,会带来不一样的流动性影响。缩表对美国金融体系的影响,关键在于美联储削减的美债需求缺口由谁承接,最终带来怎样的金融资产负债表重构。

2.2 美联储缩表影响金融体系的五大渠道

承接美债的私人部门大致可以分为五类,主要有商业银行、商业银行储户、货币基金、货币基金份额持有者、一级交易商。

五类私人部门购买国债,随之而来的金融体系资产负债表有五类不同的调整变化。这也是美联储缩表对美国金融体系展开影响的五条渠道。

不失一般性假设,美国财政部每月净融资为 0,即新发美债规模等于偿还美债规模。美联储每月的再投资规模为 0,即每月新发美债完全由私人部门购买。

渠道一,商业银行购买美债。

商业银行用自有资金购买新发美债,具体表现为商业银行持有美债资产增加,准备金数量减少。财政部资产负债规模不变,美联储资产负债规模降低。

在整个过程中,商业银行资产负债规模不变,准备金减少。

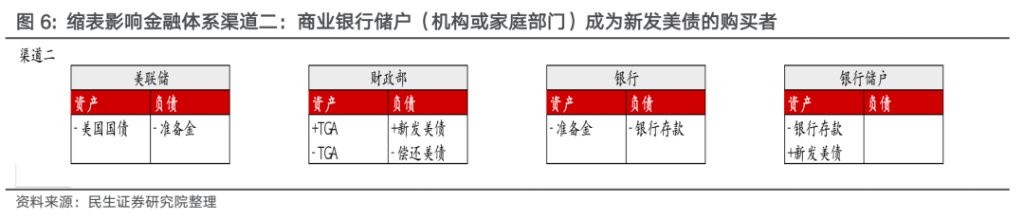

渠道二,商业银行储户(机构或家庭部门)购买美债。

银行储户通过自身存放在银行的存款购买新发美债,影响与储户提取存款类似。

具体表现为商业银行持有的准备金数量减少。财政部资产负债规模不变,美联储资产负债规模降低。

整个过程中,商业银行资产负债规模降低,准备金减少。

渠道三,货币基金购买美债。

货币基金通过其自有资金购买新发美债,具体表现为货币基金持有的美债资产增加,ON RRP 存款减少。财政部资产负债规模不变,美联储资产负债规模降低。

整个过程中,货币基金的资产负债规模不变,ON RRP 规模降低。

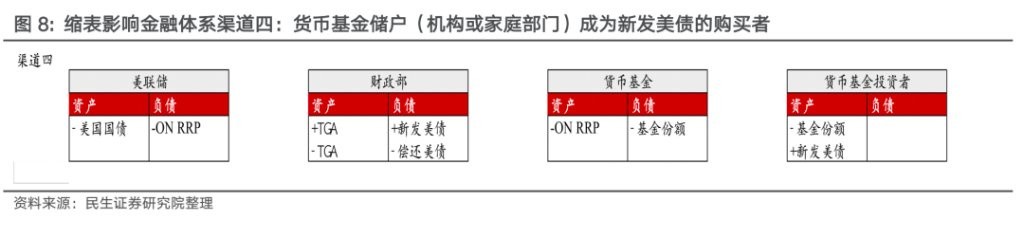

渠道四,货币基金持有者(机构或家庭部门)购买美债。

货币基金投资人通过赎回份额购买新发美债。具体表现为货币基金持有的 ON RRP 数量减少,财政部资产负债规模不变,美联储资产负债规模降低。

整个过程中,货币基金的资产负债规模降低,ON RRP 规模降低。

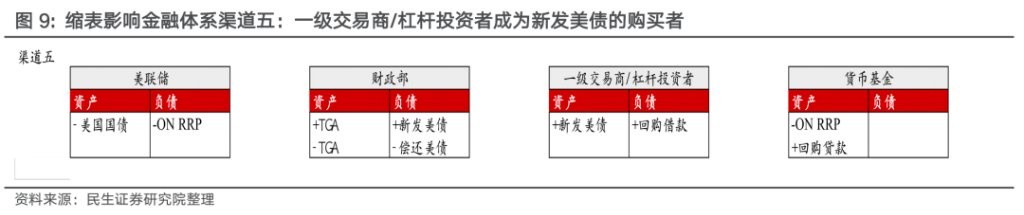

渠道五,一级交易商/杠杆投资者购买美债。

在财政部的新发美债拍卖中,一级交易商往往作为最后 “兜底人” 的角色,购买需求不足部分的美债。当私人部门对缩表带来的新增美债供给需求有限时,一级交易商便成为购买者。换言之,一级交易商天然就是美债的重要承接者。

为了满足日常的做市活动和未来继续承接美债的资金需求,一级交易商在拍卖获得美债后通常通过回购操作回笼资金(杠杆投资者的具体操作和一级交易商类似)。在当前的货币市场体系中,握有巨额闲置存款的货币基金便成为了回购交易的资金出借方。

整个过程中,货币基金的资产负债规模不变,ON RRP 规模降低,一级交易商资产负债规模扩张。

三、冗余流动性对冲缩表影响的前提条件

3.1 ON RRP 对冲缩表影响的机制

虽然私人部门购买美债的具体渠道有所差异,但美联储缩表对金融体系流动性的影响,最终可以归结为两类:商业银行渠道(含渠道一和二)购买国债,导致银商业银行准备金规模下降;货币基金渠道(含渠道三至四),导致 ON RRP 规模下降。

考虑到当前 ON RRP 较为充裕,故而美联储缩表对流动性影响机制也就区分为两类。

商业银行渠道(渠道一和二)消耗的是银行体系的准备金,然而当前状态我们无法判断银行准备金中 “冗余 “部分有多少。我们初步推测,缩表初期,流动性冲击或许并不大。然而缩表中后期,随着准备金规模不断消耗,将冲击银行原本 “配置” 准备金的领域的流动性。

货币基金渠道(渠道三和四)的是货币基金 ON RRP 存款,目前已知的是 ON RRP 存款极为充裕,市场甚至将这部分资金视作 “冗余流动性”。推测货币基金渠道对流动性的冲击,弱于商业银行渠道。

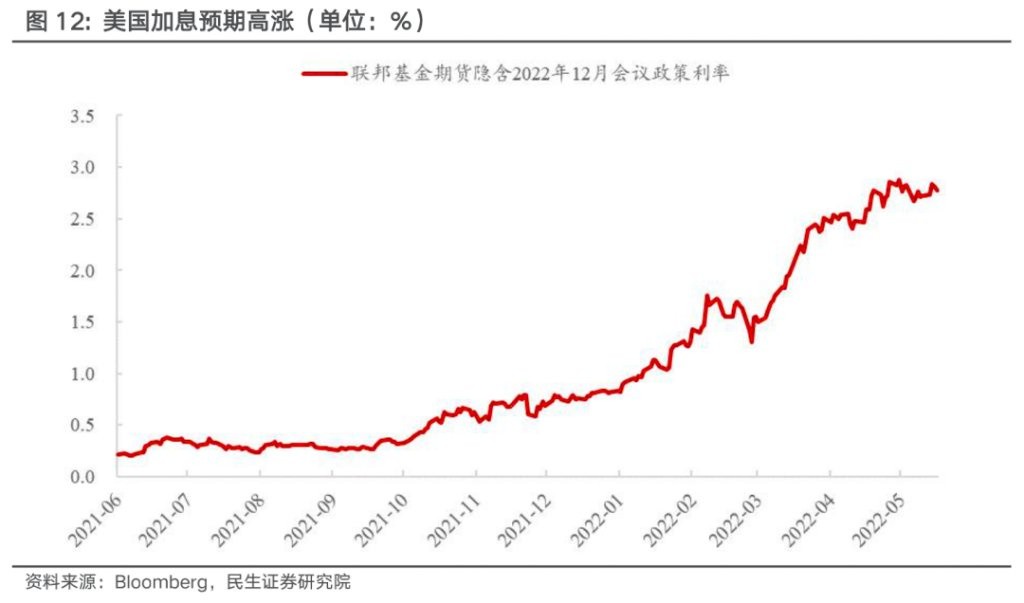

渠道五虽然同样消耗货币基金的 ON RRP 存款,但并不是 ON RRP 下降的 “理想” 渠道。原因在于,假如是一级交易商/杠杆投资者通过回购融资购买美债,他们首先需要支付高于 ON RRP 利率的成本吸引货币基金融出资金。这一操作会让隔夜回购利率上行,并带动其他短端利率,从而使货币市场流动性收紧。

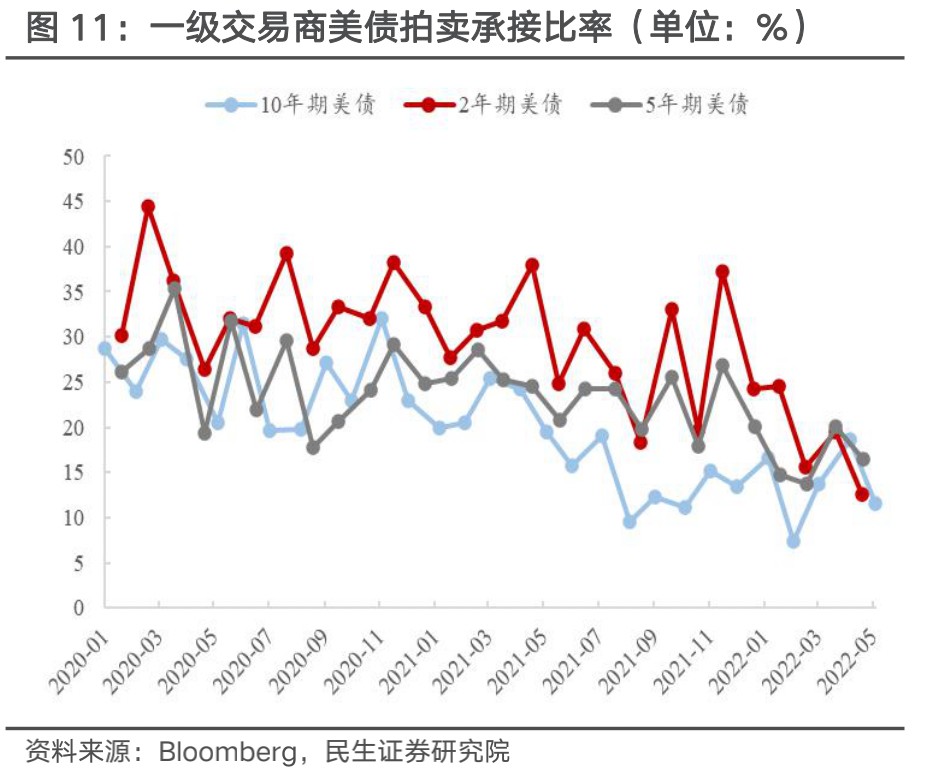

由于资产负债表约束等原因,一级交易商尚未成为美债供给的承接者。同时,从货基对私人部门的回购量、一级交易商美债拍卖承接比率等数据看,美债需求中确实未看到一级交易商的影子。

3.2 ONRRP 对冲缩表影响的前提

如果美联储缩表,货币基金或其投资人购买国债,则 ON RRP 这一 “冗余” 流动性将完美对冲缩表带来的流动性冲击。这也是目前来看最为理想的 “冗余流动性” 对冲缩表流动性冲击。但是要让缩表主要通过这两个渠道发挥作用,还需要两个前提条件成立。

条件之一,新发行美债中短期国库券 (Bills) 的比重需要较高。

根据美国证监会要求,货币基金只能投资于净值低波动的短期债权证券。也就是说,即使货币资金对新发美债有需求,能直接购买的也只有短期美债(渠道三)。假如未来美国财政部的融资以中长期美债为主 (Notes and Bonds),即使 ON RRP 规模较大,也难以大量增加私人部门的美债需求。

条件之二,货币基金投资者的储蓄粘性不高,愿意承接中长期美债。

除渠道三外,渠道四也是 ON RRP 对冲缩表冲击的路径之一。渠道四指的是货币基金投资人通过赎回份额购买新发美债。这意味着,中长期美债对于投资人来说,吸引力要大于货币基金。这可能和投资人的负债久期、风险偏好、未来政策预期等有关。

四、美联储缩表,这是一连串复杂的联动金融行为

直观理解,美联储缩表过程中,美联储的资产端持有国债(或 MBS)规模下降,负债端流动性收缩,资产负债同步收缩。

事实上美联储缩表,并不如想象中那般简单。美联储缩表,并非简单的规模收缩,美联储缩表还将引发一系列金融机构资产负债表重构。而在重构过程中,市场面临的流动性压力及传导机制呈现出多种可能性。

关注缩表规模和节奏之外,我们同样应该关注缩表过程中金融体系行为重构。

美联储缩表大致通过两种渠道对金融市场流动性产生影响:银行准备金渠道,ON RRP 渠道。

ON RRP 通常被市场视作货币市场的 “冗余流动性”,故 ON RRP 缩减式缩表,流动性冲击会更低。这也是为何市场将 ON RRP 视为流动性 “缓冲垫” 的原因所在。

然而必须要强调的是,缩减 ON RRP 需要一定的前提条件。流动性缓冲垫并不能无条件发挥效果。

综上,我们需要对美联储缩表加强两点认识:

第一,不要直言缩表就一定带来流动性紧张。

当缩表在美联储负债端降低的是 ON RRP 而非银行准备金的时候,ON RRP 作为 “冗余流动性” 可以对冲缩表的流动性影响。另外,假如未来美国财政部降低美债的净发行量,缩表的流动性冲击也会降低。

第二,不要认为巨额的 ON RRP 能够百分百发挥作用。

ON RRP 对冲缩表影响的能力还和美国财政部未来发债久期(短债发行占比)、和货基投资人承接中长期美债的意愿有关。

风险提示:美联储加息节奏超预期;对美联储货币政策理解不到位;地缘政治风险;通胀失控风险;疫情发展超预期风险。

本文作者:周君芝、谭浩弘,来源:民生证券,原文标题:《冗余流动性:美联储缩表的理论缓冲垫 | 周君芝团队》