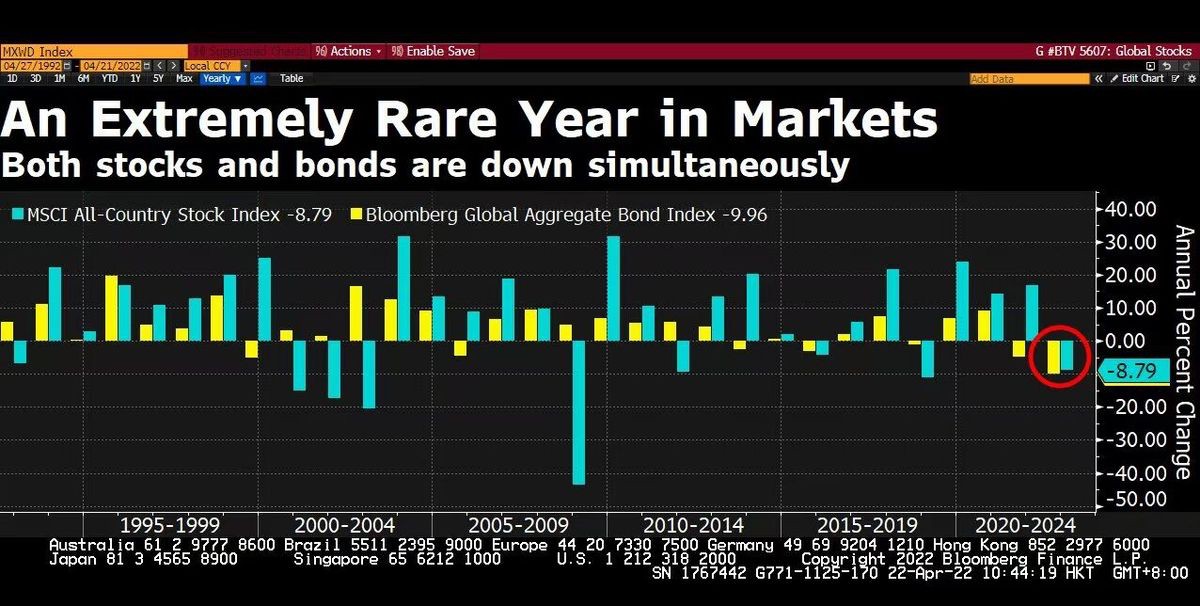

无处可躲,股债齐杀!全球市场在美联储阴霾下 “瑟瑟发抖”

“你为什么需要 ‘60/40’ 投资组合策略,因为资金的 60% 用来做空债券,40% 用来做空股票。”

罕见的股债同步下跌已经颠覆了传统的 “60/40 投资组合策略”,即将 60% 的资金分配给股票用于资本增值,将 40% 的资金分配给债券用于降低风险,导致投资者已经忍不住在推特上开始吐槽:

你为什么需要 ‘60/40’ 策略,因为资金的 60% 用来做空债券,40% 用来做空股票。

而隔夜的股债行情仿佛再度印证了这个新一代投资策略。

美股三大指数悉数跌超 2%,道指重挫近千点创近两年最大跌幅,已连跌四周。纳指和标普 500 指数分别创下 3 月 14 日和 15 日以来新低,刷新 3 月 7 日以来最大收盘跌幅。其中,Alphabet、Meta 及奈飞所在的通信服务板块一周跌近 8%。

同时债券市场也惨遭血洗。10 年期美债收益率在亚市盘中曾接近 2.97% 至 2.9698,逼近周三接近 2.98% 所创的 2018 年 12 月以来高位。而对利率更敏感的 2 年期美债收益率在美股盘前曾升破 2.78% 至 2.7848%,连续两日创 2018 年 12 月以来盘中新高。

据彭博社报道称,面对美联储的 “彻底转鹰” 和主席鲍威尔迄今为止最激进的抑制通胀方式—在 5 月会议上加息 50 个基点 “已摆在桌面上”,投资机构 FBB Capital Partners 研究主管 Mike Bailey 表示:

你可以用三个字母来概括今天的市场:B-A-D......我的感觉是,投资者在美联储压力和收益之间摇摆不定,而今天似乎更关注美联储。

证券机构 National Securities 首席市场策略师 Art Hogan 指出,科技股是受创最严重的股票之一,因为利率上升对其估值构成压力。目前追踪通过与特殊目的收购公司(SPAC)表现的 IPOX SPAC 指数本周下跌超过 3%,而一篮子新上市公司股价则下跌约 10%。

Hogan 在电话中表示:

我们拿回了收益率剧烈波动的旧剧本,当它们出现抛物线时,每个人都会退出风险资产,尤其是高增长资产。

此外,通常被视为 “避险之王” 的黄金也在昨日下跌超 1.3%。

与此同时,美元强势上冲,周五美元兑所有其他 10 国集团货币都表现上涨,而澳元和新西兰元成为表现最差的发达市场货币。当下与过去 12 个月的最低水平相比,美元兑日元升值近 20%,至近 20 年高点;兑欧元升值 13%,至两年高位。

加拿大蒙特利尔银行(BMO)的欧洲外汇策略主管 Stephen Gallo 认为:

全球经济增长正受到高通胀、部分新兴市场货币政策收紧以及地缘紧张局势的拖累,美元走势也反映出这个风险基调。

财富管理公司 G Squared Private Wealth 的创始合伙人兼首席投资官 Victoria Greene 表示,总体而言,市场正在消化众多不确定性:

这不是一个很好的前景......世界变得越来越小,我认为现在是时候进行防守了。