继苹果之后,“股神” 巴菲特又对科技股出手,这次看中惠普什么?

为何频频打破不投科技股论断

坐拥 1000 多亿美元现金,曾感慨市场 “无票可买” 的 “股神” 巴菲特,今年以来已频频出手。

截至 4 月 7 日,他已先后在 3 家公司投入了约 214 亿美元(约合人民币 1362 亿元)。

有趣的是,这三家被 “青睐” 的公司中,有一家是曾被 “股神” 称为 “不懂” 的科技股。这也是巴菲特自苹果之后,近两年来再度对一家电子产品公司出手。

累积购入约 42 亿美元

据美国证券交易委员会(SEC)的相关文件显示,巴菲特所执掌的伯克希尔·哈撒韦公司(以下简称 “伯克希尔”)已购入了近 1.21 亿股惠普公司股票。

具体来说,从 4 月 4 日到 4 月 6 日,伯克希尔分别以 34.88 美元到 36.43 美元之间的买入价格,分四次买入惠普的普通股,4 天总计增持约 1100 万股,耗资约 3.2 亿美元。

加上公司最初持有的 1.09 亿股惠普普通股,巴菲特合计持有惠普 1.2 亿股,持股比例达到 11.4%,按周三收盘价格计算,总价值约为 42 亿美元。(见下图)

年内已现三笔大交易

除了对惠普的大手笔买入,曾在股东大会上说 “无票可买” 的巴菲特,今年以来已连续出手两次。

今年 2 月底以来,巴菲特曾斥资 56 亿美元连续三周增持西方石油公司股份,合计持有 1.364 亿股,占西方石油流通在外股票的比率达到 14.6%。

随后在 3 月的 一次采访中,巴菲特透露是在看完 2 月 25 日西方石油公司第四季度财报会议的全部记录之后,他决定增持该公司股份,并称该公司 “正在做正确的事情”。

不久之后,巴菲特又于 3 月 21 日宣布以 116 亿美元现金收购保险公司 Alleghany,这一举动扩大了伯克希尔旗下包括 Geico、General Re 在内的保险公司组合。

而在宣布收购 Alleghany 之前,巴菲特已经六年没有进行重大收购。

对 “科技股” 态度转变?

另外值得一提的是,在年初伯克希尔·哈撒韦公司披露的季度报告中,截至 2021 年 12 月 31 日,巴菲特并未持有惠普公司的股票。这也意味着,惠普公司是 “股神” 在 2022 年的新选择。

从历史情况看,像惠普这类处于技术迭代特别快,上游价格变化不稳定,需要经常做技术选择的科技公司,并不在 “股神” 青睐的名单上。而投资 IBM 、甲骨文等科技股,也成为了巴菲特 “战绩” 中少有的滑铁卢。

因此,巴菲特在惠普上的投资,或许打破了很多投资者对 “股神” 思维的认知。

不过,巴菲特在苹果投资上的成功,或许将转变一些市场对 “股神” 在科技股上的认知,毕竟在苹果上的大举买入,是近些年巴菲特最大的举动,并贡献了大部分的投资收益。

为何是 “今年”?

巴菲特买入苹果,从此前的一些公开采访来看,或许有将苹果视为消费品公司的因素。至于今年以来,惠普公司在 “股神” 眼中逐渐变得具有吸引力的原因,也可能有很多种。

其一,基于巴菲特价值投资的风格,惠普的业绩向来稳健。

最新财报数据显示,2021 年公司实现营收 634 亿美元,增速 12%,实现净利 65 亿美元,大幅增加 128%。

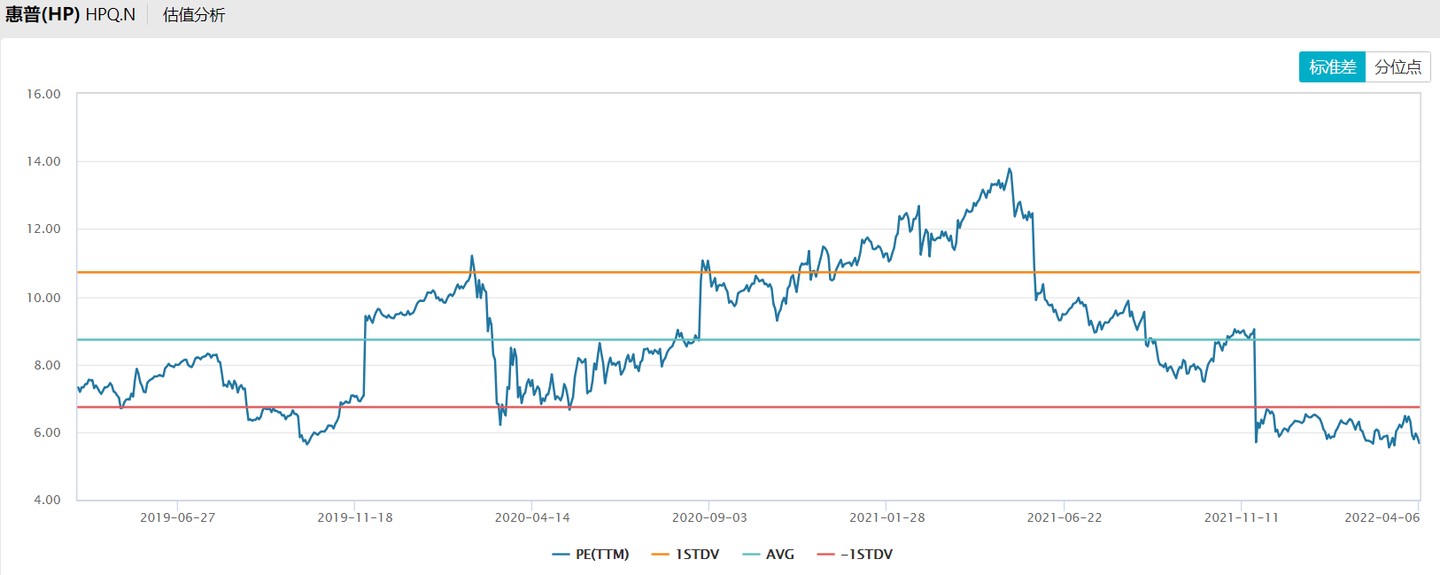

而从估值上看,尽管近期惠普股份大涨,但相对其 6.2 美元的每股收益,目前巴菲特买入的价格仅相当于 5.6 倍 PE,相对 2021 年 5 月 12 倍 PE 几乎打了对折。(见下图)

另一个比较重要的影响因素,或许在于疫情的冲击。

疫情以来,居家办公等因素推高了 PC 厂家的回报。在惠普的业绩报告中显示,公司去年业绩的增长也主要受惠于居家办公增多,及后疫情时期消费反弹等因素影响。

此外,疫情的影响也深度改变了人们的许多生活习惯,互联网以及 PC 等电子产品的应用将更加广泛。

不过,SEC 披露的文件中,并未表明巴菲特是否直接参与了本次投资,也有可能是公司团队两名投资经理 Todd Combs 和 Ted Weschler 之一负责执行。