美联储加息的威力来了!从车贷到房贷,利率都在涨

廉价货币的时代终于要结束了。

面对已攀升至 40 年来最高水平的通胀,美联储数月来一直在暗示,不受约束的宽信贷时代已经快要结束。

美联储本月的会议纪要显示,多名联储决策者 3 月会议就青睐加息 50 个基点,但考虑到俄乌局势选择加 25 个基点,多人预计未来可能适合一次或更多次加 50 个基点。与会者认为,货币宽松立场适合迅速转为中性,可能让利率超过中性水平。

在过去的几周里,市场很快就做出了反应。美联储这些对抗通胀的举措,推高了债券收益率和许多其他与之相关的借贷成本。借贷市场正处于水深火热之中。

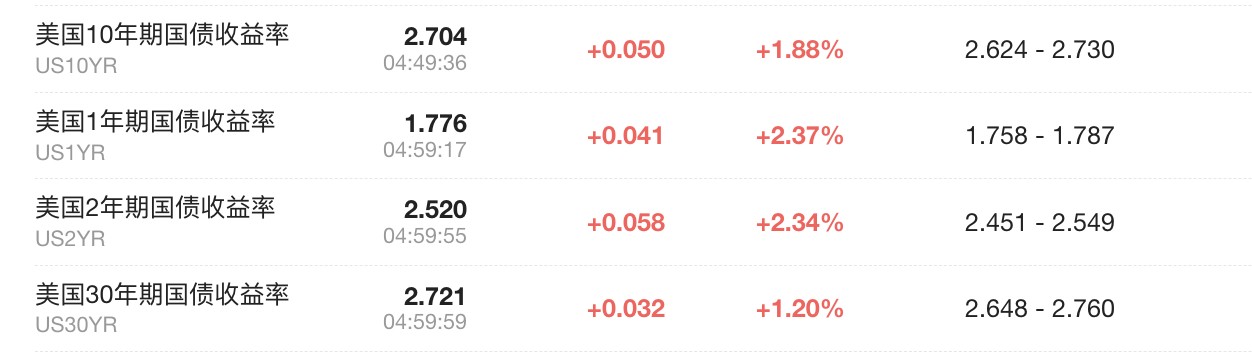

美债收益率飙升

这导致最近几周政府债券的收益率飙升。当美联储加息或暗示即将加息时,投资者倾向于出售政府债券,从而提高了收益率。

截至目前,美债收益率仍呈上涨态势,基准 10 年期美债收益率已经涨至 2.704%。

不断上升的美债收益率以更高的借贷成本的形式在整个经济中蔓延,对家庭和企业都造成了压力。随着利率上升,汽车贷款、信用卡和公司债务都将变得更加昂贵。

美联储对抗通胀的主要工具是利率,它通过设定联邦基金利率目标来为经济中的借贷成本创造一个下限。美联储还持有债券和抵押贷款支持证券,它买卖这些证券的速度也会影响利率。

当美联储像现在一样试图为过热的经济降温时,它会提高联邦基金利率,减少其债券持有量,并暗示未来将采取更多相同措施。这些举措对抵押贷款利率的影响尤其显着。

“经济增长放缓是一种风险,但这是美联储必须承担的风险”,Bankrate 网站首席金融分析师 Greg McBride 表示。“通货膨胀处于 40 年来的最高水平,是时候脱下手套开始行动了。”

住房贷款打击了美国家庭

没有人像美国购房者那样感受到更高的借贷成本的影响。

2022 年初,30 年期房贷平均利率平均在 3% 左右。但根据房地美的数据,如今这一利率水平 4.72% 。对于想要买房的美国人来说,这意味着借贷成本急剧上升,而这仅仅是个开始。

在过去 15 年的大部分时间里,美国人可以以很低的利率获得贷款。一位女士在接受华尔街日报采访时表示,她本来预估自己会得到 3.5% 的抵押贷款利率,但她实际能锁定的最低利率是 4.99%,“我只能寄希望于市场崩盘。”

经济学家预计,更高的利率将推动一些潜在的购房者退出市场并减少需求,有迹象表明这已经开始发生。根据美国抵押贷款银行家协会的数据,3 月最后一周的抵押贷款申请比去年同期下降了 9%。当时,30 年期国债的平均利率徘徊在 3.18% 左右。同期再融资申请下降了 62%。

美国的房贷月供已经处于自 2008 年 11 月以来难以承受的高水平,利率上升更是加剧了人们的生活压力。根据亚特兰大联邦储备银行的数据,1 月份,中等收入的美国家庭需要 34.2% 的总收入来支付中等价位房屋的抵押贷款。这一比例高于一年前的 29%。

Realtor 网站高级经济学家兼经济研究经理 George Ratiu 表示:“工资根本跟不上价格上涨和抵押贷款利率上升的双重打击。”

车贷、公司贷款利率也在上升

一些债务的利率,例如信用卡和私募股权公司收购公司的贷款,与联邦基金利率同步上升,但这些贷款的利率还没有增加太多。

许多抵押贷款、汽车贷款和公司债券更多地受到投资者对未来短期利率的预期而非当前利率的影响。尽管这些利率只适用于新的贷款和债券,而不是现有的,但它们上升得更快。

Bankrate 网站的数据显示,4 月初,五年期新车贷款的平均利率达到了 4.21%,高于年初的 3.86%。

投资级公司债券的平均收益率目前约为 3.8%,高于年初的 2.3%。投资级公司债券是衡量资产负债状况良好的企业新借款成本的指标。

评级较低的公司债券的收益率已从 4.2% 攀升至 6.3%,这些利率已经导致评级较低的公司借款急剧放缓。

根据研究和新闻提供商 Leveraged Commentary&Data 的数据,截至今年 3 月,企业发行了 1570 亿美元的次级投资级债券和贷款,较去年同期下降 53%,是自 2019 年底以来最低的季度总额。在此之前,2020 年底和 2021 年期间,债券发行出现了激增,主要是由于企业用新的低成本债券和贷款偿还了成本较高的旧债务。

美国银行策略师最近在一份报告中说,如果到 5 月中旬债券发行的步伐还没有加快,这种情况可能会改变,这会让投资者更加担心企业正因定价过高而被挤出市场,并被剥夺现金。

希望获得新贷款的个人和企业对利率上升的影响感受最为强烈。但是,如果利率是浮动的,也就是说,那些已经锁定了贷款的借款人也很容易受到影响,因为他们的利率是随短期利率或国债收益率上下浮动的。

据华尔街日报报道,支付研究和咨询公司 Mercator advisory Group 的信贷咨询服务主管 Brian Riley 表示,利率和消费者价格可能同步上涨,至少在一段时间内是这样。反过来,消费者可能会开始透支信用卡,以弥补收入和支出之间的缺口,从而加剧利率上升的影响。

美联储公布的 2 月份消费者信贷报告表明,美国中产家庭可能因刺激政策而存起来的任何储蓄早已不复存在,取而代之的是,他们掀起了信用卡消费狂潮。而真正令人震惊的是循环的信用卡债务,它在 2 月份飙升了近 6 倍,从 1 月份的 31 亿美元飙升至 180 亿美元,这是有记录以来的第二高水平。

Riley 表示,这可能会促使银行收紧信贷,“贷款机构必须更加保守,他们不会在风暴中盲目放贷。”