“缩表 + 制裁” 引恐慌:科技两日领跌欧美股市,纳指跌超 2%,抛债加剧,美油失守 100 美元

科技和芯片股再度领跌,美股两连跌至两周低位,纳指跌超 300 点或 2%,欧股止步三连涨,“元宇宙” Meta、亚马逊、微软、奈飞、谷歌母公司均跌约 3%,特斯拉跌超 4%,英伟达跌近 6%。美联储加速收紧政策令美元连涨五日近两年高位,卢布抹去俄乌冲突来跌幅。各期限美债收益率一度齐升 10 个基点,10 年期基债收益率冲破 2.60% 至三年高位,但短债收益率冲高回落,2 年/10 年期曲线结束倒挂。国际油价一度深跌 6 美元或跌约 6%,美油失守 100 美元至三周低位,欧洲天然气尾盘转涨止步三连跌。避险需求一度推涨黄金近 10 美元,但随后交投 1920 美元离一周低位不远,伦敦基本金属普跌但伦镍连涨四日。

越来越多的美联储高官警告通胀过高,并支持在今年通过多次加息和缩表的组合拳来遏制通胀。叠加欧美对俄罗斯新一轮制裁引发的市场恐慌情绪,令欧美股市和债市再度携手走低。

3 月美联储会议纪要称,一次或多次加息 50 个基点可能是有保障的,每个月 950 亿美元的缩表上限或适宜,预计在三个月内逐步达到这一上限。美股跌幅收窄后又扩大、触及日低,10 年期美债收益率徘徊 2.60%,两年与 5 年期收益率一度转涨,美元指数下挫 30 点后重回两年高位。

明年 FOMC 票委、费城联储主席哈克周三称 “非常担心通胀上升和通胀预期脱锚”,预计今年将有一系列有条不紊的加息。后年票委、里士满联储主席巴尔金称,离中性利率还差 9 至 10 次加息,并且支持有必要时单次大幅加息 50 个基点。他们都认为缩表可能会很快开启。

据央视新闻,美国率先宣布对俄罗斯新一轮的制裁措施,财长耶伦称美不会参加有俄罗斯参与的 G20 会议。美国、欧盟和 G7 还将联合禁止对俄罗斯新增投资,但欧美最新制裁暂不涉及俄罗斯能源部门,欧盟未就禁止购买俄罗斯煤炭达成一致。英国则敦促 G7 和北约就逐步停止从俄进口石油和天然气的时间表达成一致。

科技和芯片股再度领跌,美股两连跌至两周低位,纳指跌超 300点或 2%, 欧股止步三连涨

4 月 6 日周三,美股三大指数跳空低开并全天低走。道指盘中最深跌 364 点或跌 1%,标普 500 指数最深跌 1.7% 并失守 4500 点,纳指最深跌超 415 点或跌 2.9%,失守 1.4 万点。科技股居多的纳指 100 也最深跌超 425 点或跌 2.9%,罗素 2000 小盘股一度跌 2% 并下逼 2000 点关口。

收盘时,美股指数均连跌两日。标普 500 指数收跌 0.97%,报 4481.15 点,至 3 月 23 日以来的两周低位。道指收跌 0.42%,跌近 145 点,报 34496.51 点,也创 3 月 23 日来最低。纳指收跌 2.22%,跌超 315 点,报 13888.82 点,创 3 月 21 日来最低,纳指 100 跌超 2%,罗素 2000 跌 1.4%。

金融博客 Zerohegde 表示,本周迄今罗素 2000 小盘股指数表现最差,累跌 3.5%。所有美股指数都跌破或者交投关键的技术位关口,其中标普大盘在 200 日均线一带 “震荡交战”。

科技股连续两日领跌大盘,投资者退出成长股,准备迎接美联储更激进的政策将减缓经济增长。

明星科技股中,“元宇宙” Meta、亚马逊、微软、奈飞均跌超 3%,Meta 回吐 4 月以来涨幅,亚马逊和微软跌至两周低位,并分别失守 3200 美元和 300 美元整数位,奈飞至三周新低。苹果跌近 2%,谷歌母公司 Alphabet 跌 2.8%,均创两周新低。特斯拉跌超 4% 至 3 月 25 日来最低。

芯片股普跌。费城半导体指数盘中最深跌超百点或跌 3.2%,收跌 2.3%,回吐 3 月 15 日来涨幅。英伟达跌近 6%,回吐 3 月 16 日来涨幅。AMD 跌近 3%,基本抹去 3 月 14 日来涨幅。暂停在俄所有业务的英特尔跌超 1%,基本抹去 3 月 21 日来涨幅。

属于防御型的公用事业、医疗保健和必需消费品板块周三继续攀升,安进(Amgen)、强生涨超 2%,辉瑞涨超 3%,沃尔玛、宝洁和电信巨头威瑞森等均上涨。按揭利率飙升令美国房贷需求同比骤降逾四成,房屋建筑商个股和相关 ETF(代码 XHB)齐跌约 3%。油企因油价转跌而涨幅收窄。

重点个股层面:

社交媒体巨头推特止步三连涨,股价仍徘徊去年 11 月中旬来最高,升级为推特最大外部股东的特斯拉 CEO 马斯克已更改合规文件,在加入推特董事会后称自己不再是 “被动持股”。

“特斯拉劲敌”、电动皮卡制造商 Rivian Automotive 高开 2.7% 后转跌并跌 5%,抹去 3 月 15 日以来大部分涨幅,公司称今年将实现此前宣布的 2.5 万辆电动汽车的生产目标。

捷蓝航空希望以 36 亿美元现金收购廉价航空业竞争对手 Spirit Airlines ,后者在 2 月原本已同意已 29 亿美元现金和股票被 Frontier Airlines 母公司收购。但华尔街对捷蓝航空的收购诉求并不看好,周三股价跌近 9%,Spirit Airlines 跌超 2%,Frontier Airlines 母公司 ULCC 跌近 11%。

优步一度跌近 7%,收跌超 4%,基本回吐 3 月 23 日来涨幅,公司今年将在英国应用程序中增设火车、公交车、飞机和汽车租赁服务,计划打造 “满足所有旅行需求的一站式超级 App”。

新冠疫苗股 Moderna 一度跌 7%,收跌 4.6% 至三周低位。曾一针难觅,现在被两大买家拒之门外。。华尔街见闻此前提及,全球疫苗行业正面临供应过剩的压力。

逆市上涨且涨幅较大的个股还包括:季报意外盈利的大麻生产商 Tilray 一度涨超 5%,即将被纳入标普 600 小盘股指数的航空业宽带提供商 Gogo 一度涨 16%,季报好于预期且营收指引乐观的可再生能源设备制造商 Array Technologies 一度涨近 20%。

热门中概股多数追随美股大盘下跌。中概 ETF KWEB 和 CQQQ 分别收跌 2.9% 和 3.3%,纳斯达克金龙中国指数(HXC)跌 1.7%。纳斯达克 100 的四只成份股中,百度、拼多多、京东均跌 3%,网易跌 1.4%。其他个股中,阿里巴巴跌 3%,腾讯 ADR 跌超 2%,爱奇艺和滴滴跌近 2%,“造车三傻” 普跌其中蔚来跌超 3%,昨日大涨 46% 的叮咚买菜今日跌超 2%。

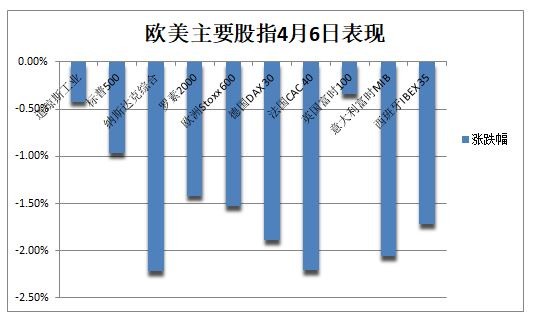

“缩表 + 制裁” 阴霾笼罩,欧洲股市全线下跌,泛欧 Stoxx 600 指数止步三连涨,收跌 1.53%,从昨日所创的 2 月 17 日来一个半月新高回落,盘中一度跌 2.3%:

欧股几乎所有板块和国家股指均下跌,休闲旅游板块跌近 4%,与科技和汽车制造商类股一同领跌,德国、法国和意大利股指均跌约 2%,爱尔兰股指跌超 3% 领跌欧盟成员国指数,英股止步四连涨。俄罗斯交易系统现金指数 RTS(美元计价)收涨 2.99%,莫斯科交易所(MOEX)指数收跌 1.70%。

不少市场分析都指出,伴随全球主要央行相继加息来遏制高通胀,可以肯定的是全球经济正在进入增长放缓的境地,通胀路径更加未知代表投资者面临的未来波动性会更高,高成长股也会继续杀跌。货币市场正在定价美联储展开 30 年来最大幅度的紧缩周期,并预言经济衰退不可避免。

各期限美债收益率一度齐升 10个基点,短债收益率冲高回落,2年/10年期曲线结束倒挂

美联储更激进回撤宽松的可能性吓坏市场,欧美债券抛售潮加剧,但短期美债收益率和基准德债、意债收益率在美股午后转跌、全天冲高回落,分析称市场对欧洲央行的加息预期退烧。

10 年期美债收益率日内最高升超 10 个基点,并上逼 2.66%,随后也站稳 2.60% 一线,刷新昨日所创的 2019 年 3 月以来三年高位,本周二和周三两日攀升提速,周一曾收于 2.40%。

两年期美债收益率一度升近 10 个基点,日高升破 2.60%,美股午盘后转跌并一度失守 2.48%,但仍接近 2019 年 1 月来最高。不过,两年/10 年期美债收益率从周二以来结束倒挂。

五年期美债收益率也一度升近 10 个基点,日高升破 2.79% 至 2018 年 12 月来最高,美股午盘后同样转跌至 2.69%。30 年期长债收益率一度升 10 个基点,午后交投 2.61%,与五年期曲线仍倒挂。

德国 10 年期国债收益率在美股盘初一度升 4 个基点至 0.684%,美股午盘后转跌。英国 10 年期国债收益率一度升 5 个基点,自 2016 年以来首次突破 1.75%,美股午盘后仍站稳 1.70% 上方。

油价一度深跌 6美元,美油失守 100美元至三周低位,欧洲天然气尾盘转涨止步三连跌

国际油价连跌两日且美油失守 100 美元关口。WTI 5 月原油期货收跌 5.73 美元,跌幅 5.62%,报 96.23 美元/桶。布伦特 6 月原油期货收跌 5.57 美元,跌幅 5.22%,报 101.07 美元/桶。

美油 WTI 一度涨 2 美元或涨 2%,日高上逼 104 美元,但美股午盘转跌,于 4 月 4 日来首次跌穿 100 美元整数位心理关口,日内最深跌 6.10 美元或跌 6%,一度失守 96 美元。国际布伦特也一度涨 2 美元或近 2%,日高突破 108 美元,随后转跌并最深跌 6 美元或跌 5.6%,一度失守 101 美元。

国际油价在美股时段由涨转跌,是由于美国盟国将释放近 6000 万桶战略石油储备,国际能源署计划新一轮总计 1.2 亿桶油储释放,是其史上最大规模,约一半来自美国。而上述消息发布前油价上涨,是因为欧美新一轮对俄制裁,令市场对供给干扰的担忧超过了对需求疲软的担心。

4 月 1 日当周的官方数据显示,美国 EIA 商用原油库存增加逾 240 万桶,高于预期的减少 280 万桶和前值的减少近 345 万桶。美国原油库存意外增加,叠加新冠疫情全球抬头,或暗示需求放缓。

ICE 英国天然气期货连跌四日,继周一跌超 5%、周二跌近 1% 后,周三再跌超 1%。TTF 欧洲基准荷兰天然气期货尾盘转涨并涨超 1% 至 107 欧元/兆瓦时,止步三连跌,上周两种期货均累涨超 10%。因担心欧洲制裁俄罗斯煤炭进口导致全球 “抢煤潮”,西北欧的煤炭期货升至一个月最高。

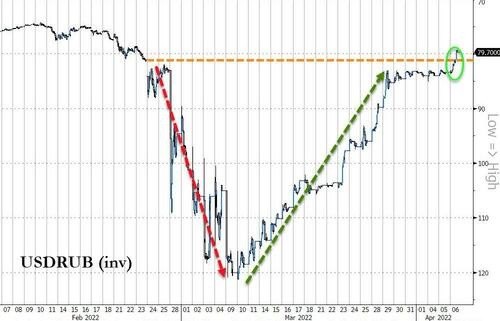

美联储加速收紧政策令美元连涨五日创近两年高位,卢布抹去俄乌冲突来跌幅

在美联储加速收紧政策的预期下,衡量美元兑六种主要货币的一篮子美元指数 DXY 连涨五日,周三最高涨 0.3% 至 99.77,美股午后一度涨幅收窄,随后重新扩大至 2020 年 5 月来的近两年高位。

欧元兑美元一度跌 0.3% 并失守 1.09,触及一个月低位,分析称,西方对俄罗斯实施新制裁的前景损害了欧元,因为将对欧元区经济不利。2 月欧元区和欧盟 PPI 均爆表、同比飙升 31%。

美元兑日元一度升破 124,逼近 3 月所创 125 的近七年高位,美日国债息差不断扩大正打压日元。英镑兑美元接近 2020 年 11 月来最低,央行暗示加息渐近的澳元兑美元持稳 10 个月高位。俄罗斯卢布兑美元涨超 5% 并连涨四日,升破 80 关口,抹去 2 月 24 日俄乌冲突爆发来全部跌幅。

市值最大的数字货币比特币失守 4.4 万美元整数位,24 小时里跌约 5% 至近两周新低,市值第二大的以太坊跌超 7% 下逼 3200 美元。市场风险偏好退潮,主流加密货币周三普跌。

避险需求一度推涨黄金近 10美元,但离一周低位不远,伦敦基本金属普跌但伦镍连涨四日

COMEX 6 月黄金期货收跌 0.20%,报 1923.10 美元/盎司。

现货黄金一度在避险需求的支持下涨近 10 美元,日内最高涨 0.5% 并升破 1930 美元关口。美股午盘后短暂转跌重回 1920 美元的一周低位,主要受美债收益率飙升和美联储加息预期的压制。

Exinity 首席市场分析师 Han Tan 称,若美联储未来几天持续 “放鹰”,金价可能跌破 1900 美元。但外汇经纪商 OANDA 的高级市场分析师 Craig Erlam 认为,仍有许多因素可能再次引发金价上涨,包括通胀继续超出当前预期、俄乌和平谈判破裂,或主要经济体陷入衰退。

由于美元走强、担心利率快速上涨拖累经济,以及对俄新一轮制裁拖打压风险偏好,伦敦基本金属周二多数下跌:

LME 期铜收跌 150 美元,进一步远离周一所创的一个月高位,但收报 10305 美元/吨,守住了 1 万美元关口,仍接近上个月所创 10845 美元/吨的历史最高。伦镍连涨四日,收涨 155 美元并站稳 3.3 万美元上方,刷新近两周高位。伦锌两日均收盘不足 4300 美元,周一曾创 2006 年来最高,今年以来已大涨 20%。伦锡大幅收跌 324 美元,报 43850 美元/吨。

内盘期货夜盘涨跌各异,棕榈和苯乙烯涨超 1.9% 领跑,玻璃和纯碱则跌超 3.4%。螺纹夜盘收跌 0.31%,热卷跌 0.57%,铁矿石跌 0.48% 从 8 个月高位回落,焦炭和焦煤涨 1.4%,动力煤跌 0.4%。