市场不解之谜:为何海外股市不跌?

高盛认为,政府财政支出正在增加,估值低于长期平均水平,资产负债表较为强劲,信贷市场相对稳定等多种因素助推当前股市走高。

当前,俄乌局势动荡不定,高通胀席卷而来,加息预期愈发激进。

市场已从去年押注的美联储不加息加码到加息 8 次,曾经的 “通缩暴风眼” 德国通胀率飙升至 7.6%......

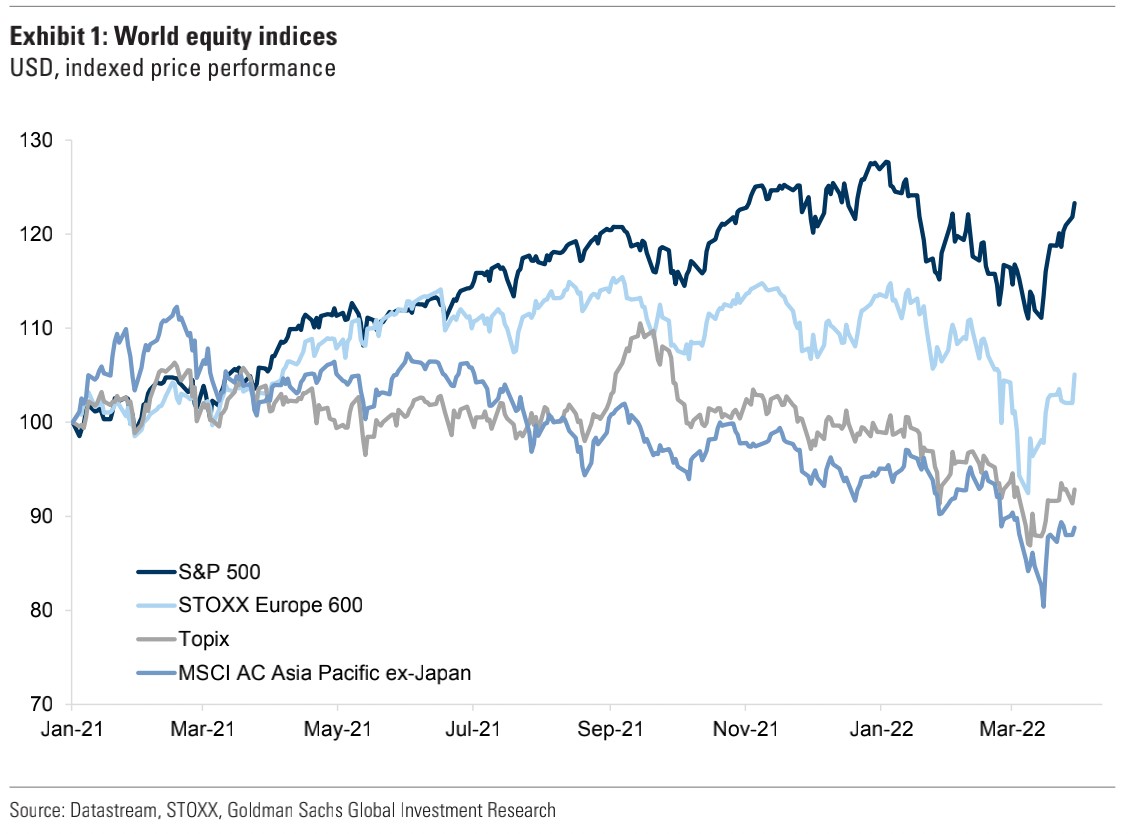

让人奇怪的是,在并不利好股市的大环境下,海外股市依然表现良好,标准普尔 500 指数本月上涨 5%,目前仅比 1 月 3 日低 4%,创历史新高;欧洲斯托克 50 指数今年跌幅也不到 8%。

高盛认为,乍一看不正常,实际市场却比较理性,并在最新报告中给出了四个为何股市目前表现良好的原因。

实际利率仍为负值,股票表现优于债券

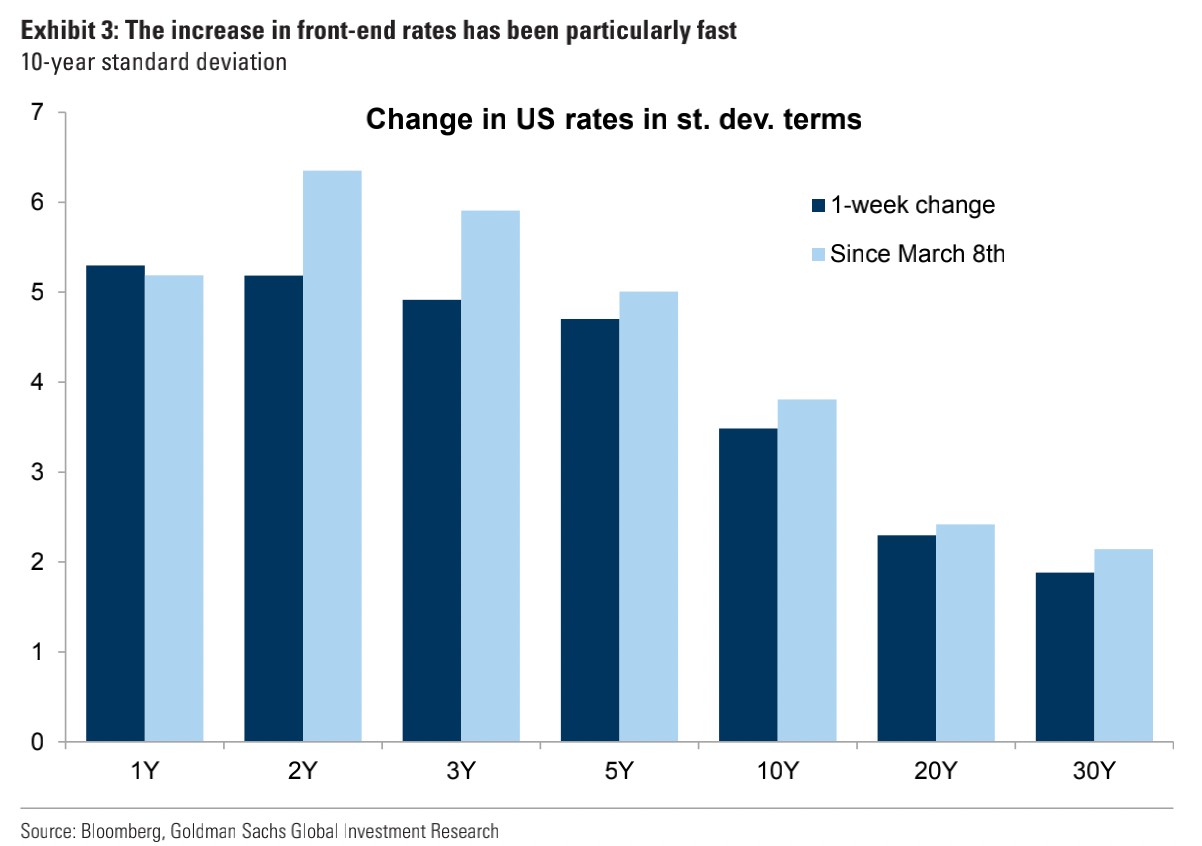

尽管目前为止美国利率略有上调,但实际利率仍为负值,相较于债券,投资者往往会选择股票。

债券收益率产生部分负的实际回报,投资者自 1994 年以来首次面临巨大的损失。在今年年初,10 年期美债收益率为 1.5%,现在约 2.5%,今年以来,美国债券价格下跌了 6.0% 以上,1994 年为 3.0%,3 月份的降幅是 40 多年来最严重的一个月。

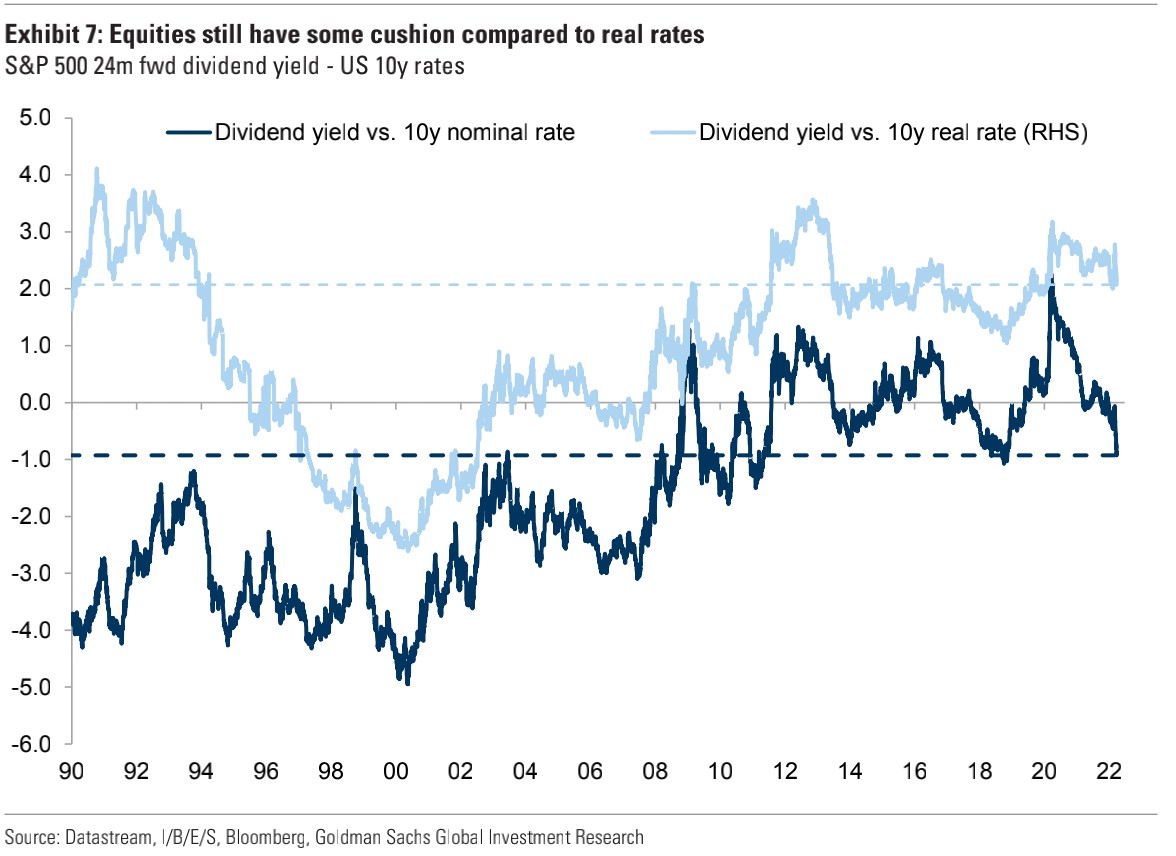

而股票是一种真实资产,在后金融危机时代,疲软的经济活动和较低的通胀压低了名义 GDP,提高了股票风险溢价,降低了债券期限溢价。只要经济增长,收入和股息也应该增长。股票风险溢价在后疫情周期开始下降,但仍高于金融危机前时期。

股息收益率与名义或实际收益率之间的差距仍高于 1990 年以来的平均水平。虽然从绝对值来看,股票可能没有太大的上涨空间,但风险平衡已经悄然发生了变化,吸引力相对提高。

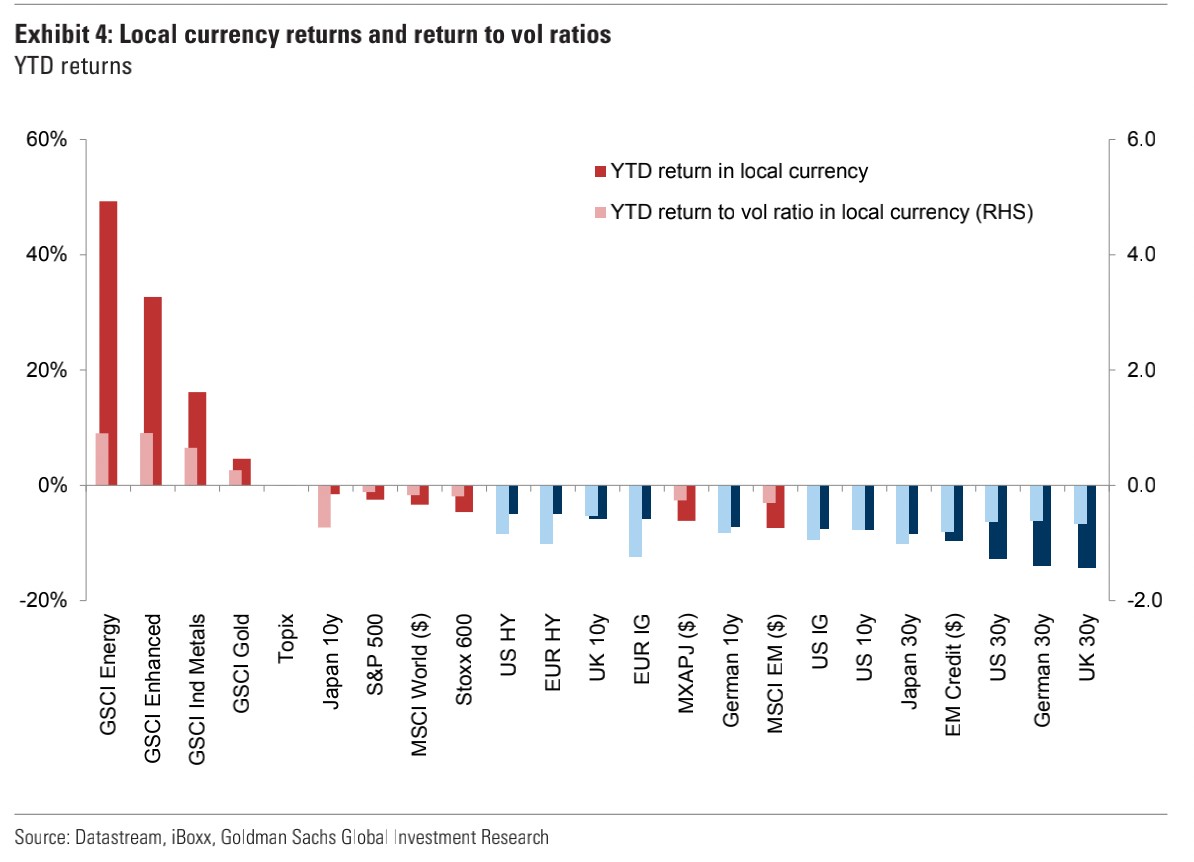

高盛认为,今年目前的回报模式实际上是过去十年的镜像。表现最好的资产是大宗商品和通胀保值债券和股票;信贷市场和政府债券表现不佳。

私营部门资产负债表较为强劲,信贷市场相对稳定

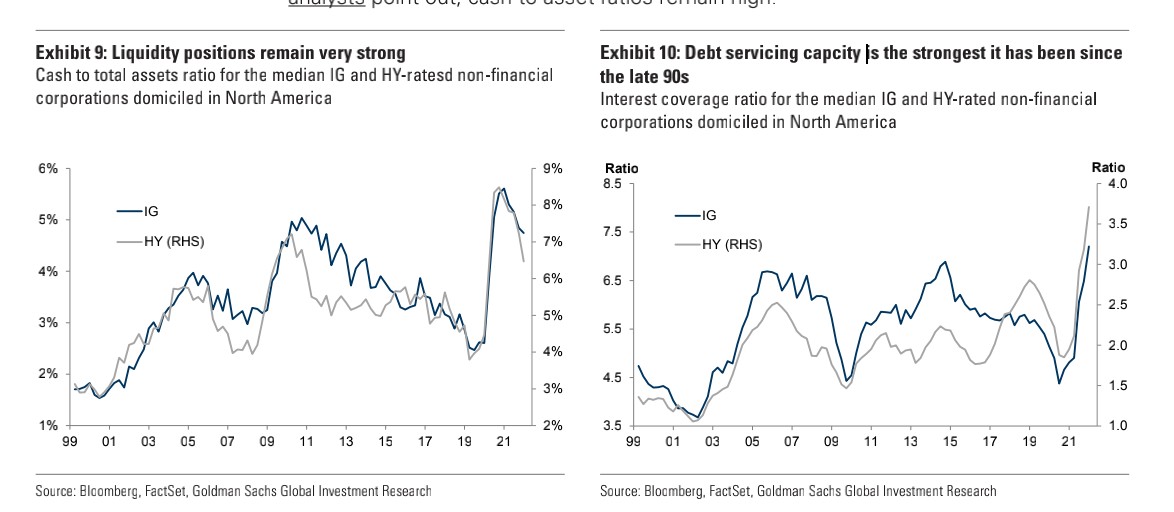

疫情导致美国家庭储蓄率居高不下,尽管存在实际可支配收入下降的风险(高通胀),但家庭仍处于相当强势的地位,尤其是考虑到许多国家的失业率处于历史低点。与此同时,银行资产负债表较为强劲,企业资产负债表保持健康。

信贷市场相对稳定,系统性风险减少。高盛分析师指出的,现金占总资产的比率仍然很高,同时企业偿债能力较强。

许多政府财政支出正在增加

虽然货币政策正在收紧,但利率仍然相对较低。

此外,高盛报告指出,多国资本支出和基础设施支出可能会增加。俄乌冲突爆发后,欧洲地区对财政支出的态度发生改变。

例如,2022 年德国国防预算将当前预算草案中的 503 亿欧元(约占 2022 年 GDP 的 1.3%)增加约 0.7%,至 750 亿欧元。根据其标准财政支出乘数,这可能会将俄乌冲突对德国经济增长的拖累减少 0.5 个百分点以上。

综合起来,可能会将 2022 年的德国联邦赤字提高约 1250 亿欧(占 2022 年 GDP 的 3.3%)至约 2200 亿欧元(占 2022 年 GDP 的 5.9%)。

估值低于长期平均水平

虽然股市仅略低于最高水平,但随着市场落后于收益的增长,过去一年的总估值有所下降。

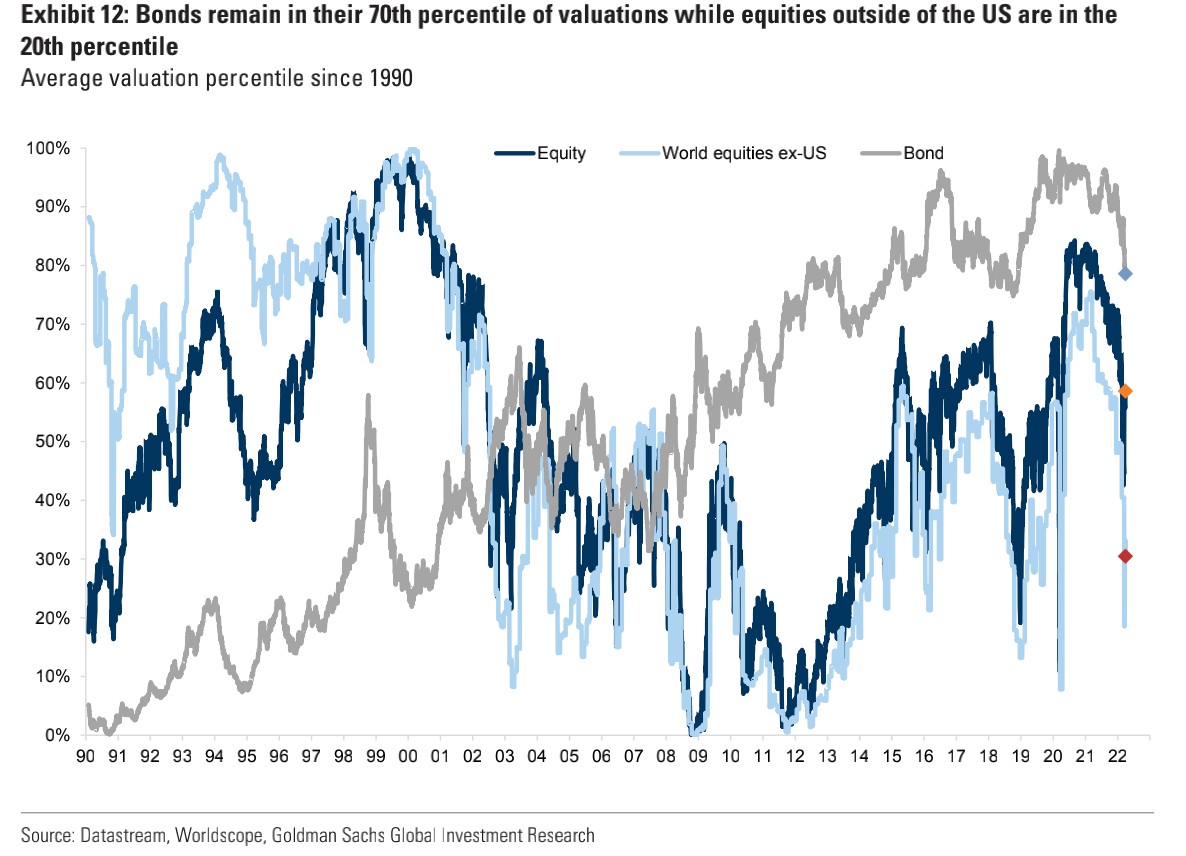

比如,一年前债券市场的估值接近第 100 个百分位(收益率处于历史低点,约四分之一的政府债务收益率为负)。当时,股票价格也很高,处于第 80 个百分位左右。但如今在全球范围内,股票价格已经下降到第 50 个百分位左右,而在美国以外的地区,股票价格更接近第 20 个百分位。

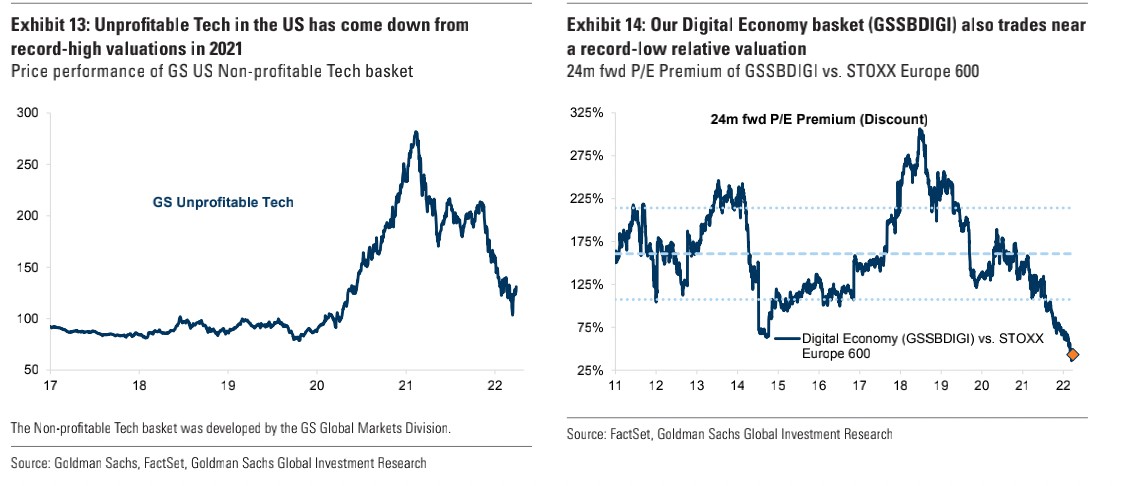

虽然美国股票总体上估值依然高,但随着利率预期的提高,其中估值最高的部分评级大幅降低。

然而,在指数层面,这一降幅被普遍表现良好的大盘股科技股,以及能源等他领域的上涨所抵消。