兴证宏观:美债破 2.5+ 曲线倒挂=衰退?

兴证宏观卓泓 | 美债破 2.5+ 曲线倒挂=衰退?

兴证宏观卓泓 | 美债破 2.5+ 曲线倒挂=衰退?——滞胀系列报告之一

泓观卓见

伴随着联储进一步放鹰,10 年期国债收益率上破 2.5%,10 年和 2 年期限利差继续收窄,市场对美国衰退的担忧有所上升。本轮美债倒挂距离衰退有多远?如何看待未来美债走势?我们的看法。

倒挂 = 衰退?1980 年以来五次倒挂的历史经验和宏观逻辑

-

美联储开启加息周期后,美债曲线往往平坦化甚至倒挂;

-

期限倒挂后往往伴随着衰退,但传导时间在 5-23 个月不等;

-

倒挂后不久联储通常会开启降息以对冲下行压力;

-

期限倒挂为何能指示衰退:期限利差收窄,则意味着金融体系借短买长收益空间压缩,易引起金融风险,加剧下行压力。

本轮不一样:10Y-2Y 接近倒挂的同时,2Y 与 3M 走势分化。

-

市场不断抬升对通胀中短期走势的预期——美债 1-5 年期部分计入了更多的通胀溢价;

-

市场对通胀长期可持续性仍半信半疑——10 年期对通胀反应并非没有,但低于 2-5 年期。

本轮 10Y-2Y 倒挂会导致短期内的快速衰退?未必。

-

超额储蓄的支撑下美国消费仍有一定的韧性;

-

美国当前居民和企业资产负债表相对仍健康。

联储的抉择:维持鹰派 + 缩表抬长端或是最佳选择。

-

基本面:联储需要追赶曲线,防止通胀预期失锚;

-

政治压力:货币政策配合打击通胀的诉求仍然高;

-

债务偿付:长端上行对年内美政府付息压力影响相对有限。

对资产的启示:美债上行尚未结束,警惕 Q2 波动。

-

联储二季度预期继续维持鹰派,且为了缓解曲线倒挂将开启缩表,10 年期美债利率的上行或并未结束;

-

倒挂并不意味着美股下行,短期加息靴子落地之后,股市的重心可能将切回盈利层面;

-

在美债曲线呈现熊平的过程中,要随时警惕估值冲杀带来的波动,尤其是高估值的成长板块的波动风险。

风险提示:通胀持续性超预期,美联储鹰派程度超预期。

正文

Evidence&Analysis

近期,美债 10 年期和 2 年期利率均呈现上行,且期限利差快速收窄,截至 2022 年 3 月 28 日 22 时,10 年期和 2 年期的期限利差已经不足 15bp。若期限利差进一步收窄,则可能出现倒挂。历史经验看,10 年期和 2 年期美债利差倒挂往往对经济衰退有一定的预测作用,倒挂后不久联储也往往转向降息。那么在本轮中,美国经济衰退风险几何,联储是否会因此转向?我们将一一探讨。

倒挂是因为加息还是因为要衰退了?

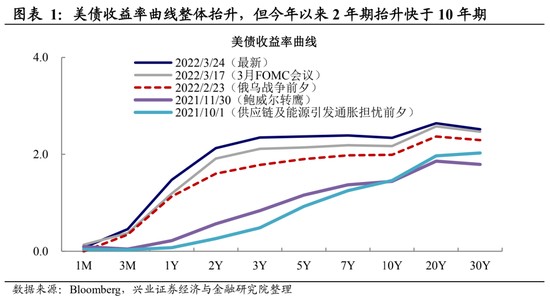

美债期限利差在什么情况下会收窄甚至出现倒挂?一般来说,美债收益率收窄和倒挂的发生有两种情况,一种情况是 10 年期上升,但是 2 年期较 10 年期上升更快,整条收益率曲线上移;第二种情况是 10 年期回落,但 2 年期回落速度慢或是仍在上升。当前的情况更符合第一种情况,这往往出现在加息周期中,而第二种情况则往往出现在货币政策调整滞后宏观风险的时候。

当前美债收益率整体上移下的收窄——往往是加息周期开启的形态。从当前的情况来看,美债整条收益率曲线上抬,但是 2 年期比 10 年期上升的更快,可以说这是联储货币政策收紧时期的收益率曲线特征。这是由于一、美联储加息加的是美国银行间的隔夜拆解利率,因此对短端收益率的影响往往会更快、更直接。二、由于货币紧缩会带来对未来经济和通胀走势的抑制,意味着短期通胀和增长的预期要高于长期,则体现为短端收益率会比长端收益率上行更快。

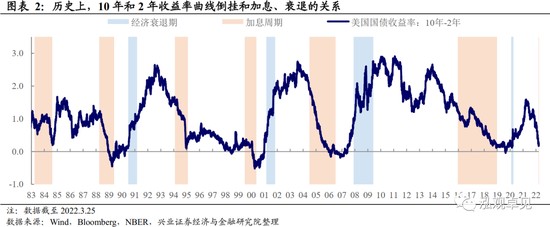

为什么期限倒挂总是和衰退联系在一起?从历史经验的角度来看,长短端收益率的倒挂往往和经济衰退联系在一起,这种联系不只出现在美国,在其他经济体中也有体现。因此,市场普遍会把倒挂认为是对经济衰退的一种领先性指标。

从其背后的逻辑来看,其实也是和上文所提到货币政策调整滞后宏观风险有关系。而一旦出现倒挂又容易催化金融体系的风险,进而影响宏观经济。因为金融体系的借贷关系往往建立在借短买长上,一旦期限利差收窄,则意味着收益空间的压缩。在这种情况下,金融体系借贷行为下降,滚动存量债务的压力就会上升,容易引起金融风险。历史经验和背后驱动的逻辑都会使得倒挂和衰退往往联系在一起。

但是期限倒挂至衰退的传导时间差别很大。因此,不管是加息周期开启带来的,还是因为看到了宏观风险带来的收益率收窄甚至倒挂,都有可能会引起金融部门不稳定性的上升,最后带来经济的回落。但是值得一提的是,首先,离此次最近的一次倒挂出现在 2019 年,尽管 2020 年美国经济衰退,但是由疫情这一外生变量所导致,倒挂和衰退之间其实没有直接的联系。其次,从历史来看,10 年期和 2 年期收益率曲线的倒挂到衰退的传导时间则变化较大,从 5 个月到 23 个月不等,这取决于倒挂出现时宏观经济的一个情况,比如杠杆率的高低、金融部门的安全垫是否足够、经济所处的周期是否可以实现弱着陆而非衰退等等。

本轮值得观察之处:

倒挂和反向或同时出现

此轮加息前,10 年期和 2 年期美债的利差已经处于较低的水平。在前文指出,加息周期开启往往会出现收益率曲线整体上移且平坦化的走势。而从 80 年代以来的历史来看,加息开启到出现 10Y/2Y 倒挂的间隔少则 7 个月,多则 45 个月。而此次加息当月就压缩 10Y/2Y 至低位,若继续则可能很快出现倒挂。如此快的收窄其实和利差本就在低位有关,在加息开启前,10Y/2Y 的利差只有 26 个基点。

10 年期和 2 年期利差收窄,但和 3 个月的利差却在扩大。从 80 年代以来,10 年期和 2 年期出现倒挂之际,往往 10 年期和 3 个月也出现倒挂。但是,当前 10 年期和 2 年期即将倒挂之际,和 3 个月的利差却在扩大。这种反向的走势在 1994 年和 2004 年加息开启前后也出现过。而正是由于 10 年期和 2 年期美债利差在此轮加息前处于较低水平,因此导致倒挂和反向或会同时出现。

2Y 与 3M 的分化:

供给冲击使长短通胀预期分化

倒挂、反向或同时出现的背后,隐含了什么信息? 收益率曲线的收窄本就是加息周期开启的一个特征,但是加息之前就被压缩的收益率曲线,以及马上就可能出现倒挂,也与本轮市场对通胀的预期有关:

-

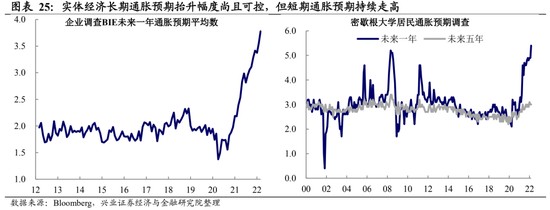

市场不断抬升对通胀中短期走势的预期——美债 1-5 年期部分计入了更多的通胀溢价。这一点既可以从不同阶段、不同期限美债收益率上升幅度看出,也体现在隐含通胀预期数据上——中短期上升更快。由于此轮劳动力、供应链带来的高通胀是近十年未见的,导致通胀水平和持续性在一开始被低估,于是后期的反补就更为显著;另外,今年俄乌争端导致的大宗品期货价格暴涨,进一步催化了中短期的通胀预期。而 3 个月的国债收益率可以计入的中短期、长期的通胀预期均有限,更多受到政策利率的直接影响。

-

但对通胀长期可持续性仍半信半疑——10 年期对通胀反应并非没有,但低于 2-5 年期。这一点我们曾在 2021 年 6 月的报告《除大宗外,全球供应链问题还出在哪里?》:从行为学的角度来考虑,2008 年全球金融危机之后,低增长低通胀成为了一种常态,货币大幅宽松难以提升实体通胀,持续性的缺需求以及主要经济体潜在增速下行成为了一种共识。在这种共识下,形成持续性的高通胀预期需要不断的数据支撑。

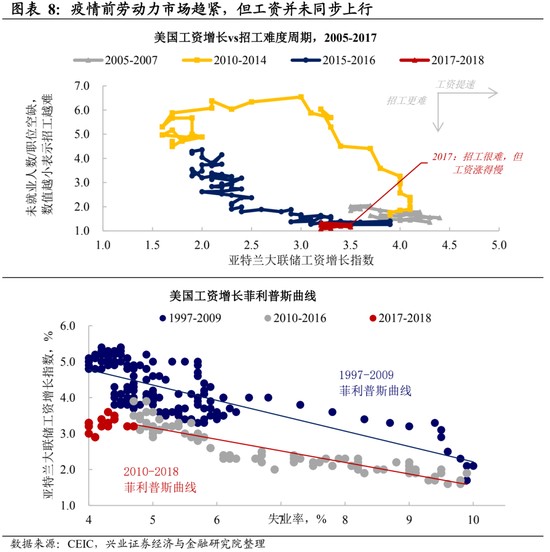

实际上,在疫情前美国劳动力市场就不断趋紧,但工资和通胀水平脱节。当前美国的高通胀是近 40 年来未曾出现过的,尤其是疫情前的美国正处于劳动力市场紧缺但低通胀的环境。2015 年以来,美国劳动力市场就面临着招工难的问题,劳动力市场紧张,而工资并未同步上涨,美国实际通胀水平和劳动力市场出现脱节,这背后的原因主要来自于劳动力市场行业结构的变化。2008 年金融危机之后,美国失业率飙升,而就业岗位的减少使得一部分人不得不进入工资议价能力较低的行业,比如交运仓储、零售、休闲及酒店等行业。大量劳动力向低议价能力行业的补充也使得整体工资被压降在了一个较低的水平。

疫后供给冲击之一:低收入群体议价能力短期抬升,供需错配加剧推升工资。当前美国劳动力市场的症结在低收入群体:失业补贴的发放也使得低收入人群的议价能力获得了短期的提升,导致其在相当一段时间内回归劳动力市场的意愿降低,这使得交运仓储等行业劳动力市场恢复速度较慢,供不应求的情况突出。

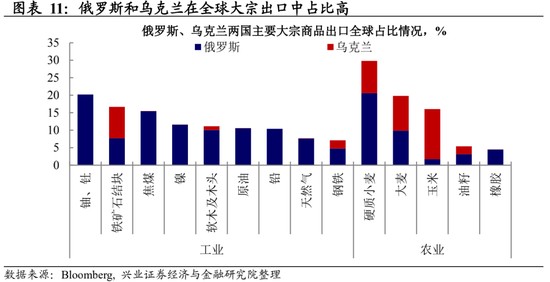

疫后供给冲击之二:俄乌冲突对原油和其他大宗商品的供给扰动。俄罗斯和乌克兰在全球大宗商品供应链中占比较高,在当前供需紧平衡的状态下,俄罗斯和乌克兰的供给扰动可能会进一步推升全球通胀。当前的谈判以及对俄罗斯的制裁可能意味着能源和其他大宗商品的供给扰动有一定的持续性,从而进一步推升短期(比如 2 年期)的通胀预期。

在此背景下,美国二季度通胀压力可能仍然较高。整体来看,美国 2022 年核心 PCE 同比增速或将维持在 3% 以上的高增速平台。走势呈现前高后低的形态:一季度受到高油价及 2021 年低基数的影响,核心 PCE 同比增速超过 5%;二季度整体受到供给的扰动可能仍然将整体维持在较高的平台;到年底预期核心 PCE 同比增速回落到 3.2% 左右。

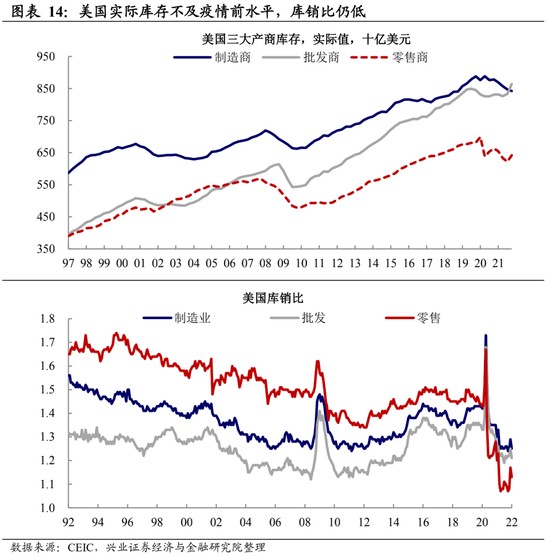

值得注意的是,本轮通胀或仍停留在库存周期层面,尚未上升到产能周期。

-

本轮价格的高企,在库存层面表征为实际库存的去化。美国库存的上行主要是价格因素导致的,而剔除价格的实际库存量还在被消化,库销比仍然处于较低的位置。

-

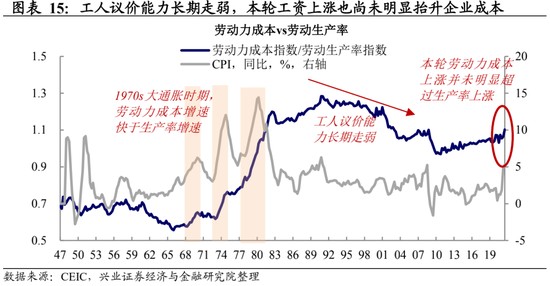

当前还未形成类似 70 年代的恶性工资 - 通胀螺旋。1970s 大通胀时期,美国劳动力成本增速显著高于劳动名义生产率的增速,这意味着工资上涨在侵蚀企业利润,从而使企业有因为劳动力成本上涨而进一步提价的动力。当前来看,尽管劳动力工资快速上升,但并未明显高于劳动名义生产率的上升,这意味着当前的劳动力市场仍然在供需错配的阶段,而还未进入失锚的水平。

本轮倒挂未必导致短期内的快速衰退

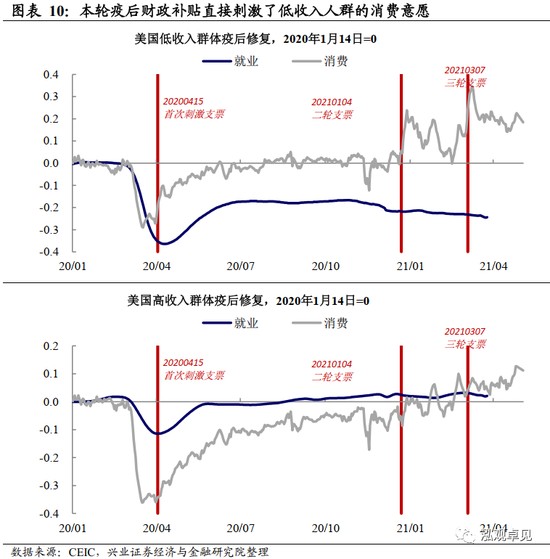

从大逻辑来看,随着财政效应消退,美国经济下行压力降对应加大。美国是此轮全球疫后需求的主要提供者,美国三轮财政刺激总额达 5 万亿美元,约占全球 GDP 的 5.7%,力度明显高于 2009 年奥巴马 ARRA 的财政刺激。根据 CBO 的预测,2022 年多轮刺激的财政支出力度将不及 2021 年的一半,支出总额将在 6000 亿美元左右。

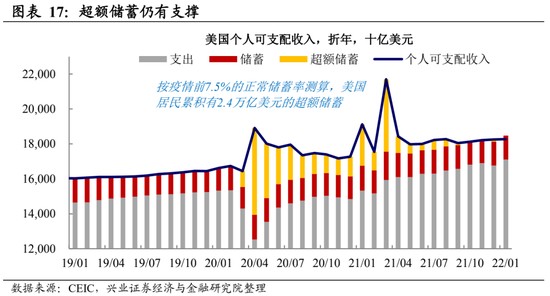

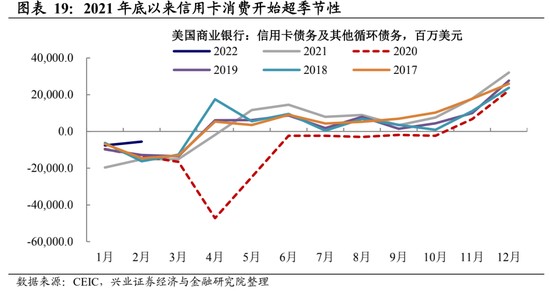

然而,超额储蓄的支撑下,美国居民消费仍有一定的韧性。正如我们在 2022 年海外年报《缝缝补补又一年》中所详细阐述的,美国经济的回落可能是一个 “慢撒气” 的过程。多轮财政刺激导致美国居民收入大幅高于疫情前水平,美国居民增加超额储蓄约 2.4 万亿美元,这部分超额储蓄 2021 年年底才刚进入消耗期。考虑不同收入群体的消费偏好不同,乐观情形下,其中约有 1.2 万亿美元将被用于消费,约占美国年消费额的 7%,超额储蓄对消费的影响可能将持续到年中。值得注意的是,从消费信贷数据来看,居民信用卡消费额自 2021 年年底以来超季节性,一方面印证了美国居民正在消耗超额储蓄,另一方面也指向美国居民当前消费倾向仍高。

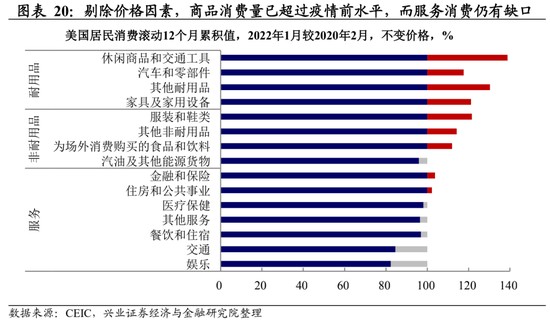

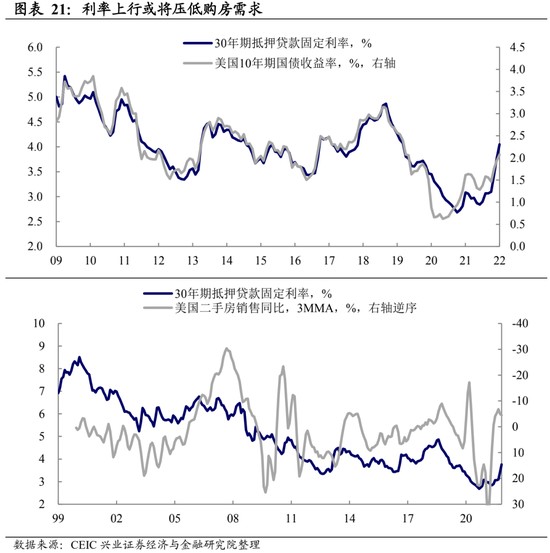

前期复苏的两大支柱商品消费和地产面临逆风,后续修复取决于服务。消费来看,美国商品消费已经透支,然而服务消费仍有缺口,随着美国疫情好转和政策放松,美国消费的支柱或逐渐从商品切换到服务,因此,美国消费的韧性将取决于服务消费。地产方面来看,随着居家办公的减少以及贷款利率的上升,疫情以来火爆的美国地产销售可能将面临降温,但受到疫情对购房需求的长期影响斜率可能不会过于陡峭。

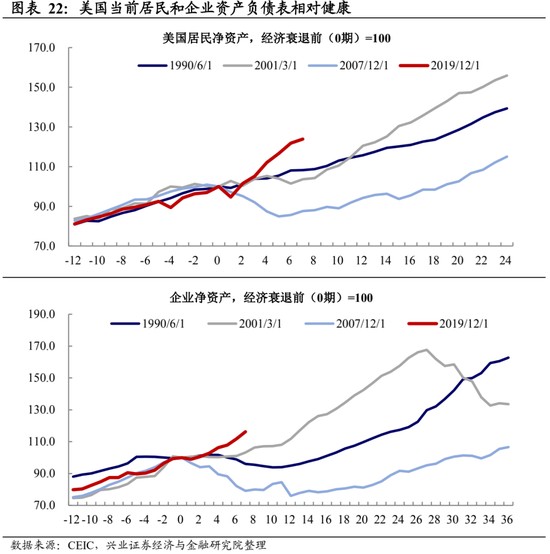

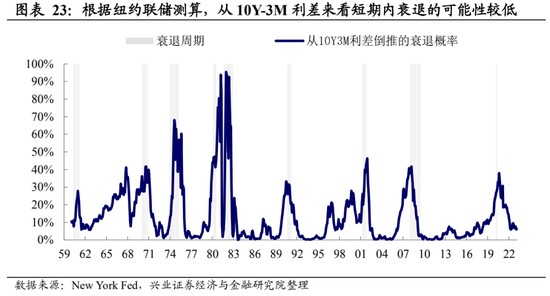

本轮美国企业居民的金融资产负债表都较为健康,短期内衰退概率仍低。与 2000 年和 2008 年相比,本轮最大的不同在于没有出现金融机构的资产负债表崩塌从而陷入衰退的情况。美国当前居民和企业资产负债表相对比较健康,与此前两轮衰退相比保护垫相对较厚。从联储根据 10Y-3M 利差测算的衰退概率来看,未来一年内陷入衰退的可能性较低,不到 10%。因此,美国未来经济何去何从,可能将主要取决于联储后续的操作。

曲线将倒挂,联储的抉择:

维持鹰派 + 缩表抬长端

曲线形态调节的两条路径:压低短端或抬升长端。逻辑上来看,要防止曲线进入倒挂,主要有两种路径,其一是边际转向,降低短端上行的压力(比如 1995 年年中的短暂降息);其二是通过资产负债表的调整来侧重性抬升长端利率(2017 年 10 月缩表开启后,长端利率显著上行)。

当前来看,通过缩表抬升长端显然是联储的优选项。

-

基本面的角度来看,联储需要追赶曲线,防止通胀预期失锚。如前所述,当前和 1970 年代一个非常重要的不同是,通胀仍然停留在供需错配层面,长期通胀预期尚未明显抬升,也尚未出现工资通胀失控的螺旋。但是,对于联储而言,能源、农产品和劳动力三个层面供给的不确定性高悬,其货币政策的首要任务仍然是防止通胀预期失锚,从这个角度而言,二季度抗通胀压力仍大。

-

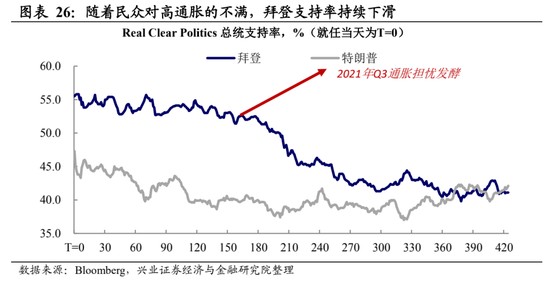

政治压力的角度看,货币政策配合打击通胀的诉求仍然高。我们在 2 月 9 日报告《再议高通胀背景下联储的独立性》中讨论过,联储自 11 月底以来政策急转弯,除了误判供需改善情况导致落后于曲线之外,压力还来自于政治:由于民众对政府处理通胀不满,拜登支持率 2021 年三季度起明显回落,目前只有 41%;考虑到 2022 年 11 月美国国会两院将迎来中期选举,这显然不利于民主党继续掌控两院。因此,政治压力下,货币政策也需要继续鹰派抗通胀。

-

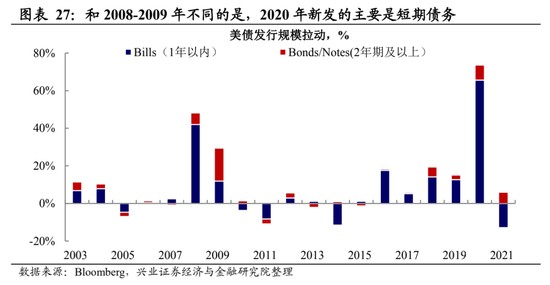

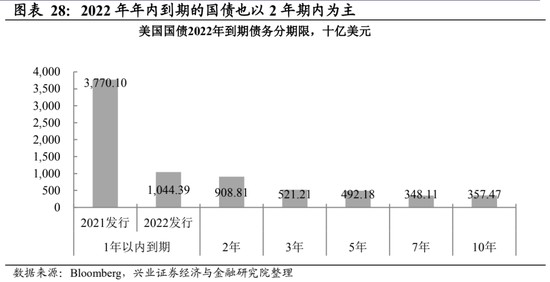

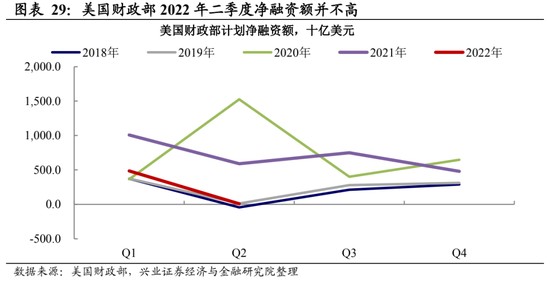

债务偿付的角度看,长端上行对年内美国政府付息压力影响相对有限。与 2008 年金融危机后不同的是,本轮美国财政刺激新发的债务多为 1 年以内的短期债务,这使得美国政府部门杠杆率在债务滚动到期后出现回落。从 2022 年年内到期的债务期限来看,年内到期压力主要集中在短端,这意味着 10 年期利率上行对付息压力的影响相对有限。而从新增的融资角度,2 季度整体来讲是财政部新增融资的季节性低点,这也为长端利率的上行提供了窗口。

对资产的启示:

美债上行尚未结束,警惕 Q2 波动

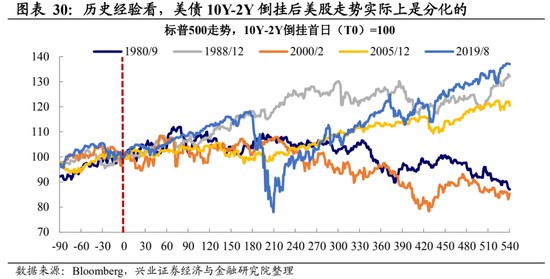

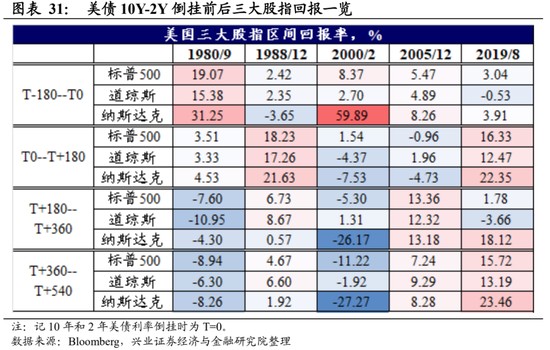

长端美债利率的上行可能尚未结束,警惕利率上行对成长股的冲击。如前所述,要在高通胀压力下联储二季度预期将继续维持鹰派,货币政策紧缩对利率上行的牵引仍将延续。而为了缓解曲线倒挂,联储大概率采取缩表来抬升长端利率,这意味着 10 年期美债利率的上行可能并未结束。就美股而言,由于历次 10Y-2Y 曲线倒挂到实际发生衰退的时间有很大差异,倒挂后美股的走势也呈现出较大的不同。对于整体股指而言,短期加息靴子落地之后,股市的重心可能将切回盈利层面。但值得注意的是,在美债曲线呈现熊平的过程中,要随时警惕估值冲杀带来的波动,尤其是高估值的成长板块,受到的潜在压力可能更为显著。

风险提示:通胀持续性超预期,美联储鹰派程度超预期。

责任编辑:郭建