低利率时代终结?世界必须适应加息

随着全球利率正常化的时代渐进,全球股指短期或将承压,各国政府面临挑战,而新兴市场或许又将颤抖。

1999 年的太阳谷峰会上,巴菲特曾将利率比作重力,因其对金融资产估值的影响举足轻重。

在过去近二十年中,许多发达国家生活在火星甚至月球上——引力只有地球的三分之一甚至更低。不过如今,更高利率的世界似乎终将成为常态。对于消费者、企业甚至各国政府来说,这种转变或许会令人感到陌生甚至崩溃;而十年后的一批伟大企业,或许将在大企业们的崩溃中诞生。

华尔街见闻提及,周三,美联储 2018 年来首次加息,同时暗示今年此后六次会议均加息;本月早些时候,欧洲央央行的鹰派表态令市场感到意外;而本月,英格兰银行已经连续加息三次。

“利率正常化” 的时代,或正悄悄来临。

金融估值改变,全球股指短期承压

最先受到冲击的将是金融市场。

投资者从任何类型的投资中需要的回报率都与无风险利率直接相关。从最基本的现金流折现模型来看,如果无风险利率上升,所有其他投资的价格必须向下调整,期望回报率上升。相反,如果无风险利率下降,这种变动会推高所有其他投资的价格。

低利率时代,由于无法通过投资美国国债或其他安全资产来获得很大的回报,许多投资者已经转向风险更高的资产,如股票、加密货币等。而当利率上升时,市场上的一部分 “水” 不可避免地将被抽向风险程度更低同时收益令人感觉 “还不错” 的低风险 “水池”。类似,VC、PE 等早期投资机构的投资意愿与决策也不免会受到影响。

对于本轮加息周期中大类资产的走势,中金李昭团队预计,长端美债利率在震荡中保持上行趋势。同时,结合历史经验复盘,该团队发现,全球股指在加息开启后的 1 个月里倾向于下跌,随后逐渐修复;大宗商品在加息开始前后的走势比较分化。平均来看,CRB 指数和原油价格在加息开启后 3 个月内仍有上涨动能。

全球房地产:是继续上行还是充满风险?

疫情以来,美国的抵押贷款利率一直处于非常低的水平,是美国 21 年“疯狂楼市”的重要推手。对大量美国人来说,加息造成最明显影响的地方之一就是住房。全球楼市上看,疫情期间主要经济体楼市也都表现出色。

由于 2008 年全球金融危机就源于美国地产市场的崩盘,因此,市场对于加息给地产业带来的影响也备受关注。不过,对于 22 年的楼市,市场看法有些分化。

东吴证券分析师陶川在此前的研报中提及,2022 年全球房价增速可能放缓,但仍存上涨空间。

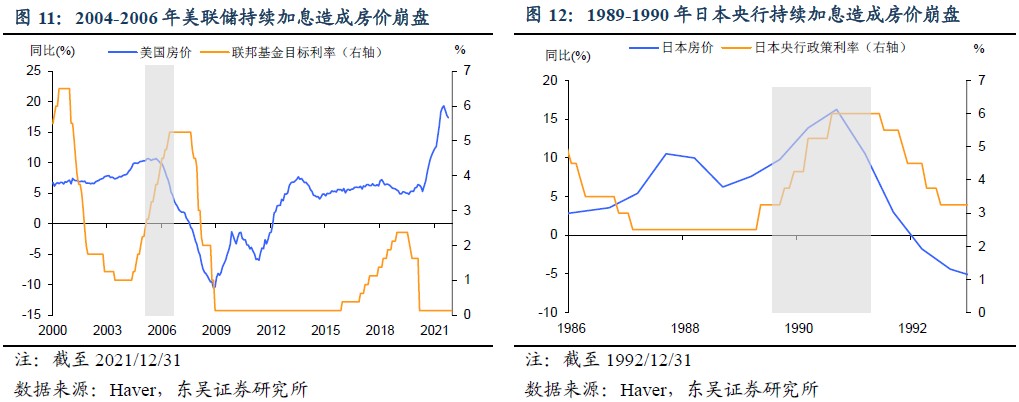

从历史上看,只有央行持续的加息使得利率处于较高水平,才能终结一国房地产的繁荣,例如 20 世纪 90 年代的日本还有 21 世纪初的美国。尽管 2022 年全球货币政策趋于转向,但是利率正常化的过程是渐进的,而利率恢复至高位可能要等到 2023 年末以后。

另一边,警惕房地产市场下行风险的声音也不在少数。

据 CNBC,咨询公司科尔尼公司(KeNeNI)的一位合伙人表示,当美联储加息后,利率正式进入上升周期时,房地产公司的财务压力骤然开始增大,一定程度上存在者破产的 “巨大风险”。

“老债王” 格罗斯也表示,加息会 “重创” 美国经济和楼市。

各国政府面临挑战,新兴市场又将颤抖?

利率上升可能会给世界各国政府带来挑战。

(1)各国政府面临挑战

在大流行爆发之前,美国政府就已经负债累累,而它在疫情期间花费的数万亿美元又使其欠条大增。低利率下,清偿债务更为简单,而加息无疑会使得美国的 “偿债能力” 愈发受到市场怀疑。许多其他经济体也在同一条船上,举例来说,欧洲央行面临的一个挑战是,其南部成员国利率的上升可能最为明显,或为欧元区带来新的压力。

(2)新兴市场又将颤抖?

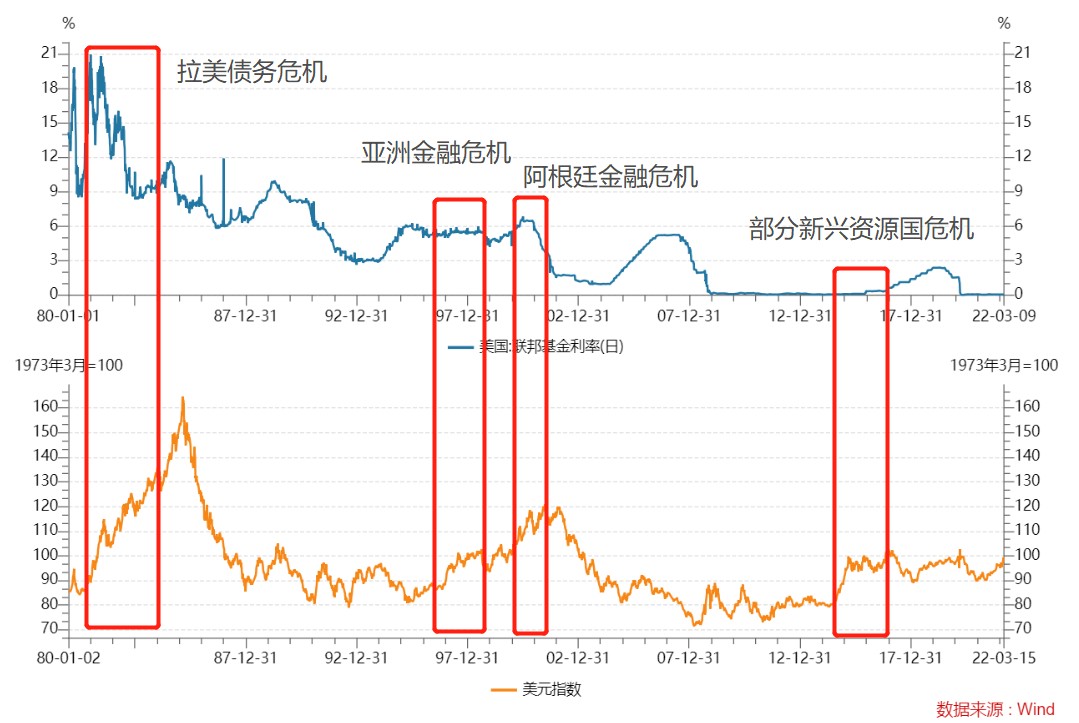

对于新兴市场而言,复盘八十年代以来美联储加息周期引发的新兴经济体危机,不难发现,内因多数都是新兴经济体经济结构 -- 外债过多、外储不足、对资源依赖较大等因素有关。而外因,美联储的加息 “威力” 不容小觑。

简要来说,美联储加息,会令全球利率水平上升、流动性收紧。而且美联储货币政策、美国经济周期常常与新兴市场错位,导致资金流向美国,对新兴市场造成冲击。

对于此次美联储加息周期可能给新兴市场带来的影响,华尔街见闻此前有如下分析:

本轮加息周期中,美国经济面临衰退预期、高通胀等因素制约,美元难以持续升值,对新兴市场整体冲击可能没那么严重。

不过,对于经济表现不佳、经济结构单一、外债较高或外储不足、对商品进口依赖较大的一部分国家来说,仍可能面临 “致命"的风险。