芯片危机超出想象!光刻机 “霸主” 阿斯麦生产订单预计排到三年后

台积电疯狂扩产,缺芯挑战持续利好光刻机巨头阿斯麦

作者:老虎证券,题图来自视觉中国

一块小小的芯片从来像现在这样受到全民关注。即使坐在出租车上,司机也会对芯片短缺表达一定的看法和忧虑,更不要提半导体产业近年来变成资本青睐的香饽饽。疫情爆发对芯片的需求进一步加剧,产业链上游的光刻机霸主阿斯麦疯狂接单,并进一步上调未来盈利预期。

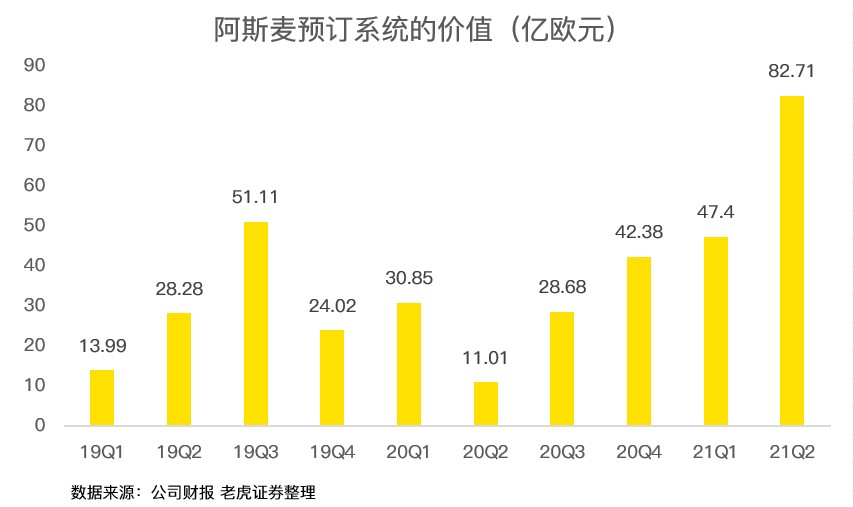

光刻机霸主阿斯麦(ASML)刚刚发布二季度财报,单季营收略低于预期,净利润略超预期,没有大规模惊喜。但有两个数据令人振奋:一个是光刻机预定价值达到 82.7 亿欧元,创历史记录,总订单积压值达到了 175 亿欧元;另外一个是阿斯麦上调 2021 年营收增速,从原来的 30% 上调至 35%。

在全球芯片短缺的背景之下,芯片龙头疯狂下单,形势一片大好。财报发布之后,阿斯麦在阿姆斯特丹市场交易价格上涨超 4%。

阿斯麦 Q2 略低于市场预期,但表现依旧强劲

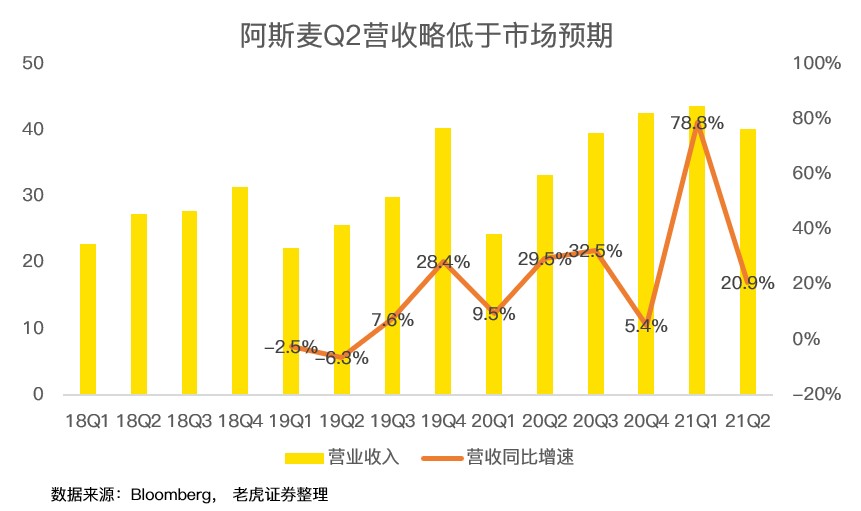

阿斯麦二季度斩获 40.2 亿欧元营收,同比增长 20.9%,处于公司给出的 40-41 亿指引区间下限,小幅低于市场预期的 40.92 亿欧元。

首席执行官 Peter Wennink 认为,在二季度约有 3 亿欧元的产品尚未得到工厂验收,因此这部分收入被推迟到三季度,总体看 Q2 依然是一个很好的季度。

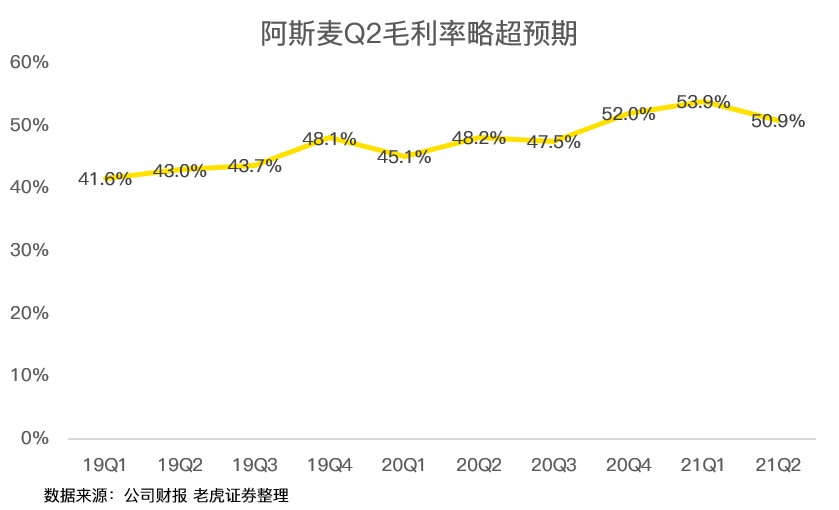

毛利率方面,二季度略超预期,实现 50.9%,超出公司给出的 49% 毛利率指引。超预期的主要原因是下游客户为了提高生产率,进行了系统升级,增厚了毛利率,除此之外还有一些一次性损益影响。

毛利率超预期,直接提升了净利润,二季度利润总额达到 10.38 亿欧元,略超市场预期的 10.27 亿。

总体上看,Q2 数据略低于预期。

芯片龙头疯狂下单,积压订单令阿斯麦生产忙不迭

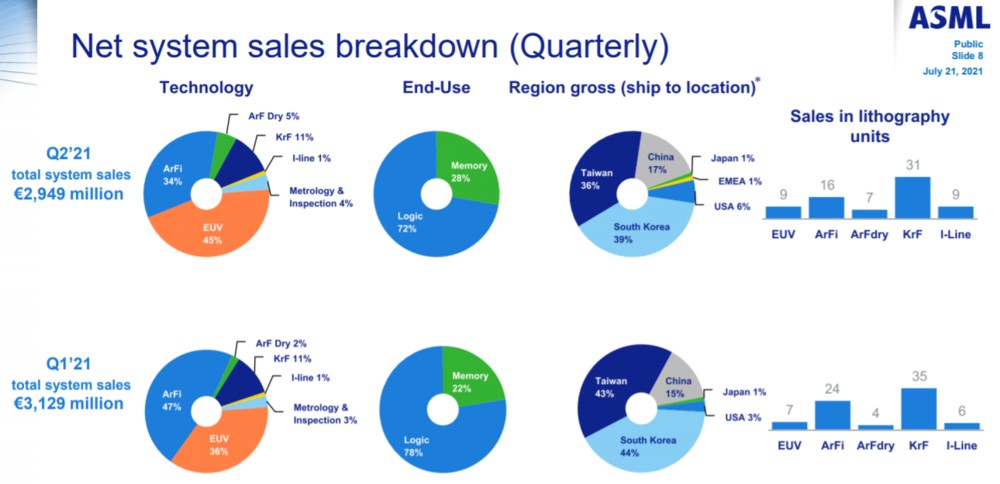

相比 Q2 营收净利润数据的平平无奇,阿斯麦的光刻机销售创下历史记录。二季度,阿斯麦销售了 72 台光刻机,其中包括 9 台 EUV、55 台 DUV 和 8 台 UV。

光刻机预定值方面,二季度达到了 82.7 亿欧元,创下历史记录,总订单积压值达到了 175 亿欧元;总的光刻机预定量达到 167 台,其中多数是 EUV。

为了应对客户需求,阿斯麦计划 2022 年将光刻机产能增加至 55 台,2023 年超过 60 台,预测市场的需求超过 60 台。按照现在的年生产量,订单已经排到三年开外,短期阿斯麦不用考虑销售问题,只需加大马力生产即可。

不仅仅是疫情红利,阿斯麦长期受益于 AI 和高性能计算的强劲需求

也许 Q2 业绩对部分投资者来说是个坏消息,但从 Q3 的指引和上调 2021 年营收预测来看,阿斯麦下半年业绩仍然强劲。具体来看,公司给出的 Q3 业绩指引有:1. 营收预计在 52 亿~54 亿欧元之间,同比增速在 31.4%~36.4% 之间;2. 毛利率介于 51% 和 52% 之间;3. 研发费用约 6.45 亿欧元。

从 Q3 指引来看,营收增速和毛利率都好于 Q2,不失为好消息。受益于下游客户强劲的需求,阿斯麦在本季财报中调高了 2021 年的收入增速,由原来的 30% 上调至 35%。

过去的一年,受新冠病毒影响,线上需求爆发,带动半导体产业供不应求,阿斯麦下游客户如台积电等纷纷扩产。目前,业内共识产能紧张将持续到 2022 年。

中短期来看,阿斯麦通过提高产品性能,有望吃一波升级红利,如二季度阿斯麦开始出货更先进的 EUV NXE:3600D,该款产品比上一代 3400C 提高了 15%~20% 的生产效率。同时,更先进的量测设备 YieldStar 1385 开始出货,该产品比上一代 YieldStar 1375 生产效率提升 50%。

一般而言,更先进的设备可以卖出更高的价格,有更好的盈利能力。长期来看,受益于人工智能和高性能计算需求的爆发,将从更长的周期支撑光刻设备需求,阿斯麦的未来无需担忧。

总结

阿斯麦 Q2 业绩营收略低于预期,但 Q3 指引强劲且上调了 2021 年整体营收预测,未来前景一片大好。在光刻机预定值上,阿斯麦创下新的历史记录,强劲的需求有望延续至 2022 年。长远来看,人工智能、高性能计算都将持续提升光刻设备需求。用时下的流行语来总结,阿斯麦 yyds(永远滴神)!

本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块