全年最糟糕的时候要来了!高盛罗列美股 8 月将陷入回调的八大原因

7 月名义期权交易额来看,仅日交易额排名前三的股票(苹果、亚马逊和特斯拉),就占到日均名义交易总额的约 55%,前十名占到 72%,对部分单一股票积累了非常高的看涨期权。

7 月上半月美股升至历史新高后,上周连续出现回调。值此之际,高盛对未来一个月的美股态度转为看跌。

该行分析师 Scott Rubner 在最新发布的研报中,罗列了美股 8 月将陷入回调的八大原因,并敦促投资者 “逢高卖出”,而不要 “逢低买入”。

1. 淡季

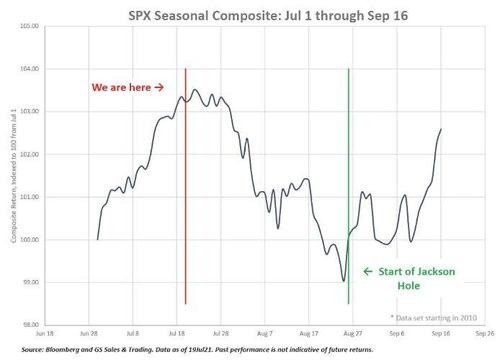

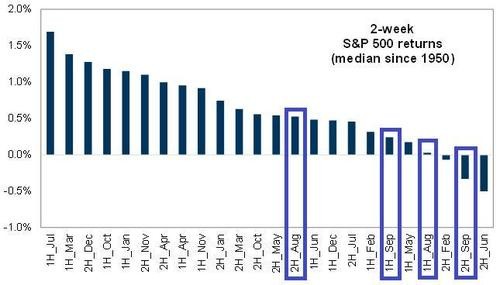

根据 1928 年来的季节性规律,美股刚刚结束了一年中涨势最好的两周。随着旺季过去,8 月整个美股市场将呈现季节性下降趋势,甚至将迎来一年中第四糟糕的淡季。

高盛在下图中展示了美股目前所在的位置、以及 8 月的预期低点(Jackson Hole)。

历史数据显示,1950 年来,标普指数有 19 次在当年上半年强劲上涨超 10%(下图 1),此后半年则通常有所回落。高盛预计,8月份标普平均回报会下降51个点左右,然后到10月左右再反弹走高。(下图2)

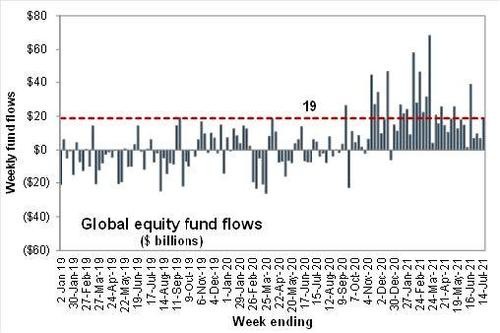

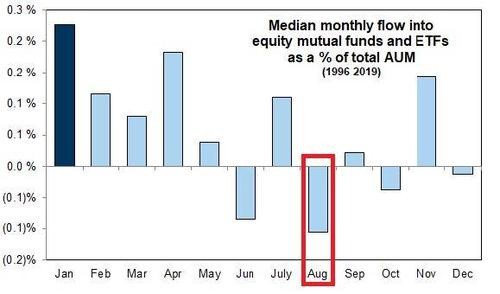

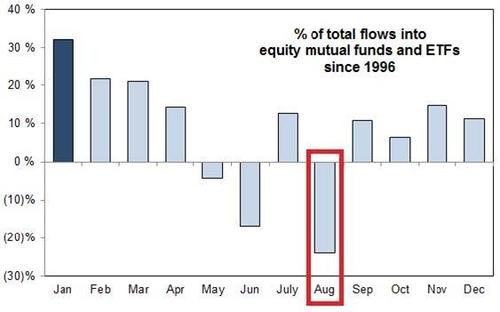

2. 今年最大的资金流出

7 月美股市场获得创纪录资金流入,且继续以历史性速度增长,2021 年的年化流入量为 1.2 万亿美元。但高盛预计,8 月份资金流向将出现逆转。

该行表示,在过去的 30 年里,8 月通常出现一年中最大的资金流出,股票基金资产管理规模通常在该月下降 15 个百分点。高盛预计,这将意味着今年 8 月股市资金流出约 22 万亿美元。

3. 被动资金流将市值推至新高

仅在今年上半年,被动 ETF 就创下了纪录以来最大的全年资金流入,达到逾 5000 亿美元。每 1 美元流入标普 500 ETF(SPY),就有 0.23 美分流入前五大成分股;每 1 美元流入纳斯达克 100 ETF(QQQ),就有 0.41 美分流入纳斯达克 100 前五大成分股,将美股市值推至新高。

但这也意味着,一旦被动资金从流入转为流出,市值会面临缩水。如果普涨的局面不再持续,必然有一个部门会面临大量资金流出。

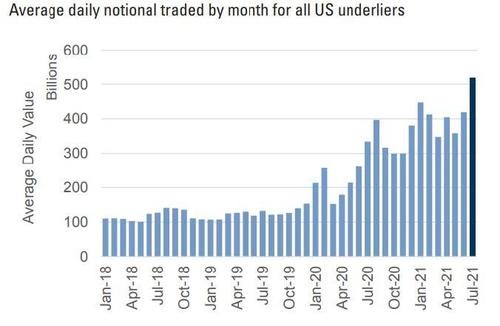

4. 单一股票看涨期权过高

7 月名义期权交易额平均每天超过 5500 亿美元,创历史新高。但仅日交易额排名前三的股票(苹果、亚马逊和特斯拉),就占到日均名义交易总额的约 55%,前十名占到 72%。换句话说,排名前10位的标的股票,日均交易总额是排名后3990位总额的3倍,表明期权和股票交易的广度都很低。

对散户而言,看涨期权的购买狂潮从 GameStop 等小型股转移到居家概念股,同样使得苹果、亚马逊等市值最高的股票受益。但由于报告当日交易的单一股票期权中,75% 有效期不超过两周,短线情绪明显。

高盛认为,这种情况值得警惕,8 月随着看涨期权交易额可能从顶部下降。值得注意的是,2020 年 9 月看涨期权量开始减少后,标普指数下跌了 392 个点。

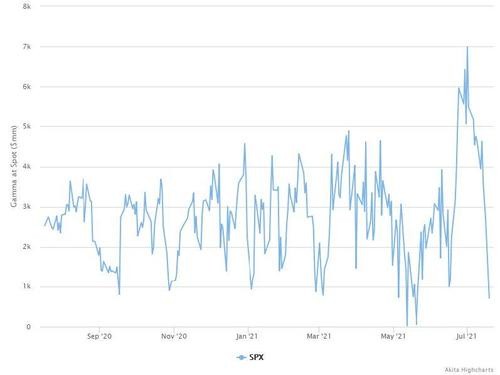

5.Gamma 策略平仓

过去 5 天,标普 500 指数做多 Gamma 的期权数下降了 85%。上周,每当投资者对其 Gamma 策略进行对冲(逢低买入),市场每天都会反弹,但高盛担心夏季末没有可供 Gamma 对冲和被动需求的流动性,使得市场反弹无力。

6.系统性

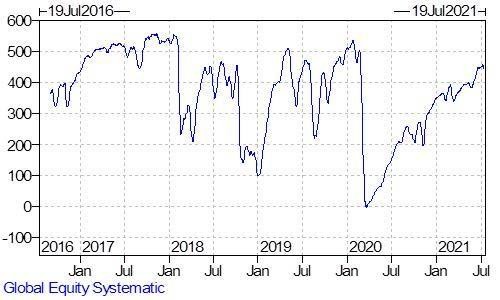

非经济方面的风险敞口已经接近最大水平,几乎没有进一步增加的空间。到目前为止还没有触发阈值水平,但这或将导致不对称的下跌。

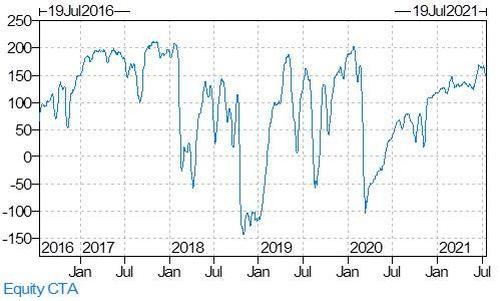

1)CTA 策略风险敞口位于 1 年 90% 百分位,3 年 84% 百分位。

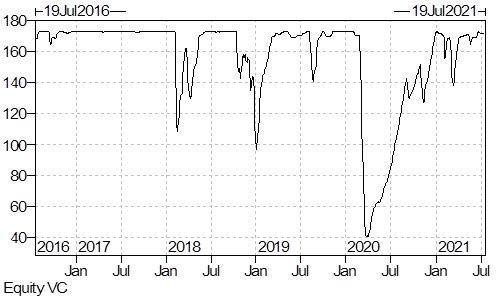

2)Vol Control 策略风险敞口位于 1 年 86% 百分位,3 年 75% 百分位。

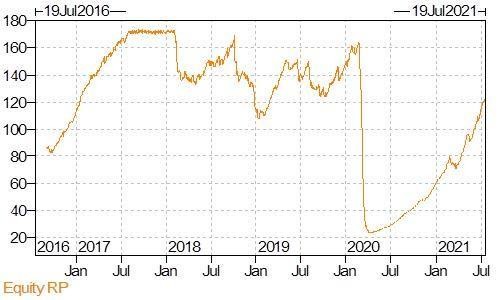

3)风险平价策略风险敞口位于 1 年 100% 百分位,3 年 53% 百分位。

4)总体系统性方面的风险敞口位于 1 年 92% 百分位,3 年 80% 百分位。高盛强调,这一点很重要,非情绪化风险敞口达到了最大值后将出现卖盘。

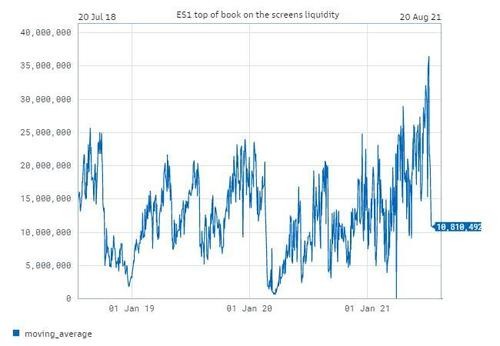

7. 流动性

一周内,市场上流动性大幅枯竭,从上周一的 3600 万美元峰值下降至 1081 万美元,降幅达到 2500 万美元或约 70%。

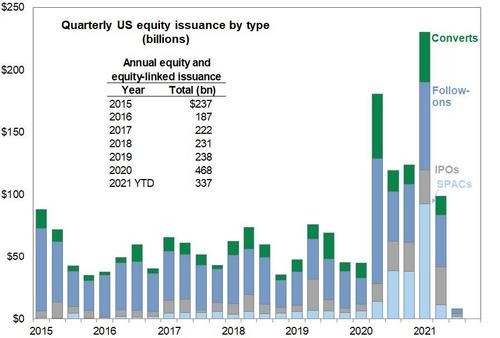

8.回购

股票发行在 7 月抑制了回购冲动。上周的股票发行额为 62 亿美元,而自 2000 年以来,7 月份的周平均发行量为 34 亿美元。上周上市的股票有 27 只,而自 2000 年以来,7 月份平均每周 15 只。