可孚医疗冲刺创业板:研发费用占比 1%,畸形增利难持续

60% 以上收入来自线上营销渠道

2020 年新冠疫情期间,因产业需求推动,医疗行业迎来了窗口期。同时,医疗行业凭借抗周期性与抗风险性,再度被资本市场青睐。今年以来,医疗项目 IPO 逐渐增多,其市值也不断突破。

可孚医疗,是一家综合性家用医疗器械企业,专业从事家用医疗器械的研发、生产、销售和服务。日前,它在深交所顺利过会。这意味着,在不久的将来它将正式登陆创业板。

不过,即便顺利过会,它依然存在渠道单一、重销售轻研发、资产负债率过高等问题。

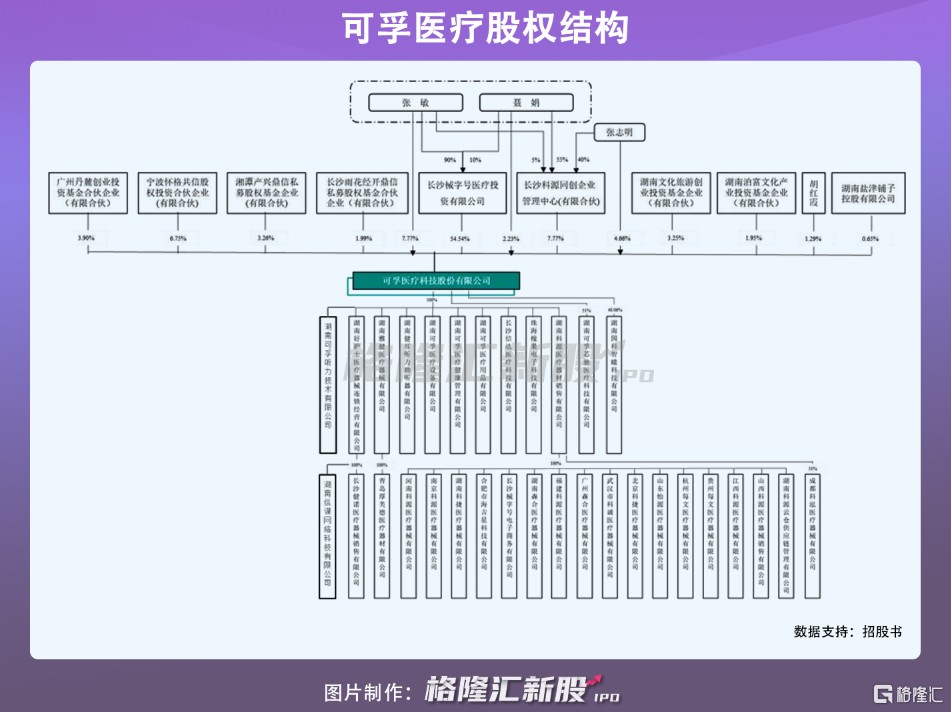

从股权结构来看,可孚医疗实际控制人为张敏聂娟夫妇,前者为公司董事长、总裁,后者为副董事长。本次 IPO 之前,二人通过直接和间接持有,共同控制公司 72.31% 股权。本次发行后,二人持股将降至 54.23%。

1

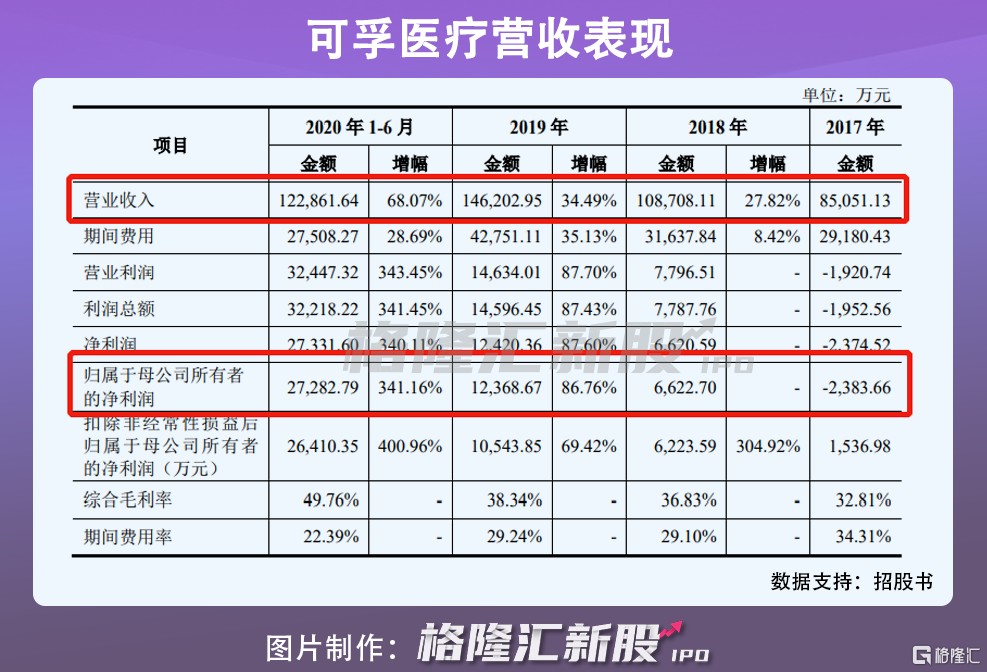

过度以来线上渠道

受益国家医疗政策扶持、行业赛道红利,可孚医疗的业绩取得一定增长。报告期内,分别实现营收 8.50 亿元、10.87 亿、14.6 亿元、12.29 亿元;同时,同期净利润方面,2018 年实现扭亏为盈,2020 年 1-6 月净利润大幅增长 341.16% 至 2.7 亿元。

虽然整体来看,可孚医疗业绩有继续增长的趋势,但是仔细来看,2020 年 1-6 月营收还是出现了下滑。对此,公司表示这是由于新建多条生产线,折旧、摊销增加导致。

作为全国较早取得医疗器械互联网 B2B、B2C 交易许可证的企业,可孚医疗通过自营店铺、直发模式和平台入仓模式进行销售,同时铺设线上、线下两个销售渠道。

但从产业结构收入来看,线上渠道销售收入占主营收比例达到了六、七成,其中,天猫(包括天猫超市、阿里健康大药房)、京东两大电子商务平台贡献了主要线上销售额,这意味着公司非常依赖大平台销售,营销渠道相对单一。

2

重销售轻研发

销售渠道高度集中外,可孚医疗还存在重销售轻研发问题。报告期内,销售费用三年半共计投入了 10.98 亿元;期内的销售费用率平均值 23.75%,远超同行鱼跃医疗、三诺生物、乐心医疗等公司的销售费用率平均值 12.11%、13. 72%、14.67%。

反观研发投入费用却仅占总体 1%,大幅低于同行业公司研发费用率平均值 4 到 5 个点。对于这种差异,可孚医疗解释主要是线上销售收入占比较高所致。

此外,可孚医疗在员工结构上也体现了重销售轻研发的问题。招股书显示,截至 2020 年 6 月 30 日,可孚医疗销售人员占比超过六成,而研发人员却不足 5%。这意味着公司未来发展极有可能因研发费用、研发人员不足导致产品研发不足风险,且研发产品也存在单一隐患。而一旦遇到国家政策调整、产品技术更新替代的变化,可孚医疗的业绩将出现波动。

除了上述渠道单一、重销售轻研发外,可孚医疗的资产负债率超出行业平均水平 8 个点,其中,2020 年 1-6 月,可孚医疗资产负债率一度接近 50%,而与此同时同行业平均资产负债率仅为 39.24%。

渠道单一、研发费用与销售费用投入畸形,可孚医疗本身 “造血” 能力已稍显不足。再叠加高于同行业的资产负债率,从长远来看,它在同行业竞争中更是面临诸多挑战。

3

结语

企业寻求上市,想要在资本市场取得更好成绩,这本身是值得鼓励的事情。但是“打铁还需自身硬”,轻视企业护城河的筑建,企业竞争力可能会不足。毕竟资本是一把双刃剑。