巴菲特指标到底揭示了啥风险

前两天央视有个报道说,衡量美股泡沫最著名的巴菲特指标,已经创下历史新高。

来源:炒股拌饭

作者:小声比比的饭爷

前两天央视有个报道说,衡量美股泡沫最著名的巴菲特指标,已经创下历史新高。

现在美股的位置,不但超过了上世纪三十年代大萧条时候的峰值。

也超越了 2000 年时候的科技泡沫峰值,成为历史上最高的指标值。

而这一切,都是在去年三月疫情之后,美联储疯狂放水的货币政策,和美国政府的财政刺激下造就的。

这里我们为什么要展开写这个问题呢?

因为理解这个指标的来龙去脉,对理解目前美股所处的位置,还有为啥泡沫后面会破都很有帮助。

甚至对你以后投资的定量和定性判断,也会有比较深远的影响。所以对投资有兴趣的,这篇一定要看到最后。

01 啥是巴菲特指标

这里可能有人不知道啥是巴菲特指标,我们这里先普及一下概念。

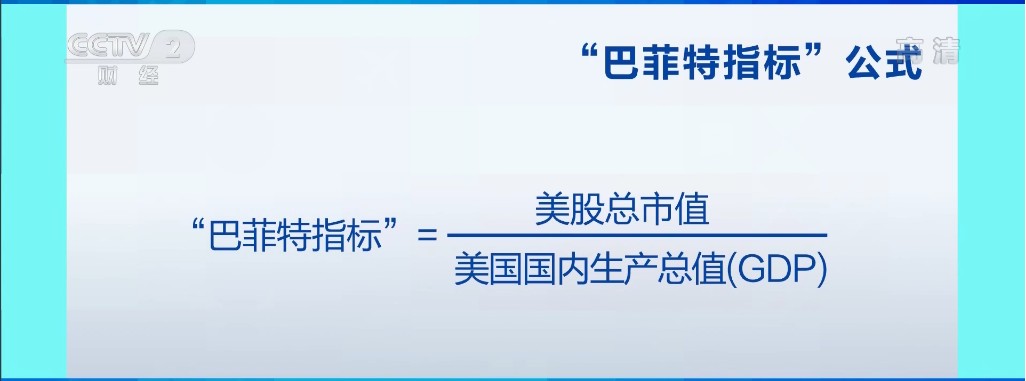

用美股的总市值除以美国国内生产总值,会得到一个数值。这个数值我们叫巴菲特指标,因为这玩意是老巴首先提出来的。

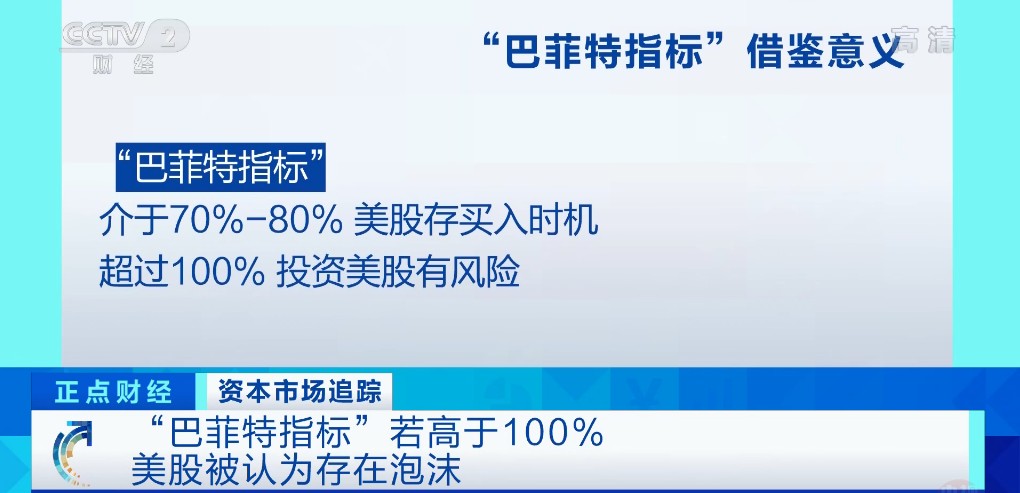

对这个指标有个江湖传言,不管是机构还是媒体,这两年都在不断引用。

如果数值处在 70%-80% 之间,说明美股处在低估的位置,是买入美股的好时机。

如果数值超过 100%,就意味着美股有泡沫了,需要开始小心了。

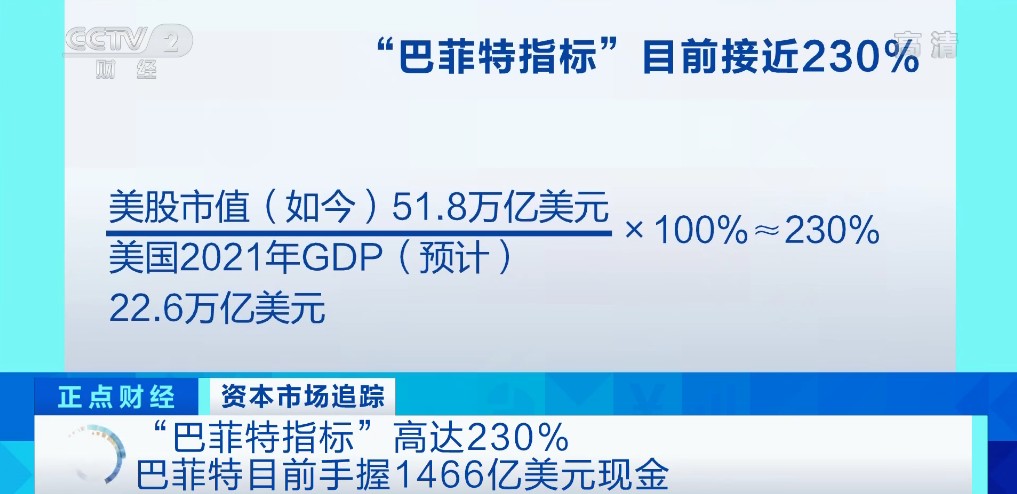

美股现在的市值是 51.8 万亿美元,而美国 2020 年 GDP 大概是 20.9 万亿美元,2021 年预计会达到 22.6 万亿美元。

我们用巴菲特指标公式计算一下,就知道目前这个数值已经接近 230%。

所以你才看到,巴菲特目前手握 1466 亿美元的现金,想等泡沫破了以后买便宜货。

为啥这个指标特别有参考意义,就连巴菲特也会非常重视呢?我们这里也讲下自己的理解。

我们知道 GDP 的中文名,是国民生产总值。

这玩意代表的是,一个国家或者地区所有老百姓,在一定时期内新生产的产品和服务价值的总和。

也就是说,GDP 这个指标计算的是一个国家或者地区,当年创造的实物财富。

股票市场的总价值,代表的是一个国家创造的实际财富证券化以后,对应的货币价值。

所以巴菲特指标本身,是用 GDP 这个实物财富做为基准,来计算实体经济的证券化率程度,以及资本市场的泡沫化程度的。

在一个已经完成实物财富证券化的成熟国家里,用股票市场的总市值除以 GDP 的比值,衡量的其实是一个国家实物财富的泡沫化程度。

因为股票市场的最终价值,只能反映经济的实际产出。泡沫大到一定程度,就会产生均值回归。

不过关于巴菲特这个指标的用法,到处都在以讹传讹。很多人根本不知道怎么用,就拿着这玩意瞎胡说。

这才有了什么巴菲特指标要是超过 100%,美股市场就进入泡沫区间,这种胡说八道的说法。

02 巴菲特的困扰

我们知道在过去的十年时间里,价值股一直在跑输成长股,这个事儿我们在《美股给我们的重要启示》里面讲过。

这种情况持续这么久,让不少深度价值投资者很受伤。以至于前两天有个传奇价值投资者查尔斯,跳楼自杀了。

这老兄是个知名基金经理,也是深度价值投资者。他的基金鼎盛时期,规模高达 200 亿美元。

过去的十年,对查尔斯这种深度价值投资者来说,是非常难熬的日子。

因为对全球高额债务的持续担忧,让他一直找不到合适的价值标的,不得不保持着 40% 的现金。

《巴伦周刊》说,查尔斯从高楼上纵身一跃,结束了自己的生命,但价值已经开始回归。

这里可能很多人不知道的是,2000 年纳斯达克泡沫破灭之前,股神巴菲特也经历了同样难熬的岁月。

1999 年初,巴菲特旗下伯克夏哈撒维的股价,是 80300 美元。到了 2000 年初却只有 50900 美元,下跌近 40%。

因为从 1999 年开始,网络股成为当时的唯一热门股。科技股疯涨的同时,其他多数公司都在下跌。

最典型的就是 DQ(美国最大的乳制品公司之一), 可口可乐,迪斯尼和美国运通,这种传统消费和价值股。

这些都是巴菲特手里的重仓股,在 1999 年的表现,只能用 “恶心” 来形容。

因为看空科网股,叠加基金业绩表现不佳。

时代周刊 1999 年夏天,在封面公然羞辱巴菲特:“沃伦,究竟哪儿出了问题?”

作为对此的回应,巴菲特精心准备了几周。在 1999 年的太阳谷峰会上,受邀为峰会做了演讲。

这是巴菲特过去 30 年来,第一次对股票市场做出公开预测。

在这次演讲中,老爷子主要讲了两件事。

一个是大家熟悉的那句,短期来看,股票市场是投票机,但长期看来它更像是称重机。

虽然从最终的结果看,称重机会胜出,但短期会是由投票的筹码来左右。

因为短期投票的筹码,最大的决定因素,可能是人们狂热的情绪。

这段投票机和称重机理论,用大白话翻译下,说的其实就是:

股票的长期价值是由其盈利和估值决定的,虽然短期可能被人们狂热的情绪推高。

关于人们狂热的情绪,老巴在演讲中讲了一个石油勘探商的故事。

一个石油勘探商死后进了天堂,上帝对他说:“你符合所有的条件,但这里人以群分,石油勘探者的居住区已经满了,我没有地方提供给你。”

新来的商人问:‘您不介意我说五个字吧’。‘可以。’ 于是商人把手拢在嘴边,大声说:‘地狱里有油!’

所有的石油勘探者都直往下冲,地方被腾空了。上帝说好吧,现在这块地方全都是你的了。

商人想了一会儿说:“不了,我还是跟着他们去地狱吧,毕竟这世上没啥空穴来风。”

老巴讲的石油商人的故事,其实很像牛市末期人们趋同的狂热情绪。

那时候要是你好心告诉别人风险很大。别人在心里可能想的是,你是不是想挡我财路。

另外一个是,对金融市场有着决定性影响的是利率。利率的影响,就像地心引力对物体的影响一样重要。

当利率下跌并且保持在历史低位的时候,所有资产都会有前所未有的高估值。

因为在低利率的背景下,人们不愿意在手里持有现金。而是用前所未有的价格,去买那些高估值的股票和资产。

这就是为啥在 1990 年代末期,在美股公司利润和此前比较没有明显增长的情况下

整个美股市场的估值显然已经过高,但人们还在不断买入这些高估值股票,甚至市面上其他高估值资产。

这里一旦利率发生变化,所有金融资产的价值都会发生变化,不管是房屋、股票还是债券。

可以说巴菲特在这次演讲里,基本上完整概括了,自己投资体系的精髓。

03 巴菲特的二次分析

做完这个演讲之后不久的 1999 年 11 月,巴菲特给《财富》杂志又写了篇文章。

这次老巴更加详细的分析了,影响股市运行的几项重要因素。

其实这次的新文章,写的还是太阳谷演讲时候,那两条老生常谈的东西。

无非是一方面说,市场短期是投票机,但长期一定是称重机。企业的真正价值,一定是盈利决定的。

虽然可能会有好长一段时间,公司股价偏离实际价值。但总有一天,股价还是会回归基本面。

另一方面,又说了一遍市场上的利率水平对估值的影响,不过这次巴菲特举了个特别生动的例子。

老巴说道琼斯指数在1964年12月31日的位置,是 874.12 点。

到了1981年12月31日的位置,是 875 点。也就是说十七年时间,道琼斯指数只涨了 1 点。

不过这十七年时间里,美国的国民生产总值上涨了 370%。美国财富 500 强公司的销售额,也上涨了 6 倍。

可是这期间美国股市却只上涨了 1 点,不得不说是一件非常好笑的事儿。

不过后面的 1981 到 1998 这十七年时间里,道琼斯指数却一路狂飙。

但是这十七年虽然美国的 GDP 只上涨了 177% ,同期道琼斯指数却上涨了 10 倍。

都说美国股市是经济的晴雨表,二者关系很大。不过我们从两个阶段美股的表现,却完全看不出美股和经济有啥联系。

为啥会出现这样的情况呢?巴菲特在文中,也给出了自己的答案。

股票市场在前后两个 17 年里,出现截然相反的表现,是因为两个经济变量和一个心理变量。

两个经济变量,是市场上的利率水平和企业的利润,这俩因素我们前面提到过。

一个情绪变量,是股票市场的非理性会周期性爆发。乐观的时候往往会更乐观,悲观的时候往往会更悲观。

看看牛市顶部和熊市底部人们的心理,大家也就能明白这个道理了。

这里我们还是先从经济变量里,最重要的利率说起吗,争取把这个事儿讲明白。

为啥市场上的利率水平,会对投资品估值影响这么大呢?

这里我们计算一下不同利率水平下,需要的投资回报率,大家就知道怎么回事了。

要讲明白这个投资回报率的问题,我们首先要引入一个市盈率的概念。

所谓市盈率,就是用你的投资总额,除以这笔投资每年能产生的回报,计算出一个数值。

这个数值就是市盈率,所以市盈率的计算方式=投资总额/年度投资回报。

这里可以看出:市盈率这个数值,代表的是你收回这笔投资需要的年限。

这里我们也可以看出,市盈率的倒数,其实就是你每年获得的投资回报率。

假如你投资 100 万,每年能产生 5 万的利润,那么收回这笔投资需要 100/5=20 年时间。

所以这笔投资的市盈率就是 20,那么我们计算 20 的倒数,是 1/20=5/100=5%。

所以我们可以看到,5% 这个数字,就是你这笔投资的年均回报率。

明白了市盈率和年均投资回报率的概念,我们再看看不同利率水平下,覆盖资金成本需要的年均投资回报率。

假如目前市面上利率水平是 5%,那意味着要偿还这个借贷成本,至少需要年赚 5% 才能覆盖。

我们前面说过,市盈率的倒数,可以看做是你这笔投资年均回报率。

5% 的借贷成本意味着,我拿这个钱投资到一个年均回报 5%,也就是 20 倍市盈率的市场,是可以覆盖成本的。

如果现在市场上利率水平下降到 4%,那么意味着偿还这个借贷成本,需要年赚 4% 就可以。

在 4% 的利率环境下,意味着你拿这个钱投资到一个年均回报 4%,全市场估值在 25 倍市盈率的市场,依然是可以覆盖成本的。

如果利率水平下降到 2%,则意味着你拿这个钱投资到一个年均回报 2%,全市场估值在 50 倍市盈率的市场,还是可以覆盖成本。

同样的一个市场,仅仅因为利率的差异,就带来了估值水平的巨大改变。

可见利率高低这个因素,对全市场估值水平的影响是多么巨大。

这里我们也可以得出结论,利率水平是决定市场估值最重要的因素。

在低利率(甚至是负利率)环境下,整个股票市场的估值,大概率都会比 “正常利率” 环境下的估值高出不少。

其实这个问题,我们之前在《全球资产价格泡沫,最终会被什么刺破》早就讲过。

04 为啥巴菲特认为泡沫要破

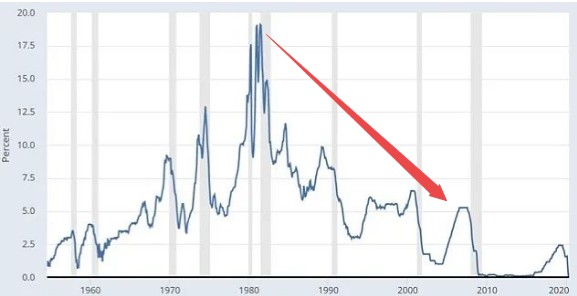

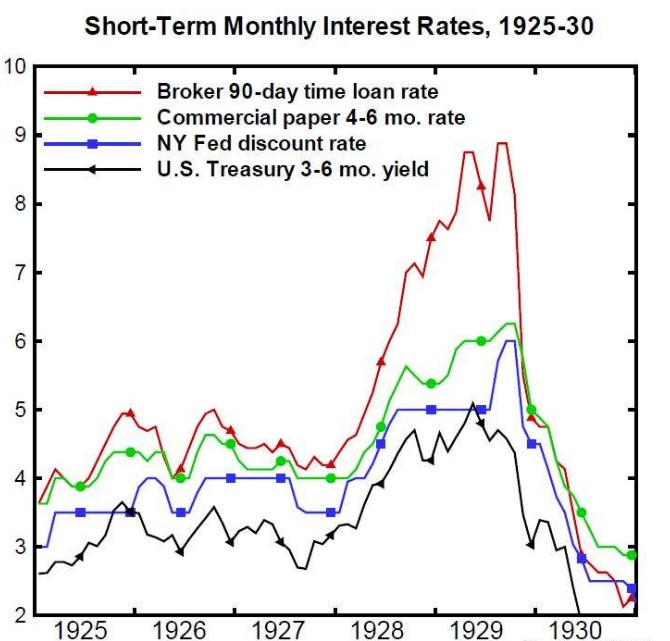

下面是 1964 到 1998 这三十四年时间里,几个关键日期的利率水平。

长期政府债券利率

1964年12月31日:4.20%

1981年12月31日:13.65%

1998年12月31日:5.09%

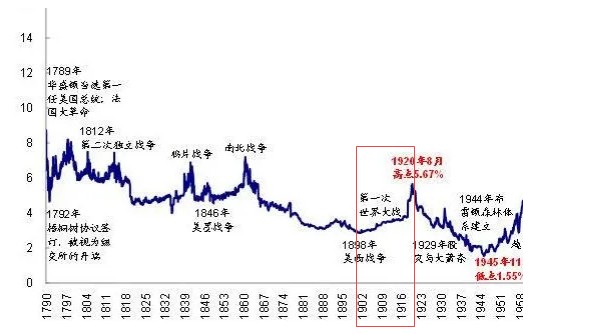

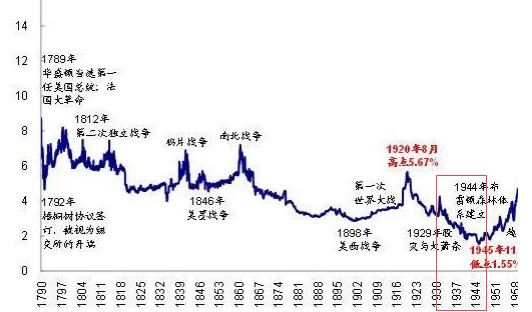

从下面这张图,我们可以看的更加清楚。

1964 到 1981 这十七年,利率水平急剧升高。从之前的 4% 大幅上升到 14%。

等于利率水平上升了 3 倍之多,这对股票市场的估值和投资者都非常不利。

这期间因为利率水平太高,所有投资品的估值都在走低,首当其冲的就是股票价格。

利率水平成倍增长的同时,企业的利润水平,却没有多大的增长幅度。

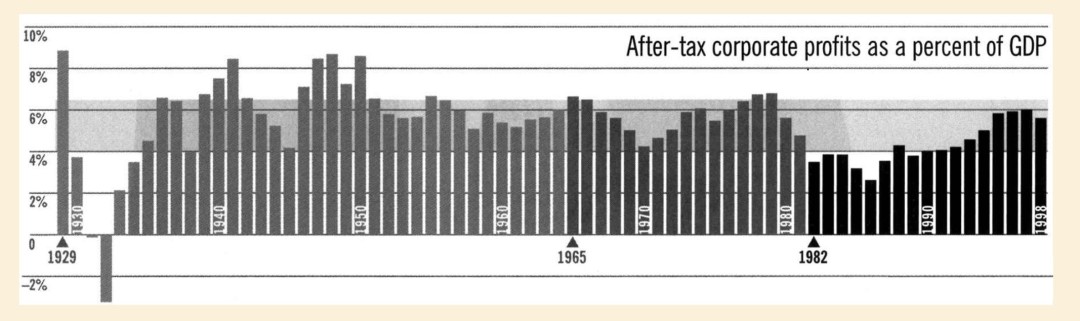

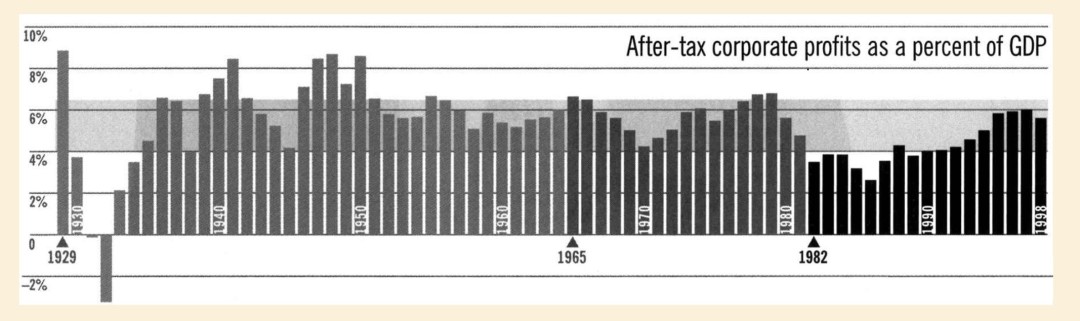

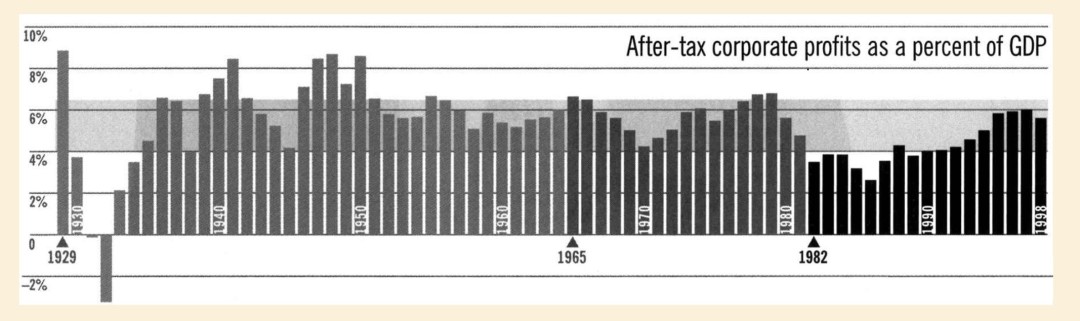

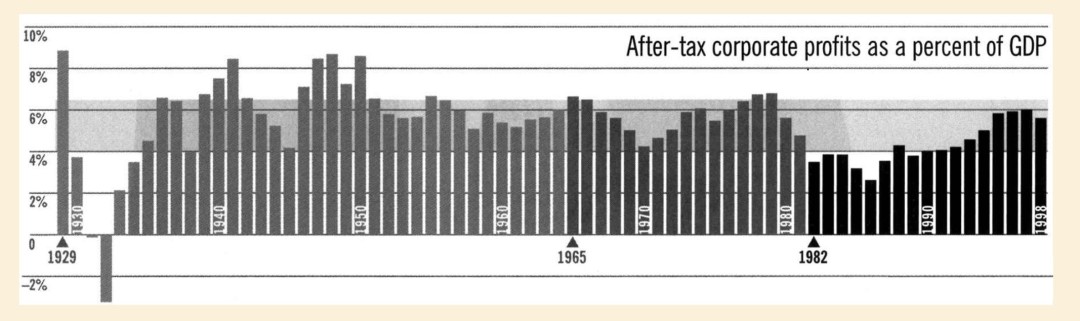

自打 1951 年之后,美国企业税后利率占 GDP 的比重,基本是在 4% 到 6.5% 之间波动。

到 1981 年底的时候,美国企业税后利润占 GDP 的比重,甚至降到了 3.5%。

因为这期间美国赶上了经济滞涨,经济不好叠加高利率,企业的盈利自然不会好。

高利率压制估值水平叠加企业盈利不佳,两个因素在同一时期发生。

这很大程度上解释了,为啥在 1964 到 1981 这 17 年时间里,道琼斯指数一动不动。

那为啥后面的 1981 到 1998 这 17 年间,为啥股市能上涨 10 倍之多呢?

主要原因自然是市场上利率水平不断下滑,推高了市场估值。

次要原因是企业的利润水平,也在 1980 年代之后走出滞涨,开始出现持续改善。

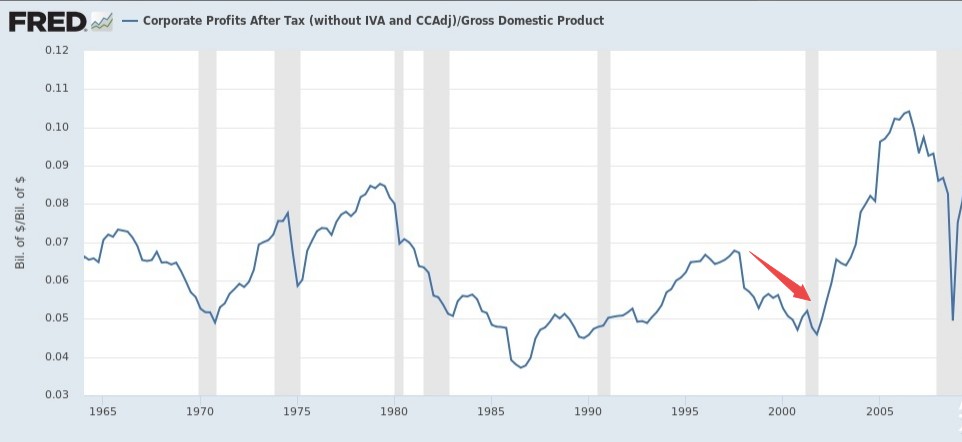

可以看出 1981 年底,美国企业税后利润占 GDP 的比重是 3.5%,到了 1998 年底,这个比重接近 6%。

利率不断降低,推动了股票市场估值水平的大幅提升,再加上企业的利润水平也开始回升。

估值和利润水平双升,带来的就是那段时间美股市场的戴维斯双击。

戴维斯双击带来股市上涨以后,投资者的情绪因素,也放大了上涨。

市场上涨越快,越多的人就会进入股市。牛市一旦开始启动,就算乱买也能赚钱。

这时候所有人都认为,股票市场是提款机。这时候不买股票抢钱,是脑子出问题了。

这些人不懂啥利率水平,也不懂啥企业盈利,就知道进来能赚钱。

很多人这个阶段也会倒金字塔加仓,这也是为啥我们说《牛市的最终结局是多数人血亏》

在赚钱效应下,大家很快会变成巴浦洛夫实验里的那条狗。股市上涨就像摇铃铛一样,刺激他们流口水。

这些新手小白带着增量资金冲进市场,很大程度上推动了上涨趋势的延续,他们也是最后的接盘那批人。

综上所述我们可以看出,影响市场估值水平最重要的因素是利率,其次是企业盈利和人们的情绪。

在 1999 年这篇文章里,巴菲特也是看到这三个指标都没办法维系,才告诉大家后面泡沫很快要破了。

当时市场的情绪也已经非常狂热,该进来接盘的投资者差不多已经都进来了。

想要在这个位置维持上升,就需要利率或者企业的盈利水平,起码有一个因素能够支持上涨。

要么长期利率必须进一步下降,然而这时候美联储已经开始加息。

要么企业的盈利水平要有重大改善,这看起来根本不可能会发生。

因为从 1950 年以来,美国的企业税后盈利占 GDP 的比例一般在 4%,超过 6.5% 非常罕见。

在盈利非常好的 1999 和 2000 年,这个比例也低于 6%。

而且看图说话也知道,目前这个盈利处于下行趋势,保持上升是非常难的。

所以巴菲特在文章中得出的结论是:美国股市的泡沫,可能很快要破了。

文章写完没几个月,美国的科网股泡沫破灭,开始步入漫漫熊途。

05 巴菲特的回顾总结

泡沫破灭一年之后,2001 年巴菲特在《福布斯》杂志上,又发表了一篇很长的文章。

这篇文章再次回顾总结了,之前在 1999 年太阳谷峰会的演讲和《财富》杂志写的文章。

把影响美国股市的三个要素,利率、企业盈利和投资者情绪三要素,重新归纳总结了一次。

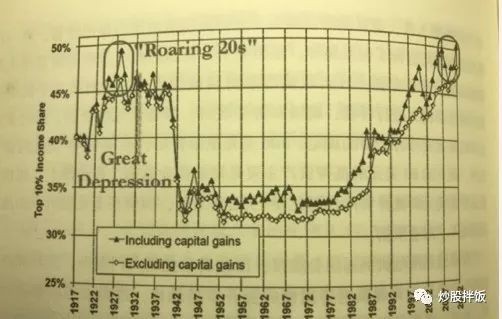

在这次的文章里,老巴还拿大萧条时期美国经济增长和股市之间的关系,举了更加详实的例子。

老巴说 1964-1981 这十七年间,美国 GDP 增长迅速但股市不涨,并不是啥特例。

在世纪之初的 1900-1920 年,美国股市也是不涨的。这期间国家经济在突飞猛进,但股票市场几乎纹丝不动。

1899年12月31日道琼斯指数是:66.08

1920年12月31日道琼斯指数是:71.95

道琼斯在这二十年时间里只上涨了 5 点,和 1964-1981 年间的停滞,非常类似。

可以看出这段时间,市场上的利率水平也在不断上升,1920 年 8 月是最高点。

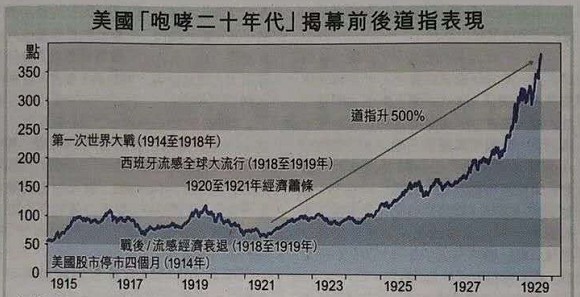

在 1920 年加息和西班牙大流感的影响下,美国经济陷入了前所未有的衰退。

为拯救经济,整个二十年代美联储开始了持续的降息,利率水平在不断走低。

这是我们在《我们正站在一场大萧条前夜》里面,曾经讲过的故事。

在利率走低和货币宽松的背景下,美国迎来了咆哮的二十年代。道琼斯指数在接下来的九年时间,上涨了 500%。

不过是泡沫总是要破的,1929 年 9 月,道琼斯指数在上升至 381 点以后。

在美联储加息的影响下,久违的美股泡沫破裂和后面的大萧条,终于来了。

这里还可以顺带讲一下,为啥以前我们总说,这次美股泡沫破裂以后,全球经济很可能也会陷入大萧条的窘境。

后面不管美联储怎么宽松,财政部怎么搞财政刺激,经济都会救不起来的步入萧条。

从下图可以看出,1929 年股灾之后,美国的利率就一直走在下降通道里,直到 1945 年的最低点 1.55%。

这意味着在大萧条期间,美联储在不断尝试通过降息,和宽松的货币政策拯救经济。

罗斯福也发布了各种新政,开始对富人们征收重税。通过财政刺激和转移支付补贴穷人的方式,来支持经济。

但由于美国当时社会贫富差距太大,底层已经完全丧失了购买力。

所以货币和财政刺激手段已经失效,美国经济依然步入了史无前例的大萧条。

后面是二战带来的订单和利润,拯救了美国经济,把美国经济拖出了萧条。

现在的全球经济状况,和大萧条之前的 1929 年,是非常类似的。

可以说不管是美股泡沫,还是全球社会贫富分化,都差不多。

这是我们在《通胀以后就是债务崩塌》里面,曾经讲过的故事。

受到大萧条和二战的影响,从 1932 年开始的 17 年时间里,道琼斯指数一直趴在 171 点之下,完全没有起色。

虽然整个四十年代,美国的人均 GDP 增长了 50%。可以说是 20 世纪增长最快的十年,但股市依然趴在那里不动。

直到 1950 年 1 月,股票市场才开始上涨,从 1950 到 1966 这十七年左右时间里,道指又足足上涨了 500%。

再之后就是我们前面讨论的两个周期:1966 年到 1982 年的滞胀,以及 1982 到 2000 年的大牛市。

这里我们也可以看出,道指大概有一个十六到二十年的波动周期。

前面二十年暴涨,后面二十年横盘。再加上中间的无效时间,合起来差不多就是一个康波周期。

也难怪周金涛会说,人生发财靠康波,可以说周老师诚不欺我啊。

07 巴菲特指标的由来

在 2001 年这篇文章的结尾,巴菲特还告诉我们,过去的二十世纪,已经证明了一件事。

股票市场的非理性,是周期性爆发的。

所以需要通过定量分析,来帮助我们选择在高点离开市场,规避可能的风险。

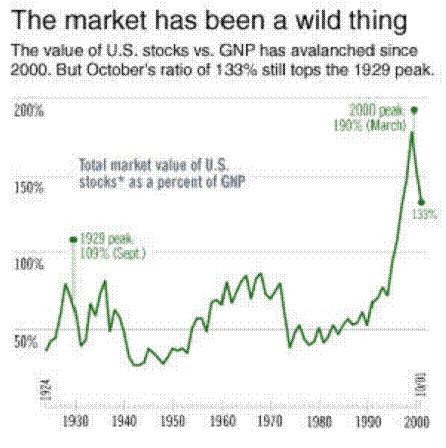

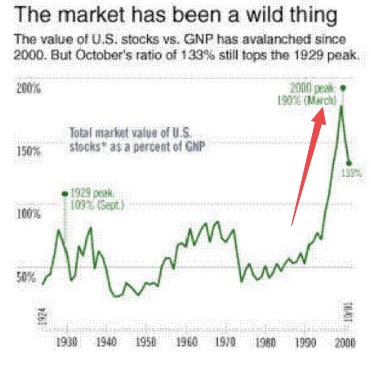

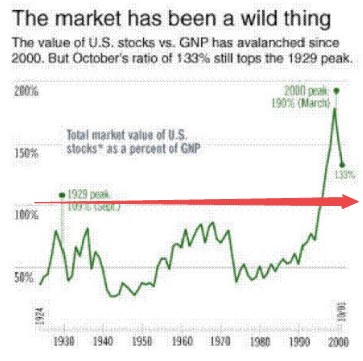

从宏观上讲,老巴认为定量分析也不复杂。文末他展示了一张图,来讲解这个事儿。

这张图显示了从 1924 年开始,美股的市值和美国 GDP 之比。

这就是那个广为流传巴菲特指标的由来。

老巴认为,如果在任何时候,想寻找一个衡量股票市场估值的最佳单一手段。

那可能 “用股市总市值与国内生产总值的比率” 这个指标,是最佳的。

当然巴菲特也承认,单看这个图作为参考,有一定的局限性。因为投资本身需要的,是多重指标的交叉验证。

图中可以看出,1999 年的时候,巴菲特指标已经升高到了前所未有的高度。

这是一个很强的预警信号。

我们前面说过,GDP 增速代表的是美国实体经济创造的增量财富。

如果你想以超越实体经济发展的速度增加财富,意味着这个比率必须不断持续上升。

这意味着证券市场的泡沫化程度在不断上升。

假如每年 GDP 增加 5%,股票总体市值增加 10%,那这条曲线就需要直线上升。

就像上图中,最后走出来的那段直线一样。这基本意味着,泡沫即将走到了末端或者尽头。

在 2001 年写下的这篇文章里,巴菲特老爷子还说了下面这段话。

如果这个比率关系在 70% 到 80%,那么出手购买股票的话,收益会不错。

如果这个比率接近 200%,就像 1999 到 2000 年那段时间的情况,那你就是在玩火。

在 2001 年的时候,你可以看到这个指标最近的位置在 133%,即使这样,还是从 2000 年高点大跌了许多的结果。”

所以当年美国纳斯达克的科技股泡沫有多大,现在大家也应该看出来了。

为啥我们在文章开始的时候,说现在对巴菲特指标,有很多以讹传讹的说法。

比如不少媒体都说,巴菲特指标超过 100% 的时候,美股就被认为存在泡沫。

其实巴菲特本人并没有提到,当这个指标超过 100% 的时候,是不是已经步入泡沫。

而且从图中也可以看出,从 1924 到 1995 年,巴菲特指标都是低于 100% 的。

只是在 1995 年之后,巴菲特指标才第一次超过了 100%。

你总不能说过去这 70 年,美股市场都没有出现泡沫吧。那 1929 年的大萧条,又是咋来的?

其实从巴菲特的表述看,老爷子阐述了一个简单的道理。

就是这个指标在 70%-80% 的时候,是合理买入位置。因为虚拟财富相对实际财富,显著低估了。

后面超出合理位置以后,市场泡沫是情绪驱动的,高点在哪儿谁也不知道。

我们之前在《泡沫三大定律》里面也讲过这个问题,顶部和底部是疯子决定的。

所以巴菲特指标超过 100% 持续不破,是非常正常的,甚至可能一直冲高到 200% 的位置。

在这种位置买进就是在玩火,因为虚拟财富相对实际财富已经显著出现高估,泡沫也随时可能破。

不过在 1995 年到 2000 年这一段科技股泡沫时期,巴菲特也并没有远离股市。

他只是不买科技股,持续买入价值股。价值股持续非理性下跌,导致那几年巴菲特持续跑输市场。

自己公司伯克希尔的股价,也因为大量持有价值股。从 99 年到 2000 年初跌了 40%,还被别人嘲笑了。

不过就在大家纷纷嘲笑巴菲特老古董,思维过时的时候,科技股泡沫也随之破裂了。

2000 年科技股泡沫破灭以后,巴菲特手里的价值股王者归来。

从下图我们也可以看出,价值和成长的相关性是相反的。

直到 2008 年全球金融危机之前,价值股的表现都好过成长股,这是我们在《美股给我们的重要启示》讲过的故事。

尾声:

通过上面的分析我们可以看出,很多媒体或者研究机构所说的

巴菲特指标高于 100%,美股市场就已经步入泡沫,是一种以讹传讹的说法。

如果大家单纯把巴菲特指标达到 100%,作为卖出时机,是非常悲催的。

在这些年低利率和美联储放水的背景下,基本上会错过大部分投资机会。

五年以前的 2015 年 8 月,巴菲特指标是 101%。三年前这个指标是 109%,早就进入它们说的泡沫区间了。

如果你达到 100% 就开始卖出,应该是在五年以前就已经清空了手里所有投资仓位。

然后看着美股市场在后面持续不停的上涨,开始不停的拍大腿。

甚至已经突破了上一次 2000 年科技股互联网泡沫时期,创下的峰值纪录。

在经历了 2020 年疫情期间,更大的放水以后。2021 年巴菲特指标还在持续上升,现在的数字是 230%。

到了这个阶段,按照巴老爷子曾经表达的意思,倒是确确实实已经进入风险区间了。

美债美股的相关性,在目前这个时间点,也已经回到 1999 年中的水平。

相关性这么高意味着,未来一年时间以后,你看到的不是股债双牛,就是股债双杀。

在这个位置我们的观点,也和巴菲特在 99 年曾经表达过的类似。

现在市场已经步入泡沫区,也就是我们前面说的 99 年中那个位置。

后面再过一年左右时间,通胀起来的时候,很可能因为货币紧缩,出现股债双杀的局面。

不过从全球的权益资金流上来看,这个节点大家似乎比以前更乐观,这也符合巴菲特那个情绪指标。

看到那根浅蓝的线了嘛,可以说过去十多年间,涌入权益的资金,没有一次比这次猛的。

全球资金都在疯狂的在进入权益市场,原因也不复杂。以前我们在《泡沫三大定律》里面也说过,巴菲特写的文章也总结过。

越是到了泡沫末端,冲进来的资金就会越多越猛,现在看确实也是这样。

再加上疫情期间美联储世纪大放水,和目前极低的利率水平。导致人们手里的现金保值增值需求,非常旺盛。

这次美股泡沫破灭之后,我们并不认为全球央行们靠货币或者财政刺激,就能把经济救得起来。

后面很可能会像 1929 年一样,全球经济步入萧条。不管怎么刺激,经济都处于不应期硬不起来。

因为这次不光有史无前例的美股泡沫,还有史无前例的贫富分化。底层百姓们

转自微信公众号:炒股拌饭。