股神麾下五只股派息率超 2%,投资者该 “抄作业” 吗?

本文作者:Daniel Foelber 几十年来,沃伦•巴菲特一直通过专注于基本良好的业务来战胜市场。这一战略是长期赢家。然而,伯克希尔哈撒韦公司 (NYSE:BRK.A) (NYSE:BRK.B) 实际上

本文作者:Daniel Foelber

几十年来,沃伦•巴菲特一直通过专注于基本良好的业务来战胜市场。这一战略是长期赢家。

然而,伯克希尔哈撒韦公司 (NYSE:BRK.A) (NYSE:BRK.B) 实际上在过去 10 年里表现逊于标准普尔 500 指数——主要是因为它没有持有很多科技类股,而这些股票在股市上涨中占了很大比重。

如今已经 90 岁高龄的巴菲特知道,他最终将不得不把火炬传递给继任者,因此他一直在尝试他们的一些想法。苹果是最大的赢家,该公司目前占伯克希尔投资组合的 38%。伯克希尔还增加了其他科技股,比如 Snowflake 和 StoneCo,这些股票与巴菲特众所周知的投资方式大相径庭。

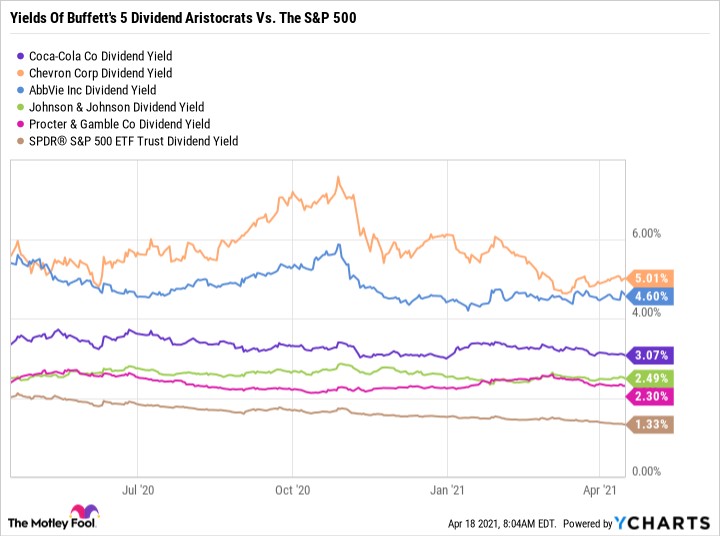

尽管有这些新公司,但伯克希尔持有的绝大多数股票还是派息股票,主要是金融和消费品板块。然而,在伯克希尔持有的 49 只股票中,只有 5 只是派息 “贵族”,也就是标普 500 指数成份股公司中连续至少 25 年提高派息的股票。它们分别是可口可乐 (NYSE:KO)、雪佛龙 (NYSE:CVX)、艾伯维 (NYSE:ABBV)、强生 (NYSE:JNJ) 和宝洁 (NYSE:PG)。

可口可乐,伯克希尔哈撒韦投资组合统计

价值:214.7 亿美元

分配:7.1%

排名:4/49 证券

派息收益率:3.1%

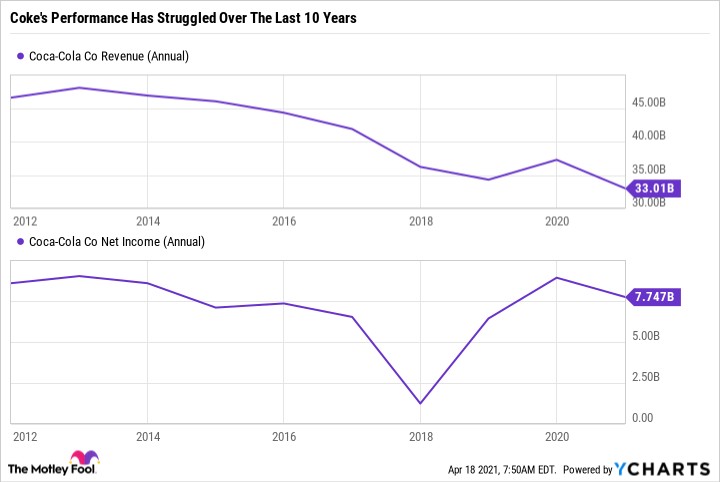

巴菲特似乎永远拥有可口可乐,但这并不一定意味着你应该去购买这家美国最大饮料公司的股票。疫情使可口可乐的收入和利润造成了损失,考虑到许多销售其产品的餐馆、度假村和娱乐场所都已关闭,这是可以理解的。然而,该公司的业绩甚至在疫情之前就呈下降趋势。

消费者的消费行为正从汽水转向更健康的选择,再加上有限的增长渠道,使得可口可乐的发展轨迹不确定。管理层预计 2021 年的非公认会计准则每股收益 (EPS) 将在 2.15 美元左右,这将使其预期市盈率在 25 左右。这对一个成长缓慢的人来说可不便宜。对可口可乐来说,唯一真正有利的是其稳定且不断增长的支出。该公司的非公认会计准则 2021 年自由现金流 (FCF) 为 85 亿美元,这足以支付 71 亿美元的派息义务。可口可乐可能会继续将大部分 FCF 作为派息支付。但考虑到可口可乐的估值和不稳定的表现,除非价格大幅下跌,否则最好还是避开它。

雪佛龙公司,伯克希尔哈撒韦投资组合统计

价值:49.9 亿美元

分配:1.6%

排名:10/49 的证券

派息收益率:5%

能源行业充满了高风险公司和高收益派息股票,这些股票充斥着债务。但它也是寻找价值的最佳板块之一。巴菲特很清楚这个机会。尽管伯克希尔只持有雪佛龙和森科能源这两家能源公司的股票,但它还持有伯克希尔哈撒韦能源公司 91.1% 的股份,后者的资产超过 1,000 亿美元。

巴菲特对雪佛龙公司的评价铺天盖地。在经历了一段高支出和债务增加的扩张时期后,雪佛龙在过去五年中一直在减少支出,改善资产负债表。它的资产负债表可以说是石油巨头中最好的,能够在不投入太多资金的情况下维持目前的油气生产。与埃克森美孚等规模更大的石油巨头相比,这提供了一些优势。随着西德克萨斯中质油 (WTI) 价格突破每桶 60 美元,雪佛龙有望迎来良好复苏,并继续提高派息,目前派息收益率为 5%。

AbbVie,伯克希尔哈撒韦投资组合统计

价值:27.6 亿美元

分配:0.9%

排名:15/49 的证券

派息收益率:4.6%

艾伯维于 2013 年从雅培实验室剥离出来,此后一直提高派息。而且,由于雅培在 2013 年 (今天仍然如此) 是派息最多的公司,艾伯维也因此成为派息最多的公司之一。

巴菲特越来越关注医疗行业的价值和红利。艾伯维 4.8% 的派息收益率和较低的估值正好符合巴菲特的口味。2020 年,经摊薄后每股收益为 105.6 亿美元,调整后市盈率仅为 10 倍。经调整的 2021 年稀释每股收益为 12.42 美元左右。艾伯维真正的危险在于其集中的药物组合。2020 年 43% 的收入来自于用于治疗克罗恩病的领先处方药 Humira。预计在未来几年,Humira 的收入将会下降,因此艾伯维正在开发新药来帮助抵消收入的损失。艾伯维并不是没有风险,但现在看来这是一个合理的价值。

强生,伯克希尔哈撒韦投资组合统计

价值:5310 万美元

分配:0.02%

排名:42/49 的证券

派息收益率:2.5%

上周,由于报告出现严重血栓,强生公司的新冠疫苗被暂停,这使其成为头条新闻。这是该公司疫苗的最新进展,该公司已经落后于辉瑞和 Moderna。然而,强生的成功并不依赖于疫苗。强生是一家庞大的医疗保健巨头,其销售额来自三个核心领域——药品、医疗设备和消费品。与艾伯维是一家纯制药公司不同,这种覆盖范围使其收入来源多样化。强生在整个市场周期中都取得了稳定的业绩。因此,尽管疫苗延期可能会让强生公司头疼,但它有泰诺和其他品牌的产品来支持它。

强生与可口可乐的相似之处在于,它不一定便宜,增长也不快,但它拥有投资者喜欢派息的规模和业绩记录。雪佛龙和艾伯维目前的处境似乎比较好,但强生也不会出什么差错。

宝洁,伯克希尔哈撒韦投资组合统计

价值:4330 万美元

分配:0.01%

排名:43/49 的证券

派息收益率:2.3%

宝洁和可口可乐、强生有什么共同之处?这三家公司都是各自行业中市值最高的美国上市公司。这三家公司都已连续 57 年提高派息。宝洁是典型的不受经济衰退影响的股票。对其产品的需求相对不受市场周期的影响。然而,与可口可乐相比,宝洁可以说是更好的消费品投资对象。与可口可乐不同的是,可口可乐在 2020 年实现了收入和利润的增长,并计划在 2021 财年之前进一步增加有机销售额。宝洁的股价也较低,市盈率为 26 倍,而可口可乐为 30 倍。最后,宝洁公司产生了几乎两倍于支付派息所需的 FCF。鉴于宝洁公司的稳固地位,以及其过去稳定的个位数低至中位数增长记录,它是榜单上最安全的派息巨头,可以说比可口可乐或强生更值得买入。

结语

随着市场处于历史高点,收益率超过 3%(更不用说 2% 了) 的派息股票越来越难买到。标准普尔 500 指数成份股的平均收益率仅为 1.3%,为 10 年来最低水平。

尽管存在增长和估值问题,但伯克希尔哈撒韦所拥有的每位派息贵族应得的收益率都超过 2%。但是,现在的通货膨胀率为 2.6%。希望产生超过通胀的收入的投资者和退休人员可以考虑使用 Chevron 或 AbbVie。