这次警告外资,不同寻常

外资是洪水猛兽吗?

1

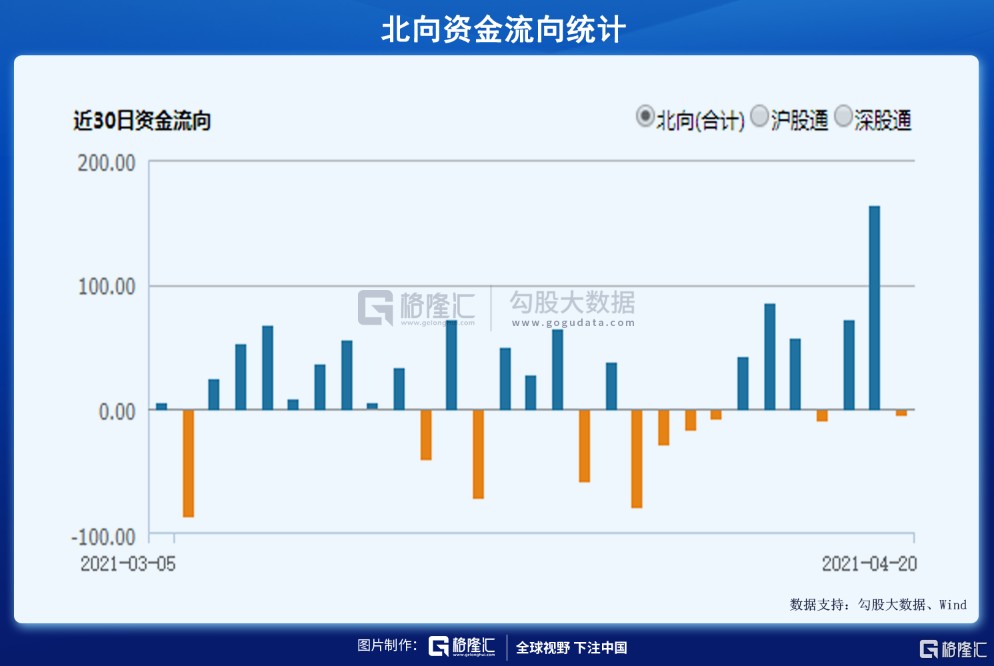

一只穿云箭,千军万马来相见。周一创业板指大涨 4.1%,创下 14 个月单日最大涨幅,上证和深证成指也都涨疯了。除了华为造车概念引爆外,外资大幅流入 163 亿元提供了强劲弹药。

据盘后数据,外资流入比亚迪 9.75 亿,牧原股份 7.16 亿,阳光电源、贵州茅台、立讯精密、赣锋锂业、东方雨虹等细分领域龙头均达到 5 亿元左右相比过去数月较为异常的流入。

短短一周时间,外资大幅流入 A 股超过 400 亿,流速非常快。并且,国内无数机构和散户投资者死盯外资动向,以此来辅助做投资决策。故外资看似量不大,一天几十亿,上百亿,但对于 A 股话语权可不小,乃至可以影响市场场内 “舆论” 走向。

盘后,证监会副主席方星海放出狠话:

第一,外资账户如果造成股市大幅波动,我们可以暂停它交易。

第二,对于外资进入 A 股投资,证监会 “是看得清楚的”。

说白了,监管层对于进来 A 股兴风作浪、不怀好意的外资是不欢迎的,并给予了严厉警告。通俗地讲,就是先把丑话说到前头,不听话就停你交易!

一些海外资本听懂了这席话,北向资金今日开市就呈现流出势头,盘中一度大幅流出 25 亿元,最终流出了 5 亿元。

外资进入中国,其实主要有两大途径。一种是投资实体经济的资本,也就是我们俗称的 FDI,它们带来了先进的技术、管理理念以及更广阔的海外市场,给当地政府带来了就业和税收;另一种就是沪深港通 +QFII 进来的外资,几年时间累计已经至少有 1.3 万亿元了。

前一种是我们大力欢迎、甚至鼓励流入的。后一种方式呢,它们并不会给我们实体经济带来多大的帮助,对于资本市场国际化以及价值引导起了一定作用,但同时也嵌套了不少金融 “木马”,不仅仅是保持资产增值目的那么简单。

一些外资不是来做慈善的,配合着美联储加息降息洪流,收割他国财富的案例在很多中小国家都上演过,亚洲金融风暴、日本及俄罗斯衰落中的所作所为让人忌惮三分。

当然,中国也深受其扰。

2

去年 3 月,全球遭遇新冠疫情危机,欧美股市走出快速暴跌行情。而当时,在中国疫情呈现基本被控制的势头,市场对于新冠的冲击进行了充分的 Price in(2 月 3 日上证暴跌 7.7%,3000 多家公司跌停),后央行放水,叠加经济修复预期,本来市场的趋势是逐步往上走的。但在欧美市场暴跌影响下,A 股上证短短 10 多个交易日从 3074 多点直泻至 2646 点。

而这个影响,除了情绪面外,更多还是在于外资疯狂出逃加剧市场动荡。从去年 2 月 21 日算起至 3 月 23 日,北上资金短短 22 个交易日大幅流出超过 1000 亿元,其中 3 月 9 日、3 月 17 日更是大幅净流出 150 亿元左右。

外资的疯狂抛盘,加剧了 A 股的暴跌。而外资为什么要抛,因为欧美股市暴跌,包括对冲基金在内的大资金(外资其中类型之一)要卸杠杆回补流动性,注定要急走的。

这就是外资给 A 股稳定性带来巨大冲击的一次典型案例。当然,一些外资不怀好意的外资还有意引导 A 股资产泡沫化(想要重演 2015 年),去年 7 月那一波行情就有一些迹象。

去年 3 月底开始,港币和美元一直维持在 7.75 的强势位置(港币硬挂钩,1 美元兑换 7.75-7.8 港元),可以证明海外热钱不断涌入香港。

我们大致可以猜测热钱涌入香港,积蓄了 3 个月资金,在 6 月底意图引爆 A 股,K 线突然垂直上行,之前涨势都是很缓慢的。要知道,这是在央行收水的情况下进行的,10 年期国债收益率从 4 月底的 2.5% 快速攀升至 7 月初的 3.1%,其实快速暴涨并不具备货币层面的逻辑。

然而疯牛般的大涨还是发生了,并且在 7 月 6 日引爆全场。当天,银行、券商全部涨停,极其异常。其中,一定不乏海外热钱在里面递送大量弹药,推波助澜。

当时,2015 年大牛市重现的氛围已经显现,如果监管层不快速降温,4000 点应该是很快的事。但监管层果断出手,一系列的重拳,才把股市给压住——松绑证金公司转融通业务,鼓励做空;IPO 大提速、证监会查场外配置(2015 年大杀器都搬出来了)、社保基金、大基金减持热门公司近 100 亿。

经历过这一波行情的朋友应该都能感知,市场总有一股无形的巨大力量在催促着 A 股快速走牛,而又有一股反作用力,也就是监管层总要出招压压市场,让市场更稳。因为 2015 年惨痛的教训尤在眼前。

后来,A 股全面牛市被压住之后,市场转向狂炒龙头,尤其是白酒、新能源车、光伏、医药等板块,造成局部非常大的泡沫,也就是年前我们看到的极端撕裂的 “牛头熊” 行情。

年前,大蓝筹推动着指数再度上涨。年后 2 月 18 日,央行再度重磅出手,大幅回笼资金,压制市场泡沫的决心很是坚决,市场迎来了一波快速暴跌,跌速比 2020 年 3 月还要快。恰巧的是,从 2 月 18 日开始,美元兑港币汇率离开 7.75 强势端,可以推测海外热钱有撤离现象。

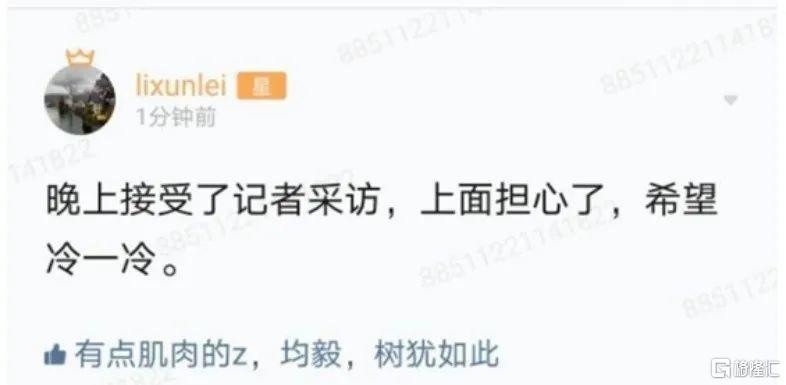

或许正是有了台面下多轮激烈博弈,才有了外资不听话,我给你暂停交易的严厉警告吧!有点阴谋论,当看故事好了。

3

当然,外资兴风作浪最为凶狠的是 2015 年。这里,我们不妨再来简单回顾一下。

2010 年,中国又开始外向度过高的发展模式,接着发生了一轮产能过剩。正当我们增加出口的时候,美国于 2013 年 12 月 31 日停止了 QE,2014 年全球进入货币紧缩状态,2014 年中国经济也由此进入下行周期,官方层面提出供给侧结构性改革,实体经济非常不景气,投资者拿着实体经济的资金去了股市。

而当时又恰逢金融改革,放开外资进入(沪股通 2014 年 11 月 17 日上线),允许场外配资,这一系列金融自由化的措施正好呼应了资金出逃实体,进入股市的这种客观流向,造成了股市的陡涨。

这里面,包括外资热钱、场内大资金带动大量散户疯狂做多,然后做空暴力收割韭菜。2015 年 6 月开始,大量融资盘爆仓,股市快速暴跌,形成大股灾。

为了维稳,国家队估计动用了 3-4 万亿资金大量接受抛盘,最后才让市场见底,但这一轮做空蒸发了 21 万亿财富,众多散户成为受害者。

大资金出逃股市之后,一部分挤兑外汇流出中国,当年一年大幅减少外汇储备 5100 多亿元,人民币也出现了较大幅度的贬值。如果是体量小的国家,早就扛不住如此巨大的挤兑,进而本币汇市出现重大危机。

另外,还有大资金去到了楼市,房地产泡沫随后起来了,2016-2018 年,从深圳开始,全国楼市大幅暴涨。但在后来高层房住不炒的大背景下,大量资金沉淀在了楼市,被锁仓跑不了。

这里面,一部分外资扮演了极不光彩的角色。恰巧的是,2016 年初,本轮股灾见底后,美元兑港币离开 7.75 强势区域,证明热钱规模性流出香港。

4

“两通” 进来 A 股的外资无非 3 种,一种境外散户,比例很小,不会影响我们金融的稳定;还有一种是境外的对冲基金、保险公司,也是持仓当中最大的比例;还有一类就是通过国外的券商自营形式进来的,其实背后也是一些对冲基金。

尤其是对冲基金,一旦欧美市场出事,A 股受此牵连的源头所在,这也是喜欢乱来、大进大出 A 股的外资类型。当然,除了正规渠道,还有一小撮变换着马甲流入 A 股的不老实外资,就更容易兴风作浪了。当然,它们对手盘是监管层,应该翻不起什么大波浪。

不过,1.3 万亿外资沉淀在 A 股,占比 A 股总市值的 5%,价值发现功能还是很强势的,值得散户投资者关注,尤其是 TOP20 的股票。

这一次警告外资,敲打意味明显,给我老实点,否则,别来中国市场豪赚了。但一些想要兴风作浪的外资就此收手,恐怕没那么容易。未来台面下的金融博弈一定还会有,背后还能多多少少看到华尔街资本的影子,但我坚信胜利会属于我们。