【港股打新】背靠腾讯等 “大佬” 赴港 IPO,联易融申购分析

接连几只赴港二次上市的中概股掀起的打新热潮刚刚落下帷幕,港股市场又再度迎来了一个重磅玩家:联易融科技。

接连几只赴港二次上市的中概股掀起的打新热潮刚刚落下帷幕,港股市场又再度迎来了一个重磅玩家:联易融科技。

联易融或将成港股供应链金融科技 SaaS 第一股,而其豪华的 “朋友圈” 可谓十分瞩目。公开信息显示,公司相继获得腾讯、中信资本、正心谷资本、渣打银行等 10 余家财务投资方和战略投资方的投资,其中腾讯是第一大外部股东。

背靠众多明星资本,联易融或许将掀起又一轮打新热潮,不过其自身究竟质地如何呢?我们一起分析一下吧!

联易融科技

l 新股简介

联易融科技 (09959.HK) 是一家中国领先的供应链金融科技解决方案提供商。公司的云原生解决方案可优化供应链交易的支付周期,实现供应链金融全工作流程的数字化。其为核心企业和金融机构客户提供高效可靠的供应链金融科技解决方案,并提升整个供应链金融生态系统中的透明度和连通性。

根据灼识咨询数据,公司于 2020 年在中国供应链金融科技解决方案提供商中排名第一,处理的供应链金融交易金额达人民币 1638 亿元,市场份额为 20.6%。

l 招股信息

招股日期:2021 年 3 月 26 日-2021 年 3 月 31 日

上市日期:2021 年 04 月 09 日

暗盘交易:2021 年 04 月 08 日

联席保荐人:中国国际金融香港证券有限公司、高盛(亚洲)有限责任公司

发行股份:拟发行约 4.53 亿股 B 类股份,香港公开发售占 10%,国际发售占 90%,另有 15% 超额配股权

发售价:16.280 港元-18.280 港元

入场费:按每手 500 股,入场费 9232.11 港元

发行市值:368.64 亿港元-413.93 亿港元

绿鞋:有(最终以配售结果为准)

基石:有,包括 BlackRock 基金、富达国际、Janus Henderson 基金、安大略省教师退休金计划委员会、Sequoia 基金、EDB Investments,合计认购约 3.65 亿美元股份。

l 业绩基本面

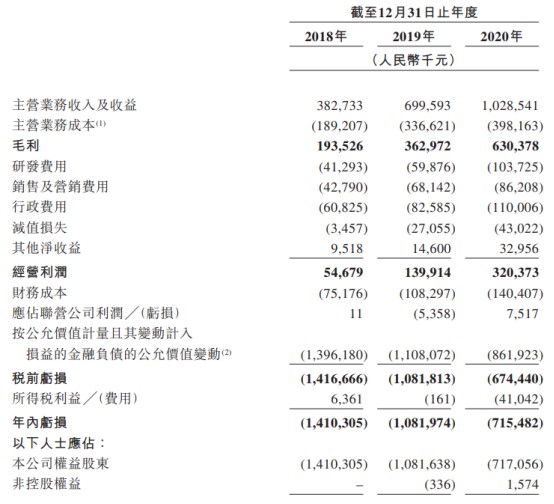

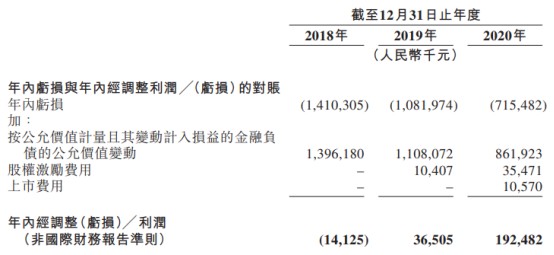

据招股书显示,2018 年、2019 年与 2020 年,公司营收分别为 3.83 亿元、7 亿元、10.29 亿元;毛利分别为 1.94 亿元、3.63 亿元、6.3 亿元;经营利润分别为 0.55 亿元、1.4 亿元、3.2 亿元;同期亏损分别为 14.1 亿元、10.82 亿元、7.15 亿元,2020 年经调整净利润为 1.93 亿元,而 2019 年经调整净利润为 0.365 亿元。

l 保荐人

高盛、中金担任联席保荐人。从近两年的保荐人数据来看,高盛共保荐了 21 只新股,从上市首日的表现来看,16 涨 1 平 4 跌;中金公司共保荐了 36 只新股,上市首日 18 涨 7 平 11 跌。

l 港股研究社综合点评

从业绩方面来看,近年来联易融的业绩保持高速增长,数据显示 2019 年营收同比 2018 年增长 82.79%,2020 年同比 2019 年增加 47.02%。公司整体毛利总体上持续改善,盈利能力也显著提升:2020 年经调整净利较 2019 年增长 427.28%。不过公司也存在过度依赖大客户等问题,数据显示,其五大客户合计分别占同期营收的 69.0%、47.6% 与 37.9%。

行业方面,根据灼识咨询数据,预计中国第三方供应链金融科技解决方案市场到 2024 年将达 5.15 万亿,2019 年至 2024 年的复合年增长率为 49.8%,市场潜力巨大,这也意味着公司有较大发展空间,不过同时行业竞争也尤为激烈,数据显示,行业前五大玩家市占率 67.8%,市场份额较为集中,而联易融虽以 20.5% 市场份额位居第一,但并未与竞争对手拉开很大差距。总体来看,港股研究社给予 “推荐” 评级。

港股研究社为大家奉上打新申购建议:

本文系作者个人观点,不代表本站立场,转载请注明出处!