SK Hynix Goldman Sachs conference call: All customer demands cannot be met, and storage prices continue to rise this year

SK 海力士在高盛电话会上释放强烈信号:存储行业已全面进入卖方市场。受 AI 真实需求驱动及洁净室空间受限影响,今年存储价格将持续上涨。公司透露目前 DRAM 及 NAND 库存仅剩约 4 周,且没有任何客户能完全满足需求。随着 2026 年 HBM 产能售罄,标准型 DRAM 的极度短缺正显著提升供应商议价权,产业链已开启长期合约谈判以锁定未来供应。

在 AI 需求爆发与供应瓶颈的共振下,存储芯片正全面进入 “卖方市场”,海力士明确表示今年所有客户的需求都无法得到完全满足,价格上涨已成定局。

在 2 月 20 日举行的虚拟投资者会议上,SK 海力士向高盛透露了存储市场的最新动态。

全行业缺货:重复下单无用,只会推高价格

海力士对今年的价格走势给出了非常明确的指引:受 AI 客户强劲需求和供应增长有限的推动,存储价格预计将在全年持续上涨。

这背后的核心逻辑在于供给端的刚性约束。海力士指出,全行业受限于洁净室(Clean room)空间的不足,供应增长受到物理限制。对于市场担忧的 “重复下单”(Double-booking)风险,海力士的看法直击要害:

“出现有意义的重复下单的可能性很低。客户非常清楚,短期内存储产能无法显著增加。因此他们意识到,重复下单并不会带来更多的分配量,反而只会进一步推高价格。”

尽管 PC 和移动端客户可能会通过 “降低配置”(Despeccing)来应对,但在受限的供应增长面前,这一因素被完全抵消。AI 客户随着服务取得实质性进展,正在维持巨大的投资规模,这种 “真实需求” 成为了价格上涨最坚实的支撑。

库存降至 “极低水位”,话语权向卖方转移

目前的供需紧张程度已经达到了近年来的高点。海力士在会议中透露了一个关键事实:

“今年没有任何一家客户能够完全满足其存储需求。”

这意味着所有终端市场的需求满足率都处于低位。从库存角度看,服务器客户的库存已达到健康水平,而 PC 和移动客户的库存正呈现下降趋势。

更为关键的是作为供应端的海力士,其自身库存已极其单薄。

“我们在 DRAM 和 NAND 上的库存均处于正常水平,约为 4 周,并预计这一水平在全年将继续下降。”

极低的库存水位意味着供应商的议价能力(Leverage)持续增强。在此背景下,海力士透露,“正在与主要客户讨论多年期的长期合约”。虽然公司态度谨慎,但这标志着市场结构已从现货博弈转向对长期供应稳定性的争夺。

HBM 产能售罄,标准型 DRAM 短缺成新筹码

对于市场最关注的 HBM(高带宽内存),海力士明确表示,2026 年的产能分配已成定局。

“2026 年的 HBM 已全部售罄,满足客户需求的生产计划已经分配完毕。”

海力士坦言,鉴于目前的生产计划,很难在 2026 年对 HBM 和标准型 DRAM 的产线进行有意义的调整。然而,这种僵局反而为未来带来了利好。由于标准型 DRAM 目前的供需极度紧张(Tight S/D),这为海力士在谈判桌上赢得了更多筹码。公司认为,这种紧张局势“可能会为 2027 年的 HBM 业务带来更优惠的条款”。

在制程迁移方面,海力士今年的重心明确:M15X 工厂将主要致力于提升 1b nm 产能以支持 HBM3E 和 HBM4。而更先进的 1c nm 制程,今年将主要用于标准型 DRAM 的大规模迁移,预计年底前 1c nm 将占据标准型 DRAM 一半以上的产能,而 HBM 对 1c nm 的大规模采用(主要用于 HBM4E)将从 2027 年开始。

资本开支:严守纪律,聚焦高回报

尽管面临巨大的需求缺口,海力士在资本开支(Capex)上依然保持清醒。

公司确认今年的资本开支将超过去年,但强调将 “继续坚持资本开支纪律”。投资的优先级非常清晰:核心聚焦于 HBM 和标准型 DRAM。对于 NAND 业务,虽然恢复了部分投资(主要是向 321 层 3D NAND 迁移),但其在总资本开支中的占比将保持稳定(预计维持在低双位数百分比),不会盲目扩张。

海力士高盛电话会全文翻译如下:

SK 海力士 (000660.KS):虚拟会议要点;内存供需紧张导致议价能力增强及 HBM 潜在上行空间

日期: 2026 年 2 月 20 日 | 下午 3:38 (韩国标准时间)

摘要

我们于 2 月 20 日举办了 SK 海力士(以下简称 “海力士”)与投资者的虚拟小组会议。主要结论包括:

- 受实际需求和供应紧张驱动,今年内存价格可能持续上涨。

- 健康的库存水平和不断增强的供应商议价能力,正促使关于长期合同的讨论增加。

- 当前传统 DRAM 的供需紧张可能为 2027 年的 HBM(高带宽内存)业务带来更有利的条款。

- 2026 年 1c nm 制程的产能爬坡主要用于传统 DRAM,而用于 HBM 的主要从 2027 年开始。

- 资本支出(Capex)指引及对 DRAM/HBM 投资的关注重点与高盛预测(GSe)基本一致。

我们重申对海力士的 “买入” 评级。(关于我们对内存行业的更多观点,请参阅我们最新的内存报告。)

主要会议纪要 (Key Takeaways)

1. 受实际需求和供应紧张驱动,内存价格年内可能持续上涨 海力士认为,在 AI 客户强劲需求的推动下,当前的内存价格上涨趋势可能贯穿全年。公司预计,随着 AI 客户在 AI 服务方面取得实质性进展,他们将继续保持相当大的投资规模。 尽管公司承认 PC 和移动端客户潜在的 “规格降低(despeccing)” 可能会对内存需求造成压力,但由于供应增长有限,公司仍预计价格将保持上涨轨迹。 公司提到,全行业无尘室空间有限是导致供应紧张和内存价格环境有利的原因之一。公司认为内存订单出现实质性 “重复下单(double-booking)” 的可能性较低,因为客户意识到短期内内存产能无法显著增加,因此他们认识到重复下单不会带来更多配额,反而会进一步推高价格。

2. 健康的库存水平和增强的供应商议价能力促使长期合同讨论增加 海力士强调,今年没有客户能够完全满足其内存需求,因此所有终端市场的需求满足率仍处于较低水平。结果是,海力士认为服务器客户的库存水平正达到健康状态,而 PC/移动端客户的库存水平呈下降趋势。 考虑到供应商方面的库存也很精简(我们认为海力士持有的 DRAM 和 NAND 正常库存水平约为 4 周,并预计该水平将在全年下降),我们认为供应商的议价能力(leverage)将继续增强。 在此背景下,公司正在与主要客户讨论多年期合同。虽然讨论已取得一定进展,但海力士总体持谨慎态度,试图最大化未来的需求稳定性。

3. 当前传统 DRAM 供需紧张可能为 2027 年的 HBM 业务带来更有利的条款 虽然认识到需求的潜在上行空间,但海力士提到,鉴于今年的 HBM 已售罄且满足客户需求的生产已分配完毕,要在 2026 年对 HBM 和传统 DRAM 之间的生产计划进行实质性更改将很困难。 虽然公司可能会坚持 2026 年的原定产能分配计划,但我们认为,对于 2027 年,公司的 HBM 业务可能有更大的上行空间,因为我们认为它将能够反映当前传统 DRAM 显著的供需紧张状况。

4. 2026 年 1c nm 产能爬坡主要针对传统 DRAM,HBM 主要从 2027 年开始 海力士今年将专注于在 M15X 工厂提升 1b nm DRAM 产能,主要用于支持 HBM3E 和 HBM4 的供应。鉴于公司计划从 HBM4E 开始使用 1c nm 工艺,该节点用于 HBM 的大规模产能爬坡可能会在 2027 年完成。 同时,由于公司预计全年对 DDR5 和 LPDDR5(包括 SOCAMM)的需求强劲,其可能会进行大规模的技术迁移(而不是增加新的晶圆产能),以增加其传统 DRAM 的 1c nm 位元供应,并预计到今年年底,超过一半的传统 DRAM 将采用 1c nm 节点。

5. 资本支出指引及对 DRAM/HBM 投资的关注与高盛预测基本一致 虽然海力士提到今年的资本支出计划仍在讨论中,但其继续预计支出将比去年有所增加,同时计划继续坚持资本支出纪律。公司预计今年的资本支出中,晶圆厂设备(WFE)的组合与去年相比不会有太大差异。 虽然公司已恢复了部分 NAND 投资,主要是为了迁移到 321 层 3D NAND,但仍预计 NAND 资本支出的比例将保持稳定,因为资本支出的重点仍将放在 HBM 和传统 DRAM 上。 我们认为公司对资本支出的看法与我们的观点基本一致,因为我们预计公司今年的总资本支出将同比增长 36%,达到 38 万亿韩元,并预计 NAND 的占比今年将保持在低双位数百分比,与去年相似。

目标价、风险与方法论

估值方法: 我们基于 2026/27 年预估平均市净率(P/B)的 12 个月目标价为 1,200,000 韩元。 我们使用 30% 作为 AI 溢价,这是海力士过去一年相对于三星电子(SEC)交易的平均溢价,因为前者在 HBM 收入方面增长显著,而后者在同期增长有限。我们将此应用于最强劲的价格上涨周期之一(2009-2010 年)期间的峰值倍数 2.16 倍,得出目标倍数为 2.8 倍,据此推导出我们的目标价。

主要风险:

- 内存供需严重恶化及技术迁移延迟。

- 智能手机/PC/服务器需求疲软,这将影响整体传统内存需求。

- 三星在 HBM 业务上取得积极进展,从而影响海力士的 HBM 收入和利润。

- AI 相关资本支出降低,这将影响整体 HBM 需求,进而影响公司的 HBM 收入/利润。

图表数据摘要

- 图表 1: 我们预计 2026 年 DRAM 行业供需缺口将扩大至 4.9%(供不应求)。

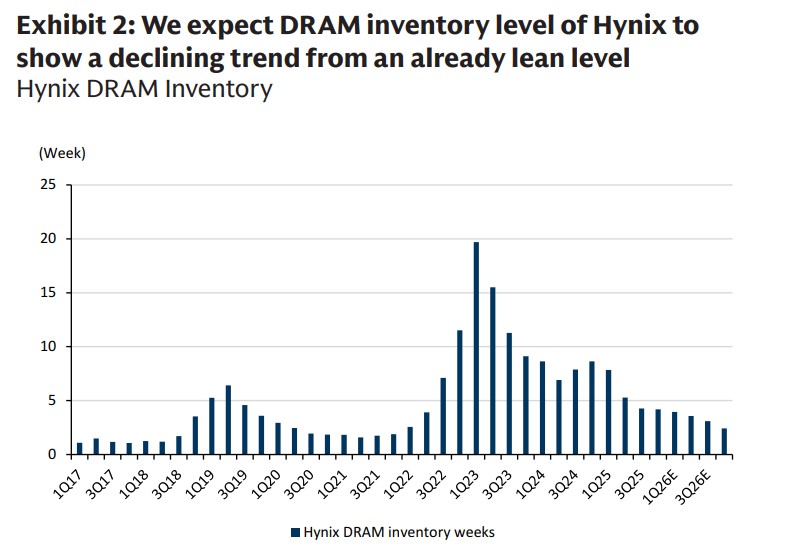

- 图表 2: 我们预计海力士的 DRAM 库存水平将从已然精简的水平(约 3-4 周)进一步呈下降趋势。

- 图表 3: 我们目前预计 2026 年 NAND 行业供需缺口为 4.2%(供不应求)。

- 图表 4: 我们预计海力士的 NAND 库存水平将从已然精简的水平进一步呈下降趋势。

财务摘要 (SK Hynix Inc.)

股票代码: 000660.KS 评级: 买入 (Buy) 12 个月目标价: 1,200,000 韩元 当前价格: 894,000 韩元 (截至 2026 年 2 月 19 日收盘) 上涨空间: 34.2% 市值: 631.2 万亿韩元 / 4366 亿美元

主要财务预测 (高盛预测):

项目 2024 年 (实际) 2025 年 (实际) 2026 年 (预测) 2027 年 (预测) 收入 (十亿韩元) 66,193.0 97,146.7 240,601.9 244,390.2 EBITDA (十亿韩元) 36,048.9 61,136.5 185,220.6 172,987.6 每股收益 EPS (韩元) 28,719 62,161 184,085 169,477 市盈率 P/E (倍) 6.2 5.0 4.9 5.3 市净率 P/B (倍) 1.7 1.8 2.7 1.8 股息率 (%) 1.2 1.0 1.0 2.0 投资资本现金回报率 CROCI (%) 21.5 27.7 50.4 39.9