This week, the wolf of "AI disrupts everything" has finally arrived

市場對 AI 顛覆風險的認知加速上升,摩根士丹利最新研報指出,MSCI 歐洲指數中面臨 AI 顛覆風險的權重已從 4% 升至 24%。隨着 AI 模型能力的突破,投資者需重新審視資產配置,關注公用事業、半導體等防禦性行業。報告強調,未來的價值將回歸無法被 AI 複製的資產,如物理資產和人類體驗。

市場終於意識到,AI 顛覆不再是遙遠的威脅。

2 月 14 日,據追風交易台消息,摩根士丹利在最新研報中稱,隨着 AI 模型以非線性、加速度推進,市場對顛覆風險的定價也開始呈現多米諾骨牌效應:

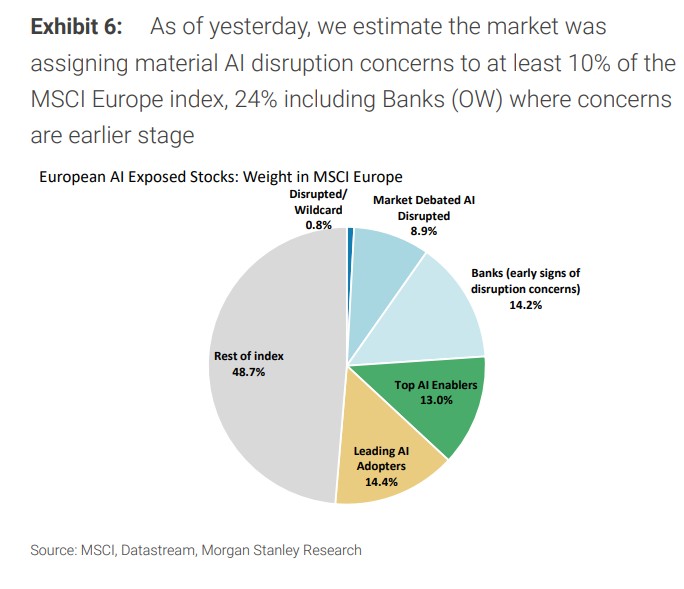

僅僅一個月前,市場認為約 4% 的 MSCI 歐洲指數權重面臨 AI 顛覆風險;一週前這一比例升至 7%;而 2 月 13 日,這個數字已躍升至 24%(包含銀行板塊)。

研報指出,大摩認為,隨着前沿 AI 模型能力突破臨界點——GPT-5.2 在 71% 的專業任務上已達到或超越人類專家水平——投資者必須重新審視資產配置邏輯。

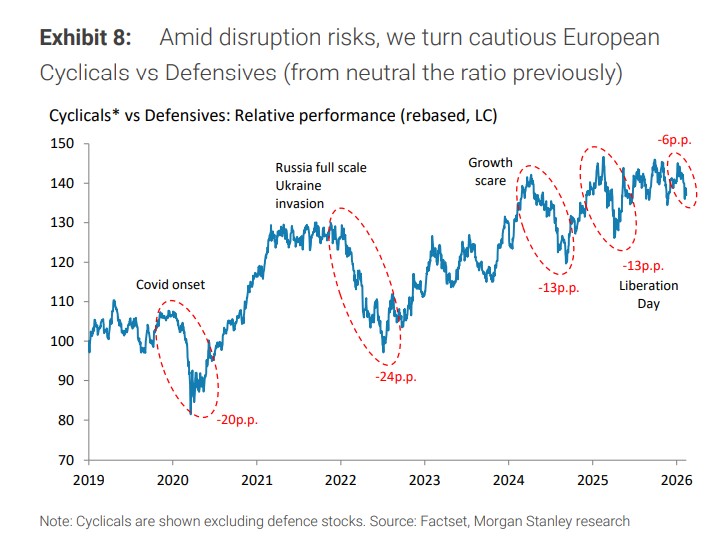

摩根士丹利已將立場從中性轉向謹慎看待週期股相對防禦股,並指出歐洲信貸市場提供了便宜的下行對沖機會,重點關注公用事業、半導體、國防和煙草等被視為最具韌性的避風港。

該行強調,需要重新審視哪些資產無法被 AI"複製"——這些將成為新時代的價值錨點。在一個智力和勞動力可以被無限複製的時代,真正的價值將回歸那些無法複製的東西——物理資產、監管壁壘、網絡效應、人類體驗、專有數據。

AI 能力的驚人躍升:71% 的專業任務已被攻克

人類不擅長理解非線性變化,而 AI 模型的進步正是典型的非線性加速。

大摩表示,數據顯示驚人的進展速度:2025 年 7 月推出的 Grok 4 在 GDPVal 測試中得分 24%,意味着該模型在 24% 的真實專業任務上能達到人類專家水平;而僅僅五個月後,2025 年 12 月 12 日發佈的 GPT-5.2 得分已飆升至 71%。

GDPVal 是什麼?這是衡量 AI 模型在真實世界知識工作中表現的指標,涵蓋各行各業經驗豐富專業人士的實際任務。OpenAI 的研究發現,前沿模型完成這些任務的速度比行業專家快約 100 倍,成本低約 100 倍。

研報強調,更令人震撼的是即將到來的突破。如果大語言模型(LLM)訓練的規模定律在 2026 年繼續有效——摩根士丹利認為這很可能——預計 2026 年上半年將推出多個美國前沿 LLM,其能力將遠超當前模型。原因很簡單:美國五大 LLM 開發商目前訓練下一代模型所用的計算能力,是當前模型的約 10 倍。

顛覆風險的多米諾效應:從軟件到銀行

市場認知的變化速度同樣驚人。

摩根士丹利的追蹤顯示,市場最初只是開始質疑軟件行業未來幾年的收入增長可能急劇放緩,但很快這種擔憂就像多米諾骨牌一樣擴散到更廣泛的經濟顛覆風險——競爭格局變化、就業影響、通縮壓力等。

這讓人想起 2020 年初新冠疫情的市場心理演變:1 月份還只是需求和供應鏈風險,2 月份擴大到旅遊休閒、工業、銀行等行業,到 3 月份就演變成全面市場拋售,最終觸發重大政策行動。

目前,摩根士丹利估計約 10% 的 MSCI 歐洲指數權重(不含銀行)被市場認為面臨實質性 AI 顛覆擔憂,如果包含銀行則達到 24%。銀行板塊的擔憂相對較新,主要集中在更廣泛的經濟通縮和就業問題,以及(程度較輕的)與 AI 相關的存款競爭擔憂。

值得注意的是,這些"市場辯論中的顛覆股"已經從 2025 年初的峯值市盈率 24 倍,下跌到今天的 16.4 倍。但摩根士丹利警告,參照那些"無爭議顛覆股"的估值走勢(從 24.7 倍跌至 11.1 倍),估值可能還有進一步下行空間。

誰能在 AI 時代倖存?

面對這場顛覆風暴,摩根士丹利提供了一套評估框架,結合五個維度來判斷板塊和個股的抗風險能力:

AI 暴露程度:是被顛覆方、"市場辯論中的顛覆對象"、賦能者還是受保護方

業務性質:提供服務、實物資產、商品還是算力

週期性:週期股、防禦股還是其他

投資者持倉:當前倉位水平

個股動量:基本面疊加因素

基於這一框架,摩根士丹利認為最具韌性的板塊依次為:公用事業、半導體、國防、煙草和個人與家庭護理用品。

大摩稱,歐洲公用事業公司幾乎包攬了最抗顛覆榜單的前 20 名。這些公司的共同特點是:提供 AI 無法複製的實物基礎設施,屬於防禦性行業,且在當前環境下相對低配。

相反,軟件、商業服務、媒體娛樂、旅遊休閒等服務密集型板塊,以及運輸、多元化金融、銀行等板塊,被認為面臨最高的顛覆風險擴散壓力。

無法被 AI 複製的八大資產類別

與此同時,摩根士丹利強調,一旦 AI 達到變革性水平,那些無法被 AI"複製"的資產類別價值將會上升。這是理解未來資產配置的關鍵框架:

A、物理稀缺性:房地產、能源和電力資產、交通基礎設施、數據中心、礦產金屬、水資源、有限司法管轄區的賭場牌照、主題公園土地、郵輪港口和碼頭權、頻譜許可、光纖電纜網絡等。

B、具有定價權的 AI 採用者:能夠證明定價權的門檻正在提高。

C、獨特的奢侈品、房產和服務。

D、網絡效應:大型科技平台、在線市場、擁有患者關係的醫療保健業務。

E、真實獨特的人類體驗:擁有強大品牌的媒體業務、體育資產/球隊、音樂和其他重視人類元素的表演。

F、監管稀缺性:擁有各種許可證、審批和受保護特許權的業務。

G、專有數據和品牌:擁有專有數據集和 IP 庫的 AI 採用者。

H、一系列半導體資產:如領先製程、ASML 的 EUV 光刻、台積電的製造專長、芯片稀土加工。

信貸市場:便宜的下行保護

儘管 AI 顛覆擔憂已開始影響部分信貸市場,尤其是槓桿貸款領域,但歐洲投資級利差仍徘徊在全球金融危機後的低位附近。即使股市隱含波動率一直在上升,信貸波動率也異常低迷。

但如果 AI 顛覆擔憂擴散到更多板塊(加上預期中的發行加速),可能開始挑戰信貸市場的韌性。

摩根士丹利認為,信貸期權市場為投資者提供了很好的切入點,可以為利差擴大做準備。考慮到歐洲相對較低的科技暴露、整體收益率仍處高位、政策支持以及經濟增長韌性,這些對沖工具的性價比尤其突出。

算力需求缺口:一場看不見的供應危機

在 AI 顛覆的另一面,是對算力基礎設施的瘋狂需求。多個數據點顯示,算力需求的增長速度遠超當前供應預測:

- 谷歌高管最近表示,公司可能需要每 6 個月將算力翻倍,"4-5 年內達到 1000 倍"。作為對比,摩根士丹利預測 2025-2028 年英偉達算力銷售的年複合增長率約為 210%;推算 5 年期,累積算力約為 300 倍——遠低於谷歌所需的 1000 倍以上。

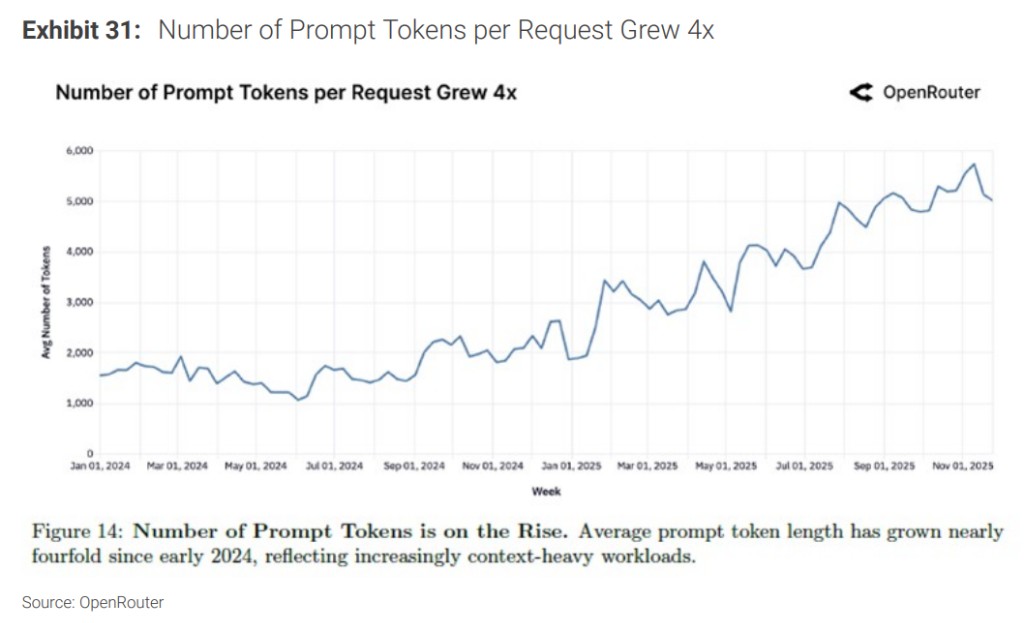

- OpenRouter 數據顯示,從 2024 年 11 月底到 2025 年 11 月底,每週平均 token 需求增長超過 2200%。Token 使用是算力需求的直接代理指標。

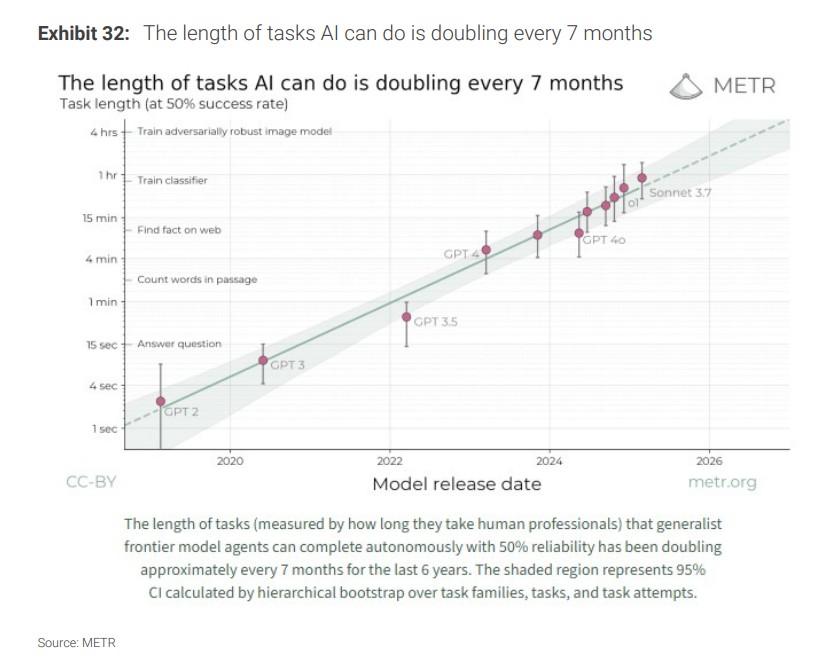

- 更關鍵的是,單個 LLM 查詢的計算強度正在快速上升。研究機構 METR 指出,AI 每次客户查詢所執行的"工作"平均時長每 7 個月翻一番。

據研報,即使客户數量不變,這種增長也意味着算力需求的增速將顯著高於英偉達約 120% 的年複合增長率預測。

大摩稱,這種供需失衡已經在市場上顯現:

CoreWeave 能夠以原價格 95% 的水平續租老一代英偉達 GPU(Hopper),遠高於芯片隨時間經濟折舊所暗示的價格;

谷歌為 Anthropic 和 FluidStack 擔保的"供電外殼"租賃交易,給比特幣礦商 Hut8 帶來約 18.5% 的無槓桿資本回報率,相當於電力接入溢價約 300%。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩內容來自追風交易台。

更詳細的解讀,包括實時解讀、一線研究等內容,請加入【追風交易台▪年度會員】

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。