Goldman Sachs trader: The big logic hasn't changed, don't "overinterpret" the sharp decline in the past two days, especially considering the big rise in January

高盛交易部门负责人 Mark Wilson 表示,本轮调整的直接诱因是投资者持仓过度拥挤。他强调,美元走势延续、AI 投资热情不减、美国经济增长势头强劲以及地缘政治重塑等关键变量均未改变。此次快速回调更多是技术性调整,而非基本面逻辑的转变。

高盛交易部门负责人 Mark Wilson 表示,尽管市场近期出现剧烈波动,但投资者不应过度解读这场"持仓清洗",因为年初至今推动市场的核心驱动因素并未发生实质性改变。

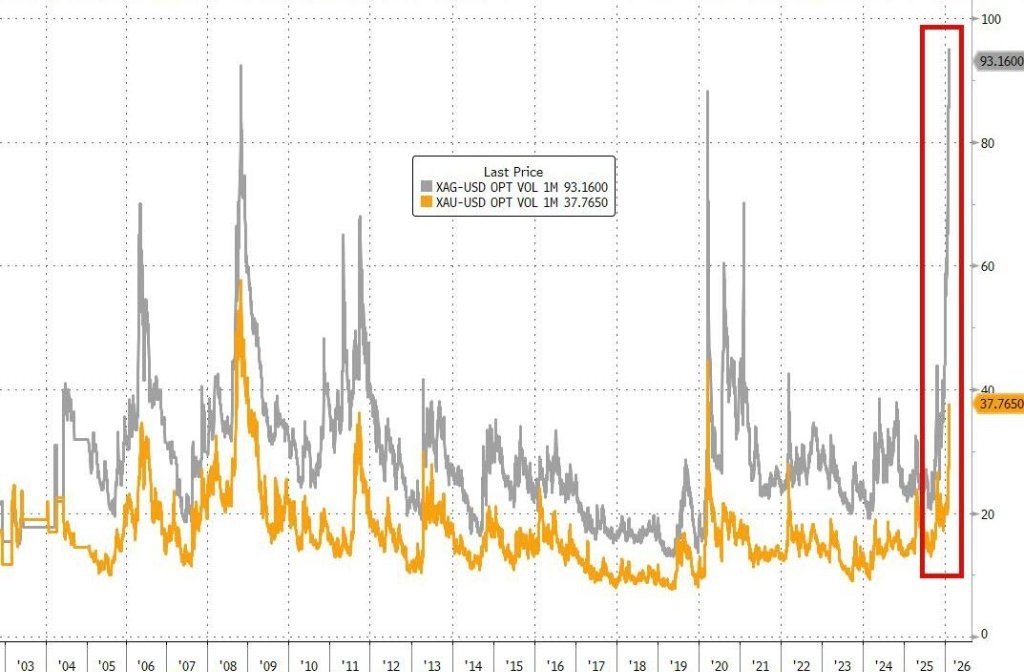

市场本周创下多项极端纪录。微软遭遇史上第二大单日市值损失,SAP 暴跌 16%,白银单日重挫 30%。白银 ETF SLV 的名义交易量超过 320 亿美元,黄金 ETF GLD 连续两个交易日成交额超过 300 亿美元。白银波动率飙升至仅在全球金融危机和新冠疫情封锁期间出现过的极端水平。

Wilson 在周度报告中指出,评估此次调整的严重程度时,应将其与 1 月以来的涨幅相提并论。他强调,美元走势延续、AI 投资热情不减、美国经济增长势头强劲以及地缘政治重塑等关键变量均未改变。年初至今的市场表现依然反映这些核心趋势——稀土涨 35%,核能股涨 21%,欧洲防务涨 20%。

这场调整的直接诱因是投资者持仓过度拥挤。总敞口已处于 99 百分位数的极端水平,系统化量化策略的表现显示拥挤度成为突出问题。Wilson 认为,此次快速回调更多是技术性调整,而非基本面逻辑的转变。

大型股票剧烈波动创纪录

市场本周的波动幅度令人瞠目。微软单日下跌 10%,遭遇史上第二大市值损失,但同时创下有史以来最高的名义成交额。SAP 暴跌 16%,同样伴随创纪录的交易量。涨幅方面同样惊人,Meta 上涨 10%,Verizon 飙升 11%。

贵金属市场的波动更为极端。白银单日暴跌 30%,SLV ETF 交易量超过 320 亿美元。GLD 黄金 ETF 连续两个交易日成交额均超过 300 亿美元。Wilson 在本周早些时候的电话会议上开玩笑称,他将金属交易主管介绍为"模因股票交易主管",但实际上即使是模因股票也从未出现过如此巨大的交易量。

白银波动率飙升至仅在全球金融危机最黑暗时期和新冠疫情封锁期间才见过的水平。这种极端波动反映了杠杆、散户狂热和动量追逐的碰撞。

年初核心驱动因素未变

Wilson 强调,从大局来看,年初至今推动市场的最大变量和驱动因素并未真正改变。美元走势持续延伸,随着美元价格挑战千禧年以来的区间以及新任美联储主席开始阐述其政策路径,后续演变将令人着迷。

对 AI 的关注度依然高涨,不断扩大的资本支出意图印证了这一点。Meta 今年的资本支出现已达到 1800 亿美元,这预示着未来将产生颠覆性影响。所有迹象都表明美国经济增长动能持续强劲。不断变化的地缘政治秩序正在推动对"主权"的全新优先排序,涵盖国防、供应链和工业产能等领域。

年初至今的市场记分牌反映了这些关键趋势——稀土上涨 35%,核能股上涨 21%,欧洲防务上涨 20%,铜矿股上涨 18%,美国防务上涨 17%,高贝塔 12 个月赢家上涨 17%。没有哪个交易比白银和黄金更好地捕捉了货币贬值、再通胀和地缘政治情绪。

持仓过度拥挤触发调整

Wilson 指出,投资者持仓的极端程度不容忽视。总敞口数据显示,在经历了一段令人印象深刻的强劲广泛回报期后,投资者持仓已大幅扩张。净敞口和多空比率相对不那么令人担忧,但从系统化量化策略年初至今的表现来看,拥挤度确实成为问题。

半导体和半导体设备目前占对冲基金净风险敞口的 12%。两年前这一比例仅为 1%,而软件板块则从 2022 年的 18% 降至目前的仅 3%。超大规模云服务商的支出再次上调,持仓处于创纪录极端水平,半导体仍是主要焦点。

Wilson 表示,尽管 1 月份增加了许多新的宏观讨论维度——包括美国流动性问题、日元利率大幅波动、美联储"利率检查"、大宗商品价格上涨引发的通胀担忧以及中东不确定性因素再次升高——但所有这些因素都不应掩盖投资者持仓已经过度扩张的事实。因此,此次调整的严重程度应与月初以来涨幅的幅度相对照来评估。

坚持年度六大核心观点

进入新年一个月,尽管出现大量新信息,Wilson 表示他仍坚持 12 月中旬为全年制定的 6 个核心观点。

首先,AI 故事在市场中已经结束了"开始的终结"阶段。大部分 AI 价值创造归于大型语言模型的观点,以及所有与 AI 相关事物的全面牛市可能已经结束。对受益者的甄别即将变得更加严格。

其次,即将上任的美联储主席任命可能被证明是市场的关键事件,应继续对冲法币贬值和美元走弱的前景。

第三,铜突破至历史新高有充分理由,硬资产在投资组合中占有非常有价值的位置,尤其是那些与基础设施需求趋势相关的资产。

第四,鉴于市场的现有格局,多元化现在是让你充分投资于股票市场值得付出的代价,无论是地理还是因子层面,2025 年已经证明了这一点。

第五,欧洲大盘股不等同于欧洲宏观经济,目前欧洲股票定价的前景已经相当黯淡。

第六,需要持续关注的问题是:"是否具备股市泡沫的条件?"

此外,Wilson 提出了三个新兴主题。英国房地产股票交易价格较资产净值折价超过 30%,新写字楼和零售供应几乎不存在,租金已相应拐点上升。其次,欧洲股市在美元走弱时难以在整体层面取得太大进展,因为对每股收益的拖累很大。第三,半导体和半导体设备现在占对冲基金净风险的 12%,而软件已从 2022 年的 18% 降至今天的仅 3%,在某个时刻精选这些趋势的一致性将创造真正的机会。