Turning point: In 2025, A-shares will outperform U.S. stocks!

2025 年全球股市收官,A 股在年度回报率上实现对美股的历史性超越。以沪深 300、创业板指为代表的 A 股主要宽基指数涨幅普遍高于对标的美股指数。市场驱动逻辑呈现结构性差异:美股高度集中于 AI 算力巨头,呈现 “头部依赖” 特征;而 A 股则展现出多元化格局,半导体、新材料及高端制造等板块多点开花。

2025 年全球股市交易正式收官,全年来看,A 股在整体回报率上显著超越了美股。

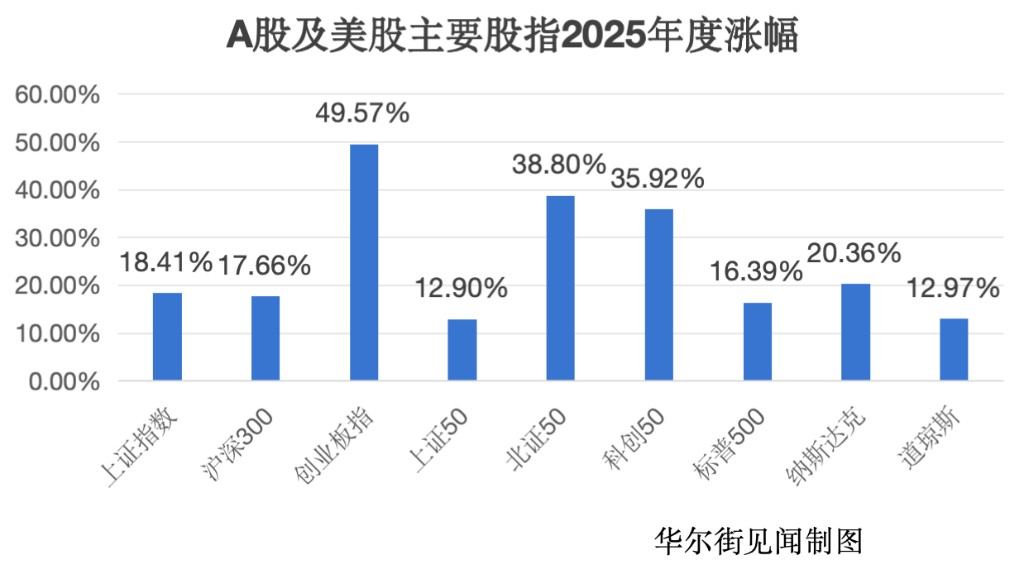

全年 A 股各大主要指数全线飘红,沪深 300 指数全年上涨 17.66%,创业板指上涨 49.57%,上证 50 指数上涨 12.9%;与此同时,北证 50 指数上涨 38.8%,科创 50 指数上涨 35.92%。沪指 10 月 28 日一举突破 4000 点大关,创下近十年新高。

美股方面,在经历 4 月份的震荡后,标普 500 指数录得 16.39% 的全年涨幅,纳指险守 20.36% 的年度涨幅,道指全年上涨 12.97%。

指数层面的对比显示,A 股市场的主要宽基指数在 2025 年取得了优于美股对标指数的涨幅。其中,代表中国大盘蓝筹的沪深 300 指数表现略高于美股标杆标普 500 指数;而侧重科技创新与成长性的创业板指、科创 50 及北证 50 指数,其涨幅显著超越了同样以科技股为主的纳斯达克指数。

科技叙事分化:多引擎驱动 A 股,美股高度依赖科技巨头

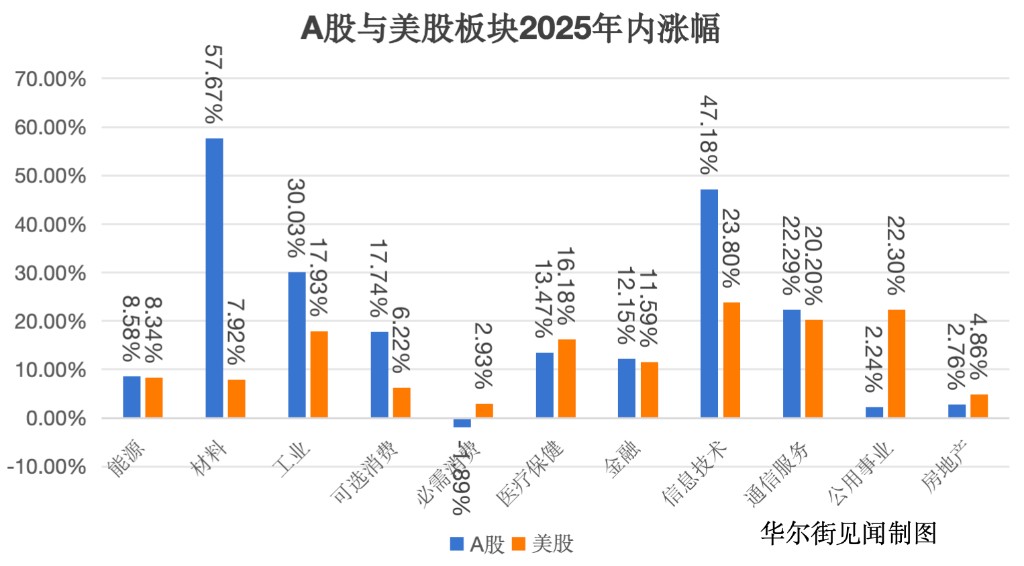

在行业结构层面,两大资本市场虽共享 “科技” 这一宏大叙事,但其实现路径与市场生态已呈现深刻分野。

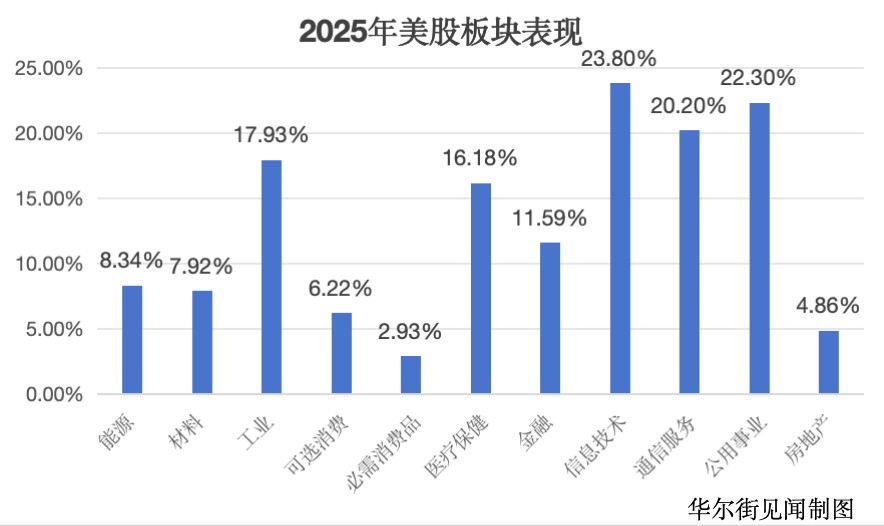

美股市场展现出鲜明的巨头驱动格局,全年行情高度聚焦于 “AI 资本开支 - 算力产业链” 单一主线,以美股科技七巨头为核心的信息技术与通信服务板块成为市场上涨的绝对引擎,呈现出典型的头部依赖型增长特征。

值得注意的是,这种高度集中的市场结构正积累显著风险。当前,以 “七巨头” 为代表的头部企业市值已占据标普 500 指数总市值近 40% 的历史高位。数据显示,2025 年剔除七大科技巨头的万得美股 500 指数涨幅为 14.78%,明显落后于包含巨头的标普 500 指数 16.39% 的整体表现。

这一差距清晰揭示了美股上涨动能的局限性——市场广度收窄,头部企业与其余成分股表现分化加剧,指数的强势更多依赖少数巨头的持续拉动,而非整体经济的广泛复苏。

反观 A 股市场,则展现出更为均衡与多极化的增长格局。从 2025 年行业表现数据可见,市场呈现多点开花的特征:材料(+57.67%)、信息技术(+47.18%)、工业(+30.03%)等行业涨幅领先,共同构成了以 “先进制造产业链” 与 “关键资源供应链” 为核心的双轮驱动结构。

这一结构性特征表明,A 股行情并非由单一逻辑主导。一方面,在国产化与全球 AI 硬件需求的双重推动下,通信、电子、计算机等科技硬件板块持续走强;另一方面,以有色金属为代表的战略资源板块表现尤为突出,这反映了在全球产业链重构与能源转型背景下,资本市场对供应链安全与关键材料自主可控的战略性重估。

“制造升级” 与 “资源保障” 的共振,实质上体现了资本市场对中国在全球产业链中双重角色定位的认可:既是高端制造能力不断提升的 “世界工厂”,也是保障关键原材料供应稳定的 “资源枢纽”。这种多引擎驱动的产业格局,赋予了 A 股市场更为扎实的基本面支撑和更具韧性的增长结构,与美股高度集中的科技驱动模式形成了鲜明对比。

A 股跑出两支十倍股

据华尔街见闻,截至 12 月 31 日收盘,2025 年十大 A 股牛股分别为上纬新材、天普股份、ST 宇顺、ST 亚振、胜宏科技、飞沃科技、菲林格尔、鼎泰高科、恒勃股份、顺灏股份。

年内十大牛股涨幅均超过 5 倍,并涌现出两只十倍股。其中,上纬新材以 1689.13% 的涨幅位居榜首。

7 月起,智元机器人相关方智元恒岳通过 “协议转让 + 要约收购” 的组合方式逐步收购上纬新材股权,成为公司控股股东,实控人变更为智元机器人董事长邓泰华,这一控制权变更成为股价上涨的核心引爆点。

再加上公司的碳纤维复合材料能用到国产大飞机上,基本面也提供了坚实的支撑。

主营汽车零部件的天普股份,2025 年股价实现 16 倍暴涨,从 10 元涨到 218 元的高位,核心是 AI 芯片借壳预期与 TPU 题材的双重发酵,引发资本合力追捧。

值得注意的是,2025 年末,国产 GPU 企业亦跑出了资本化加速度。被业界称为 “GPU 四小龙” 的摩尔线程(688795.SH)、沐曦股份(688802.SH)、壁仞科技、燧原科技纷纷走向资本市场。

美股科技贯穿全年主线 10 大牛股存储占 3

美股三大指数均连续三年创新高,纳指连续三年涨超 20%。

2025 年,美股市场呈现鲜明的结构性分化,由人工智能资本开支驱动的信息技术和通信服务板块领跑市场,两者共同构成了贯穿全年的科技主线。值得注意的是,公用事业板块异军突起,反映出市场在利率预期与经济不确定性交织环境下,对稳定现金流资产的重估,以及对绿色能源转型基础设施投资的长期押注。

相比之下,周期性与消费板块整体承压。能源与材料板块涨幅温和,可选消费与必需消费板块明显落后,反映出在高利率环境下,消费者支出意愿和能力受到抑制。房地产板块继续受到高融资成本的压制,在所有板块中表现最为疲弱。

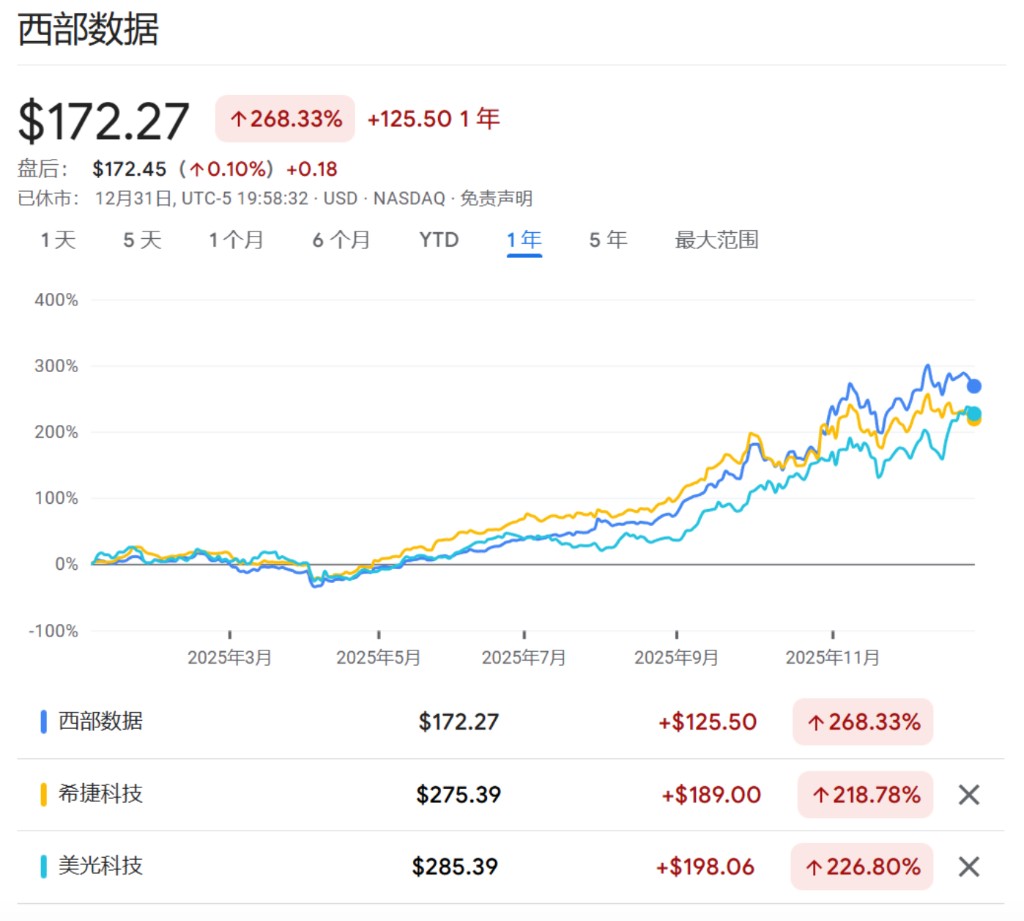

据华尔街见闻,数据存储公司在 2025 年成为标普 500 指数最大赢家,前十大涨幅股票中有三只来自该行业——西部数据、美光科技和希捷科技分别以 268%、227% 和 219% 的涨幅位列指数前三名。

这一表现标志着 AI 投资主题的显著扩散。超大规模云服务商承诺在未来 12 个月投入超过 4400 亿美元建设 AI 基础设施,数据存储和内存芯片公司成为这轮支出狂潮的直接受益者。微软、亚马逊、谷歌和 Meta 等科技巨头的巨额资本开支,为存储设备制造商创造了前所未有的需求。

此外,刚刚在年底被纳入标普 500 的闪迪全年涨幅高达 559%。虽然因入指时间较晚未被正式计入年度 “最佳股票”,但其从西部数据分拆后受到资本市场追捧,也再次印证了 “存储即 AI 刚需” 的逻辑。

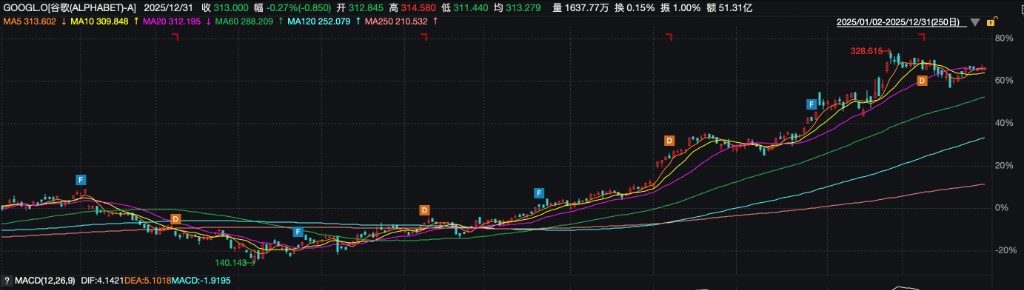

谷歌、英伟达领跑 Mag7

2025 年,“科技七巨头” 走势出现显著分化。除谷歌(累涨约 66%)与英伟达(累涨约 39%)以显著优势跑赢大盘外,微软、Meta、特斯拉等其他五家巨头涨幅均在 11% 至 15% 之间,均未能超越标普 500 指数年度涨幅。

当前市场对美股科技巨头的定价逻辑发生关键转折:从为 AI“概念潜力” 定价,全面转向为 “利润兑现能力” 定价。这一转变使那些能清晰展示 AI 驱动营收增长、利润率扩张或成本优势的公司获得溢价,而短期业务面临逆风或 AI 货币化路径尚不明确的企业则相对承压。这导致七巨头走势显著分化。

英伟达的强势上涨源于其在 AI 算力供应链中近乎垄断的地位得到持续验证。作为不可替代的 “军火商”,其数据中心 GPU 在训练与推理市场的供不应求赋予了公司强大的定价权。每个季度的业绩均大幅超越市场预期,证明了爆发的需求真实且可持续,而其 CUDA 生态的深度护城河进一步强化了市场对其长期地位的信心。

谷歌的上涨动力来自于其 “TPU+Gemini+ 云” 的垂直整合模式展现出颠覆性潜力。通过自研 TPU 在推理任务上的极致能效,公司正在对 AI 基础设施的成本结构发起革命,这不仅提升了自身利润率,更使其云服务获得了独特的成本优势与竞争力。