The personnel changes in the hundred billion private equity firm have undergone a "leopard change," with the behind-the-scenes big boss replaced!

一家私募机构的股权结构发生变化,业绩突出的基金经理成为第一大股东和实际控制人。近期,该机构发布公告,安排于 2025 年 9 月 30 日进行 “临时开放”,允许投资者赎回。这一举动在私募行业中通常暗示重大变更,可能影响客户利益。

三年前,一家由公募派基金经理合伙创立的私募机构在上海低调成立。

让市场感到困惑的是,几位合伙人中,两位历史规模较大、声望较高的那位基金经理,持股比例却意外地 “弱势”;而第一大股东名气并不响亮,却占据了控制性地位。

坊间一度传言,这家私募背后站着更有实力的资本力量,股权因此而有了新的排序,亦有人谣传其股东中还隐含着某 “私募巨佬” 的影子,传说千亿级基金掌门人亲自选将、搭班子。但这些均未被证实。

时光的积淀最终令到结果改变。

来自业界的信息,最新这家私募的股权结构有所改变,业绩最突出的私募基金经理 “接过” 第一大股东和实控人位置,另一位权益基金经理占据第二大股东。

虽然,这家机构的公司治理结果依然让外界 “雾里看花”,但权力版图终于和业界的常识一致,开始 “清晰” 起来。

一纸公告 “临时开放”

近期,一份并不起眼的公告,让勤辰基金再度引起业内高度关注。

渠道信息显示:由林森管理的 “勤辰金选森裕 XX 私募证券投资基金”,将于 2025 年 9 月 30 日安排一次 “临时开放”。

基金管理人解释称,此举是因为基金管理人的控股股东、实际控制人发生变更。依据合同约定,在变更临近时允许投资者临时开放赎回。

“简单措辞” 潜伏 “深意”

从字面看,这只是一次程序性操作,但在私募业内,这类 “临开” 往往暗藏深意。

业内人士对资事堂透露:“临时开放” 通常是在公司层面出现重大事项变更、产品出现重大变故或是市场面临重要节点时才会采取的动作。

这类动作的出现,往往意味着 “不平凡” 的境况涌现了。且对客户利益用潜在的巨大的调整,所以,必须安排一次特殊的开放申购赎回,令得已投资的客户有机会重新选择是否继续投资。

而勤辰基金也是这么做的,公司在基金处在正常封闭运作阶段时,特地安排了此次临时开放,并明确 “不收取赎回费”。

高管备案信息 “异动”

勤辰基金的公告已经透露出了 “异动” 所向——公司 “实际控制人” 发生变更。

后者显然是对私募公司长期治理、管理体系和团队稳定通常都有巨大意义的重要事件。

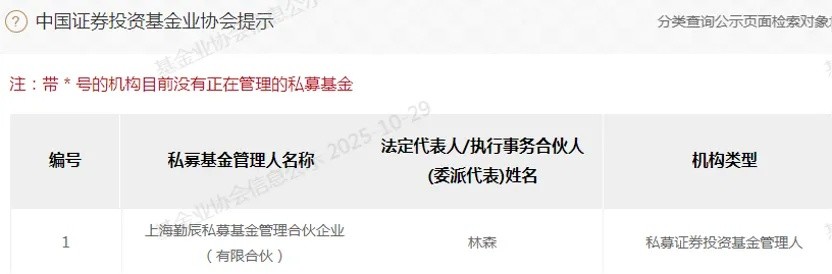

随即更多信息透露了出来。10 月 16 日,中国基金业协会网站更新了一条勤辰基金相关的提示信息:

如果说临时开放日只是表层信号,那么监管备案信息的变化,则确认了公司 “权力重构” 的事实。

根据协会披露,勤辰基金提交的 “重大事项变更” 申请,内容涉及主体资格证明文件及相关内容变更、出资人变更、实际控制人/第一大股东变更、管理人登记法律意见书变更等关键条目。

从合规角度看,这已是最核心层级的变更类别之一。

状态栏显示,这份申请目前处于 “退回补正” 阶段,意味着协会在审查材料后要求管理人进一步完善文件或说明细节。

法人 “已变”

另外,协会信息亦显示,林森现任上海勤辰私募基金管理合伙企业(有限合伙)的法定代表人及执行事务合伙人(委派代表)。

换句话说,在新的工商与备案系统里,林森大案概率已不只是 “基金经理”,而是出现在公司更重要的法定角色序列之中。

与监管备案形成呼应的,是早在 2025 年 9 月 1 日就已完成的工商登记变更。

天眼查统计的工商信息显示:

9 月 1 日,勤辰基金的执行事务合伙人由 “上海勤辰企业管理咨询有限公司” 变更为林森个人;同一天,公司联络员由刘悦凯变更为张航,并备案了新的合伙协议。

至此,林森执掌勤辰基金的 “证据” 越来越多。

“时间线” 清晰

回头看,这组资料变更的时间线十分清晰:

9 月 1 日工商变更完成→10 月 16 日向基金业协会报送备案变更→协会退回补正中。

在私募管理人的股东变更的合规路径里,工商变更往往是第一步,意味着控制权的初步调整;

而向基金业协会提交的备案申请,则是第二步——监管确认环节。

只有当协会正式通过,新的股东结构、法定代表人信息才算 “生效备案”,才是一个合规的主体,同时这个主体也才有机会被市场正式承认。

换句话说,勤辰基金此刻正处于一个 “旧主退出、新主补正” 的过渡阶段。

股东名单 “变脸” 为个人

如果说临时开放与备案补正揭开了人事变动的 “面纱” 的话,那么这家百亿私募的工商变更记录,则直接揭开了勤辰基金的 “股权底牌”。

根据工商资料显示,2025 年 9 月 1 日,勤辰基金的投资人及出资方式出现重大调整。

原本的两家合伙企业——上海礼聚辰企业管理咨询合伙企业(有限合伙)与上海勤辰企业管理咨询有限公司——悉数退出。

取而代之的,是三位自然人股东:林森、崔莹、张航。三人分别出资 510 万元、290 万元、200 万元人民币,持股比例依次为 51%、29% 和 20%。

这意味着,勤辰基金正式完成了从 “穿透式合伙持股” 到 “直接个人持股” 的转换。

公司股权 “拉直” 后,更加清晰的由三位个人执掌所有股权。而以往以企业作为 “中间节点” 实施的间接控股架构被舍弃。

还是原来的 “创始人”

事实上,上述三人均是勤辰基金在 2022 年创建时加盟的创始成员,并独立管理自己的产品。

但公司成立的早期,由于中间持股公司的存在,令得决策权更倾向于能够掌控中间企业的人士,而不一定是和出资者的比例相关的。(如果这些平台和个人背后没有其他 “抽屉协议” 的话)。

当然,中间持股平台的存在也令得公司的税收规划会出现和个人不一样的路径。

但就具体数字来看,这几位创始人的市场资历和早期的股权比例,一直有令外界看不明白的地方。

林森早年在海外工作,曾任道富银行风险管理部、外汇利率交易部,并在国际债券巨头太平洋资产管理公司(PIMCO)担任过基金经理,2015 年回国加盟易方达,曾操盘的公募基金资产近 700 亿元人民币。

虽然林森有着浓厚的固收投资背景,但他加入勤辰后彻底变身为股票策略基金经理。

崔莹和张航此前分别任职于华安基金和鹏华基金,前者一度是明星级的百亿基金经理,公司投资部总经理,外界可以理解为基金经理的带头人。

然而,勤辰基金成立的最初三年,其 “话事人” 并非根据此前公募期间的业绩、管理规模和名气所决定。

“一号股东” 变位

从时间线来看,这一调整并非一夜之间完成。

早在 2022 年 4 月勤辰基金成立时,外部披露的股权结构显示:公司第一大股东为上海礼聚辰企业管理咨询合伙企业(有限合伙),持股比例 90%;剩余 10% 由上海勤辰企业管理咨询有限公司持有。

当时这家私募成立满一周年、团队搭建完毕时的股权格局:多点分散,但张航居于首位。

穿透后,上述两家企业实体背后站着的正是勤辰团队的几位初期成员:张航(基金经理)、林森(基金经理)、崔莹(基金经理)、郑博宏(研究总监)、陈超(投资经理)与邓安娜(市场营销负责人)。

当时的比例分布颇具象征意义:

张航持股约 29%,是穿透后的第一大股东;

林森与崔莹各占 23%,共同构成核心 “三角”;

研究总监郑博宏约占 10%,而陈超与市场部负责人邓安娜各占 5%。

那是公司成立满一周年、团队搭建完毕时的格局:多点分散,但张航居于首位。

三年后,这个架构彻底重塑。

在新一轮变更中,所有法人合伙层退出,股东名单清空,留下的仅是三位自然人:

林森跃升为新一任 “一号股东”,实际控制人;

崔莹股份排名第二,依然是核心成员之一;

张航由第一大股东转为第三。

这种股权迁移模式,在私募行业中并不罕见,却极具象征性。它往往意味着公司从 “创业期共治” 进入 “定向主导” 阶段。

显然,经历了三年创业后,公司里的人士应该对各自的影响力和权力设想有了新的想法,而这些想法总会逐渐的 “浮出水面”。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。