The Fate of the "Capital Expenditure Bull Market" – The Rise and Fall of the Stock Market in the Canal, Railway, and Telecommunications Technology Revolutions

微软、谷歌等科技巨头正在进行一场前所未有的 AI 资本支出竞赛。德意志银行警示,历史上由技术革命驱动的资本开支热潮,如 18 世纪的运河、19 世纪的铁路和 2000 年的电信,最终都演变成了 “繁荣 - 萧条” 的周期,导致相关股票泡沫破裂,投资者损失惨重。“2000 年电信泡沫破裂后,至今没回到当年高点。”

历史的车轮滚滚向前,但资本市场的剧本似乎总在惊人地重演。

当前,由人工智能(AI)点燃的资本市场狂热,正将科技巨头推向一场史无前例的资本开支竞赛。据追风交易台消息,德意志银行 9 月 24 日发布的报告显示,微软、Meta、谷歌和亚马逊等科技巨头正以前所未有的力度加码 AI 基础设施建设,这无疑是一场高风险、高回报的豪赌。

该行警示,历史上由技术革命驱动的资本开支热潮,如 18 世纪的运河、19 世纪的铁路和 2000 年的电信,最终都演变成了 “繁荣 - 萧条”(Boom-Bust)的周期,导致相关股票泡沫破裂,投资者损失惨重。

这份报告的核心观点是,尽管新技术本身能够永久性地提升生产力并改变世界,但与之相关的金融市场狂热往往以 “一地鸡毛” 告终。而理解过去运河、铁路和电信革命中的股市沉浮,为判断当前 AI 投资热潮未来走向的提供了前车之鉴。

AI 军备竞赛:科技巨头的千亿豪赌

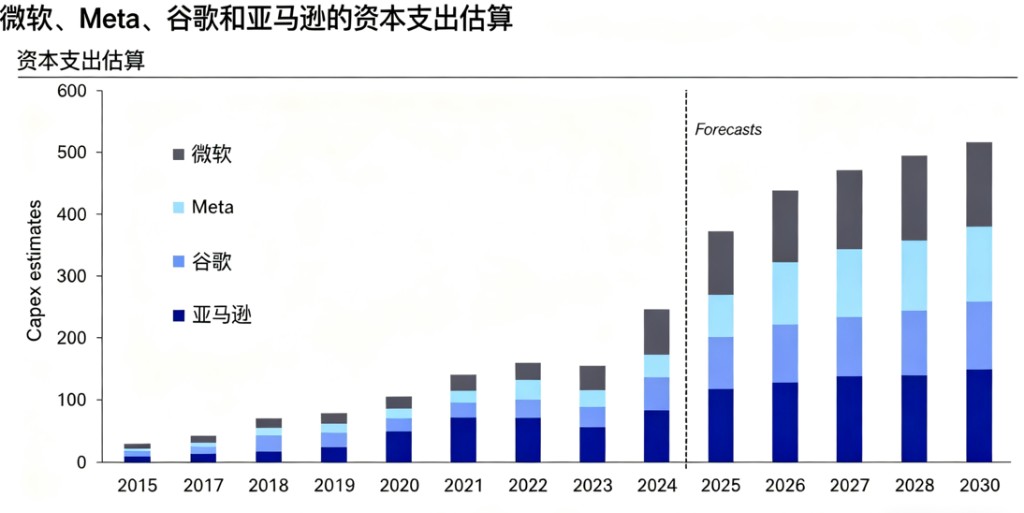

根据报告,“四大科技巨头”——微软、Meta、谷歌、亚马逊的资本支出自 2015 年以来持续攀升,并在近期呈现爆炸式增长。具体来看,2024 年其资本支出超过 2000 亿美元,预计 2025 年接近 4000 亿美元。

报告预测,这一增长趋势将至少持续到 2030 年,届时四家公司的年度总资本支出或将突破 5000 亿美元大关。

来源:德意志银行、Bloomberg Finance LP

来源:德意志银行、Bloomberg Finance LP

这四家科技巨头正在进行一场 “巨大的高风险赌注”。这场豪赌的核心问题在于,当所有巨头都投入巨资时,谁能最终成功地将这些投资变现?

报告提出了一个尖锐的观点:AI 革命的最终受益者,可能更多的是技术的使用者,而非其生产者。

历史的回声:运河与铁路狂热的泡沫与破灭

历史是最好的老师。报告回顾了英国历史上两次著名的资本开支泡沫。

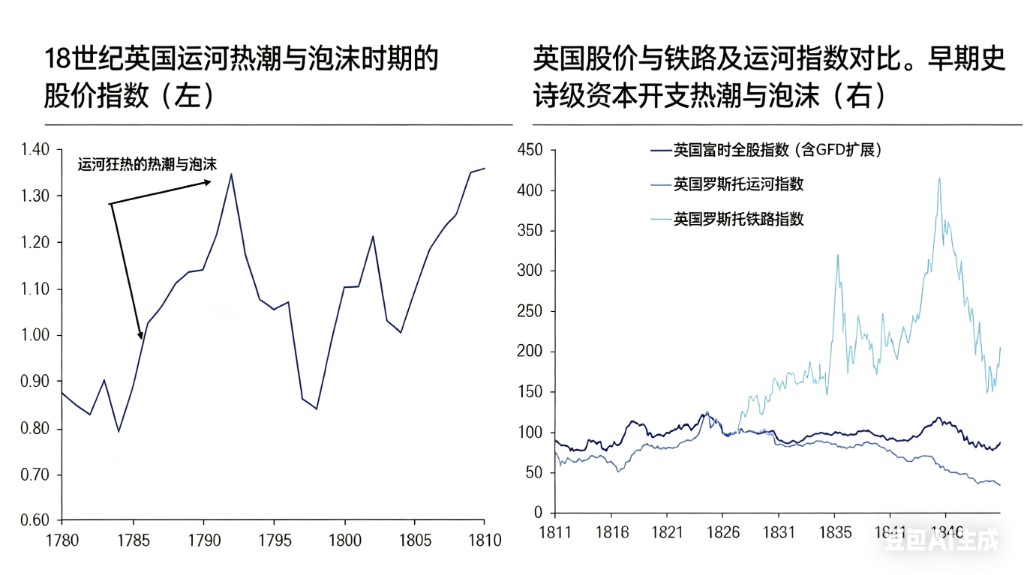

- 18 世纪末的 “运河狂热”(Canal Mania): 报告图表显示,在 1790 年代,投资于新兴运河技术的股票价格指数在短期内急剧飙升,随后迅速崩溃。

- 19 世纪的 “铁路狂热”(Railway Mania): 同样,在 1830 至 1840 年代,铁路作为颠覆性技术吸引了巨量资本,其股票指数经历了更为壮观的泡沫与破裂,其崩盘幅度远超当时的大盘指数。

来源:德意志银行、英格兰银行、Finaeon

德意志银行指出,这两次事件的共同点是:运河和铁路确实永久性地改变了经济格局,但那些在狂热顶点买入的投资者,却承受了巨大的财务损失。这证明了 “一个罕有繁荣 - 萧条周期的金融市场,几乎从未在巨大的资本开支热潮中出现过”。

更近的教训:2000 年电信泡沫的警示

如果说 19 世纪的铁路过于遥远,那么 2000 年的电信行业泡沫则提供了更为切近的警示。

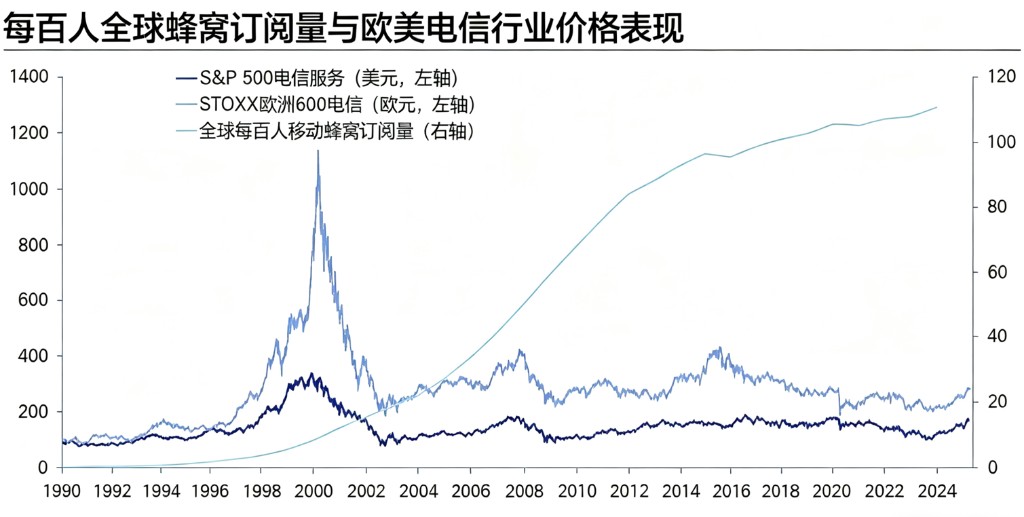

报告展示的图表清晰地对比了两条曲线:一方面,全球移动蜂窝网络用户数(每百人)从 1990 年代的几乎为零,爆炸式增长到如今的全面普及。

另一方面,美国(S&P 500 电信服务)和欧洲(STOXX 600 电信)的电信板块股价指数,在 2000 年达到顶峰后便一路下跌。

图:全球移动用户普及率 vs. 美欧电信股表现 来源:德意志银行、Bloomberg Finance LP、世界银行

惊人的事实是,“25 年过去了,尽管这项技术已经普及并改变了世界,但电信股的价格仍未超过其 2000 年的峰值”。这再次印证了报告的核心论点:技术的成功推广与早期投资者的回报是两个完全不同的故事。为建设信息高速公路而投入的巨额资本,并未给二级市场的股东带来相应的长期回报。

降息能否让泡沫飞得更高?

那么,当前的 AI 泡沫是否会继续膨胀?

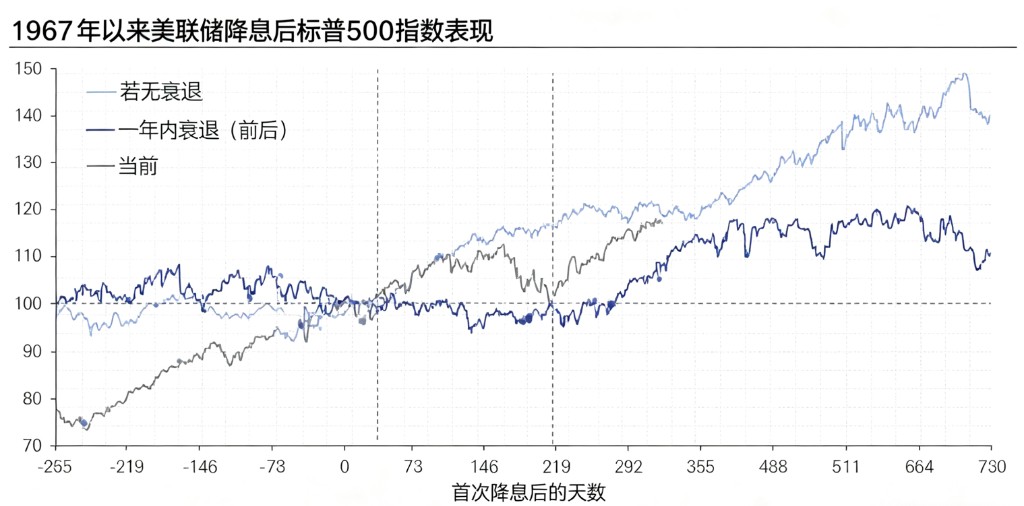

报告还提供了一个宏观视角。数据显示,自 1957 年以来,如果美联储在没有经济衰退的背景下启动降息周期,标普 500 指数在首次降息后的两年内通常会录得非常强劲的涨幅。这一历史规律为当前的市场增添了更多不确定性。倘若宏观环境配合,AI 领域的投资狂热或许还能持续更长时间,将泡沫推向新的高度,然后再重演历史的宿命。

美股估值与集中的双重警报

这场 AI 驱动的牛市,已经将市场推向了两个历史性的极端。

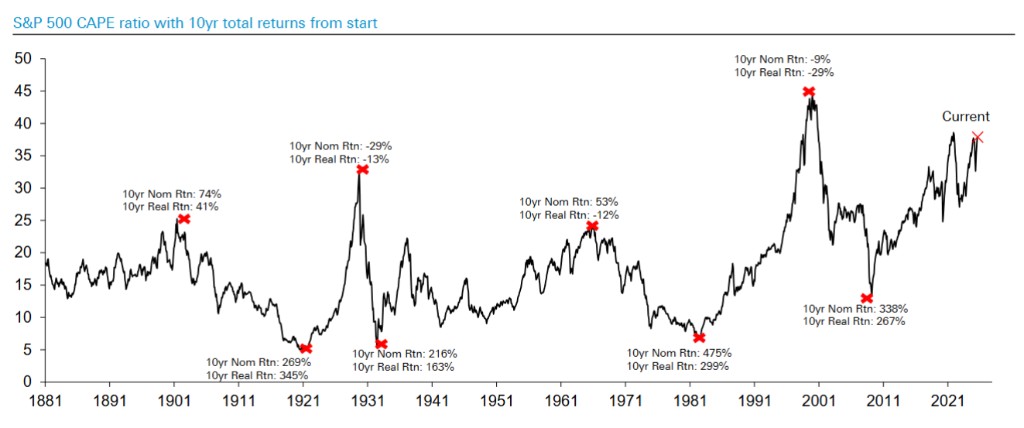

首先是估值。报告图表显示,当前美股的市盈率(CAPE ratio)比例已攀升至历史高位,仅次于 2000 年科网泡沫的顶峰。历史数据无情地揭示了一个规律:每当估值达到如此高点时(如 1929 年、2000 年),随后十年的市场回报,尤其是剔除通胀后的真实回报,往往是负值。

标普 500 指数 CAPE 市盈率与未来 10 年总回报 来源:德意志银行

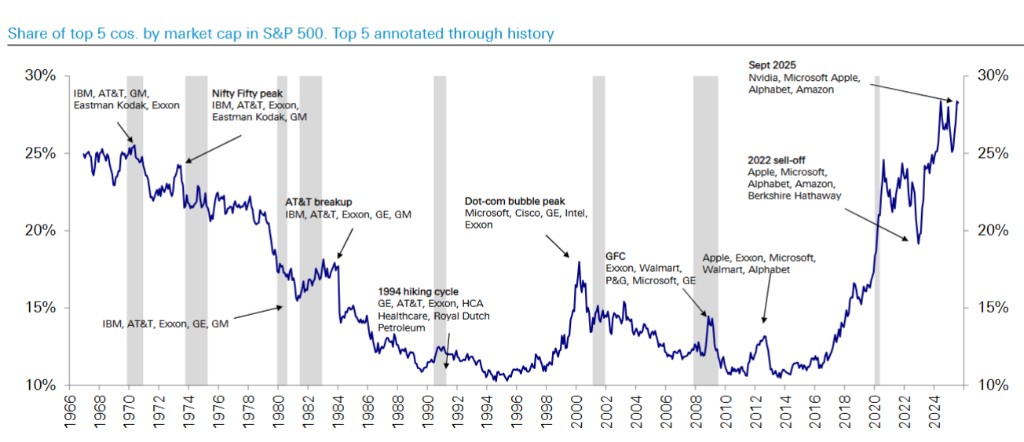

其次是市场集中度。AI 热潮的另一个显著特征是赢家通吃。图表显示,标普 500 指数中市值排名前五的公司(英伟达、微软、苹果、Alphabet、亚马逊)的权重总和已逼近 30%。

这一集中度不仅远高于 2000 年科网泡沫时期的水平,甚至超越了上世纪 70 年代初 “漂亮 50” 行情最火热的时刻。报告指出,这并不必然意味着泡沫,但它确凿无疑地表明市场已进入 “未知领域”,整体表现过度依赖于少数几家公司的命运。

标普 500 指数前五大公司市值占比历史走势 来源:德意志银行

对于今天的投资者而言,这份历史复盘无疑是一剂清醒剂。AI 革命浪潮势不可挡,但资本市场的狂热是否已脱离基本面?历史的教训提醒我们,在追逐下一个 “时代机遇” 时,必须对资本开支驱动的股价飙升保持高度警惕,因为狂热的终点,往往是价值的残酷回归。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩内容来自追风交易台。

更详细的解读,包括实时解读、一线研究等内容,请加入【追风交易台▪年度会员】