2024 年摩根士丹利 TMT 大会合集来了!

2024 年摩根士丹利 TMT 大会合集来了!AWS 认为,AI 带来的需求足够大,所有加速芯片都会增长,无论是 Inferentia,还是 Trainium,无论是英特尔的 Hababa,还是英伟达,所有这些芯片都会有用武之地。Meta: GenAI 如何提升推荐系统,微软:copilot 渗透低估,Google:GenAI 不会影响搜索广告,Databricks:超越 Snowflake,ARM:推理会提升 ARM 价值量占比,JPM:Intel 成为台积电 N3 第二大客户,Intel:UBS 提升目标价和 EPS 预测,Meta 推出新的 AI 系统提供 Reels 推荐服务,正在开发 AI 助手。GenAI 可以帮助人们更容易地创建内容和广告,Meta 将从用户 time spent、货币化率两方面获益。微软 Office36...

Meta: GenAI 如何提升推荐系统

微软:大家高估了 copilot 一年内渗透,低估了 3 年渗透

Google:搜索广告不会被 GenAI 影响

Databricks:超越 Snowflake

ARM:推理会提升 ARM 价值量占比

AWS:需求足够大,所有芯片需求都会增长

JPM:Intel 将成为台积电 N3 第二大客户,台积 N3 峰值收入会超 N5 47%

Intel:UBS 提升目标价和 EPS 预测

Meta

过去每个产品都有自己的推荐引擎,2022 年将引擎移至 GPU,从而提高了推荐效果,2023 年使用最新的 AI 模型为推荐引擎提供动力。

23 年底在 Reels 上进行了测试,发现用户停留时间 time spend 增长了 8-10%。现在 30% 的 Reels 推荐是由新的 AI 系统提供支持的,下一步将在整个平台上推广这一推荐引擎。过去是从数千种内容选择出推荐显示的内容,现在则试图从数十亿条内容中选择出显示的内容,建立了专门的工程小组,以提供跨网站的推荐服务。

甚至应用于 "您可能认识的人 "推荐,提高了用户参与度。正在开发 AI 助手,并将在全平台推出。比如用户看到泰勒 - 斯威夫特的 ins,用户可以向 AI 助手询问下一场演唱会的日期,用户在烹饪主题群组中,可以询问为什么酸面团没有发酵,如果其他用户没有回复,AI 助手也许可以回复。

GenAI 可以帮助人们更容易地创建内容和广告,Meta 将从用户 time spent、货币化率两方面获益。

(注:推荐引擎就是为了实现个性化,而未来的 AI 可以将个性化做到极致)

微软

Office365 只有 4 亿用户,AI 可以辐射到不坐在办公桌前的另外 20 亿员工(他们使用的手持设备需要安全,通过 Teams 进行通信,与 Copilots 进行语音通信)。

从 E3 迁移到 E5 仍有很大空间,E5 的渗透率仅为 12%。Copilot 让普通员工的工作效率提高了 30%,最佳用户每月可节省 10 个小时。在标准版基础上,再推出基于角色的 Copilot --财务、销售等,每月再收取 20 美元的额外费用。

Excel 和 PowerPoint 仍处于开发初期。也许大家都会高估一年内的功能/采用率,但却低估三年内的情况。随着时间的推移,如果 Copilot 能为您进行日程安排,仅凭这一点,每个人都会购买它。

“假如有一天它能阻止一封来自你的分析师的邮件,建议你做空一只 high short interest 股票,但被 sqeeze 的风险巨高,那又会怎样呢?这将是无价之宝!”(嘲讽了)

Googe(问题很尖锐)

先提了 Gemini(风波),全场笑了。后被问谷歌在 GenAI 领域的发展是否过于缓慢,在搜索产品上是否遇到了创新者窘境。公司回答认为 GenAI 可以显著提升搜索效果。然后被问 Gen AI 搜索也就呈现 1-2 个答案,下面放 10 个蓝色链接,怎么打广告?

公司反而认为会提供更多广告机会, SGE(GOOG 的 GenAI 搜索)的上方和下方放广告,用户发现这些链接很有用,对此感到满意,用户真的在点击,且可以想象一下把广告原生直接集成到答案中,实现用户和广告主双赢。

(整体上对谷歌情绪挺悲观,附上一张 Statcounter 刚发布的搜索引擎 2 月市场份额)

Databricks(座无虚席,都在关注对 SNOW 的竞争 )

Databricks 不对底层存储/计算收费,因此相对于 SNOW,DB 的收入被低估了(SNOW 是 gross,DB 是 net)。且他们去年的增长率为 50%(SNOW 为 36%),他们还在加速增长(SNOW 在减速),DB 的预订量 +100%(而 SNOW 的 RPO +41%)。

DB 的收入 run rate 已经在 25 亿美元左右,很快就会超越 SNOW(28 亿),假如统一口径...SNOW 披露与 DB 竞争的 Snowpark 产品 run rate 到了 7000 万美金,而 DB 用于于 SNOW 竞争的数仓产品 Run rate 到了 2.5 亿美金。

GenAI 降低了 DB 使用门槛,数据湖 +GenAI=数据智能平台,让使用范围从数据工程师扩展到数据科学家。推理/服务降低成本的空间很大,从算法、芯片着手,这里还有更多消息要宣布。一年后,公司就能从 GenAI 量化 ROI,就像今天从传统 AI/ML 中量化 ROI 一样。

确实认为 GenAI 将经历幻灭阶段,但最终会在未来几年内改变各行业游戏规则。金融服务是最大的垂直行业之一,也是增长最快的行业,LLM 非常擅长筛选大量文件并提取投资建议和信号(听起来像二级分析师...),保险业利用筛选大量文件来帮助定价风险。

ARM:推理会提升 ARM 价值量占比

v9 占比提升,源于更高的版税率、相比 v8 更多的核心数量、芯片本身更高的 ASP。AWS 新增服务器一半在使用基于 ARM 的 Graviton 4 芯片,假设其他公司也达到这种 ARM 使用比例,比如微软新的 Cobalt 芯片(带有 128 个核心的 ARM CPU 设计)、NVIDIA 的 Grace Hopper。

随着 AI 向推理发展,考虑到成本和规模上的低功耗优势,预计会看到更多的 ARM CPU 价值占比。CSS 是一个新的增长驱动器,使得不熟悉芯片制造和设计的客户能够设计计算平台。ARM 提供了一系列 IP,包括 CPU、GPU、互连、I/O 等。再次以微软 Cobalt 芯片为例,ARM 过去会授权 CPU 核心/架构、互联等,然后微软自己在此基础上设计。

但有了 CSS,ARM 会帮助微软利用 IP 块,并验证特定设计方案,并针对负载作优化。好处是大幅缩短上市时间、降低内部开发成本,而 ARM 可以向上吃到更多价值链条。

CSS 已经吸引包括 GUC、Marvell、瑞昱和 Socionext 在内的一系列设计公司加入其生态。此外,ARM 认为手机 AI 还远没到 ‘大爆炸’ 时刻,需要几年时间。

AWS:AI 带来的需求足够大,所有加速芯片都会增长

技术 VP:有足够多的负载和用例,有足够多的机会,让所有不同的芯片找到甜蜜点,无论是 Inferentia,还是 Trainium,无论是英特尔的 Hababa,还是 Nvidia,所有这些芯片都会有用武之地。因此 AWS 的定制 ASIC 不需要超越 Nvidia ,也能取得成功。

未来六个月 GPU 是否会供过于求?我个人对此表示怀疑,因为需求量仍然非常大。我曾与一些大型 AWS 客户交谈过,他们在一个周末就全力投入到生成式人工智能中,并重新分配了数千名开发人员的任务,让他们专注于生成式人工智能。

但比如零售业的销量大、利润低、非常注重成本,他们对 AI 投资比较谨慎,关注 ROI;金融服务业等,发展速度比一般行业更快,他们对 AI 的投资非常非常积极。

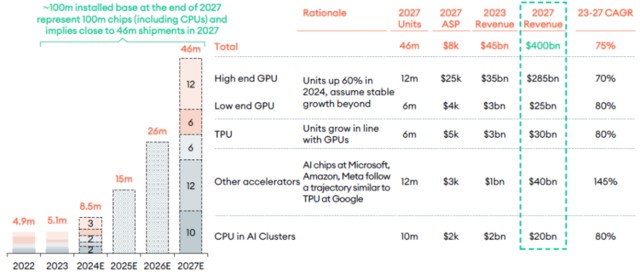

这里引用下另一家券商:加速器从目前的 850 万颗到 2027 年的 4600 万颗。不论 GPU TPU ASIC CPU,甚至 NPU 都会涨,只是 CAGR 不同罢了

Jefferies 3 月 semi 报告,干货贼多

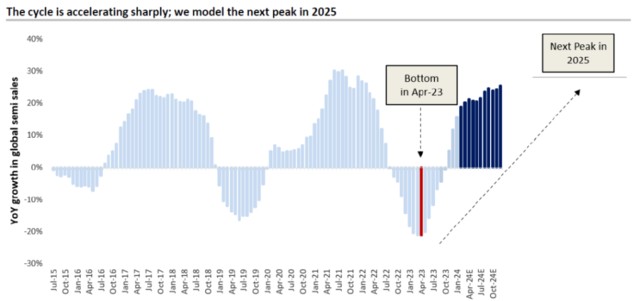

整体上认为semi 周期加速向上,下一个 peak 在 2025 年,但历史数据表明就算 cycle peak,SOX 还能继续涨一段

JPM:Intel 将成为台积电 2025 年 N3 第二大客户,仅次于苹果

英特尔正在扩大其在 N3 时代的外包给台积,英特尔在 2025 年给台积电的收入可能达到 80-90 亿美元,远远超过我们之前预期的 55-60 亿美元。这可能意味着台积电在 2025 年上半年可能制造约 90% 的 PC CPU(英特尔 ArrowLake、Lunarlake、苹果 M3、AMD Zen 5 处理器),这代表了 HPC TAM 的显著扩张。

假设 Arrowlake 的外包比率为 50%,英特尔可能成为台积电 2025 年 N3 的第二大客户,仅次于苹果。此外,到 2027 年,与 AI 相关的收入会占公司总收入的 25%(19% 来自数据中心的 AI,其余来自边缘 AI)。

随着 AI 加速器从下半年开始向 N3 迁移,预计 N3 的收入规模将比 N5 峰值高出 47%,N3 的产能将在 2024 年底达到约 100k wfpm,到 2025 年底将增至约 150k wfpm

Intel:UBS 提升目标价和 EPS 预测

Timothy:CFO 本次路演 Tone 有改善,上个财报释放了风险预期已经降低,投资者也基本 price in 了新工艺和产能迭代期的成本损耗。往后看,Intel 未来的节点效率,怎么都会比过去糟糕的 10nm 要好(low base),过去公司公告中提过,10nm 和 10nm superfin(Intel7)累计造成了 115 亿美金的毛利损失。

我们的产业链调研持续显示 18A 的情况要远好于过去 10nm,工艺切换的损失也会更小(尽管可能还是高于台积电)。但风险是,Intel 也急需大产量的外部代工厂客户,来 scale 并帮助 Intel 降低成本。目前看主要是 ASIC 客户如 MSFT 的 GPU 等,可能没有足够的量。

尤其是 18A 似乎主要针对的是 HPC,这通常是较低的晶圆产量。INTC 还设定了 4 月 2 日为其新收入分拆披露报告推出日期,我们预计制造业务板块的毛利率将大幅为负(可能在-10% 到-15% 之间),因为它的晶圆成本仍然高于其他代工厂的晶圆成本,如果能够降低这些成本,通过足够量的外部客户,可能会有 upside。

本文作者:Jason,来源:信息平权,原文标题:《MS TMT Conference 今日合集》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。