Weixiaoli welcomes its fourth competitor | Jianzhi Research

Q3 零跑销量、营收同创新高

二线造车新势力也开始进入毛利率转正的阶段,蔚来、理想和小鹏也终于正式迎来了自己的第四位竞争对手——零跑汽车。

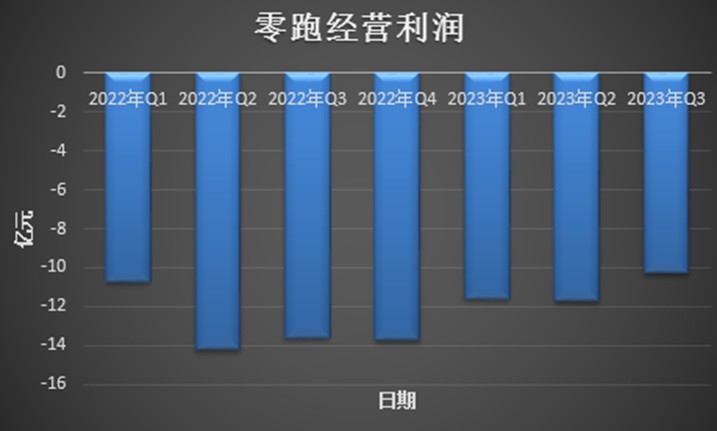

10 月 16 日晚,零跑汽车公布三季度业绩。今年第三季度,零跑汽车实现了营业收入 56.56 亿元,同比增长 31.9%,环比增长 29.4%;经营活动现金流持续为正,达到 14 亿元;毛利率水平首次转正达到 1.2%;经营亏损的扩大趋势也有所收敛,达到 10.25 亿元,同比降低 24.7%,环比降低 12.7%。

第三季度,零跑汽车彰显出营业收入和汽车销量同创季度新高,毛利率更是首度转正,提前达成目标,经营亏损也出现收敛,零跑汽车终于熬出头了?

1、销量、营收同创季度新高

今年第三季度,零跑汽车的总销量高达 4.43 万辆,同比增长 24.5%,环比增长 30.4%,作为国内的二线造车新势力,该销量不仅创下了自己的季度新高,还超越小鹏的 4 万辆和哪吒的 3.5 万辆。 对于第四季度,零跑汽车也相当乐观,表示以目前订单量预计有望在交付量上再创新高。

对于第四季度,零跑汽车也相当乐观,表示以目前订单量预计有望在交付量上再创新高。

除开销量增长原因,零跑第三季度销量主力已经逐步从单价 10 万元以下的 T03 车型转为 15-30 万元的 C11 和 C01 车型,这也稳住了零跑汽车的单车收入。

今年三季度,零跑汽车的低价 T03 车型销量同比大幅度下滑 51.5% 至 8622 辆,而 C11 车型和 C01 车型却分别同比增长 58.6% 和 1384% 至 27378 辆和 8325 辆。显然,纯电动和增程式双动力布局的两款车型,更能满足消费者多元化需求,得到市场认可。

这也使得零跑汽车的三季度单车收入达到 12.8 万元左右,一改二季度下滑态势,零跑汽车此前的全系降价的不利影响已经逐步消除(最高降幅达到 5.9W)。

2、毛利率首度转正,营业亏损出现收敛

作为国内二线造车新势力的前沿厂商,尽管销量水平屡屡逼近一线造车新势力,但此前年度零跑汽车净亏损扩大,毛利率长时间为负让市场颇为诟病。今年第三季度,零跑终于打破了市场质疑,首度实现了毛利率转正,达到 1.2%,同比增长 10.1 个百分点,环比增长 6.45 个百分点。

此前,零跑汽车本着降价保量的策略,尽全力扩大自己的销量规模,尽管随着规模效应的逐步释放,毛利率水平的确是在逐步提升,从 2019 年的-95.7% 一路降至 2022 年的-15.43%,但是依旧没有摆脱亏本赚吆喝,卖一辆亏一辆的尴尬局面。

好在,零跑新老车型的交替较为顺利,旗下的高价位车型 C11 和 C01 等车型

逐步进入了发力周期,在整体的交付量占比中也是提升明显,此前的低价车型 T03 车型已经从此前的 65% 左右迅速跌至如今的 15%,零跑已经彻底将产品从 T 系列推进到 C 系列,也将毛利率拉动至 1.2%。 此外,零跑汽车经营亏损也并未继续扩大,第三季度 10.25 亿元,同比降低 24.7%,环比降低 12.7%。

此外,零跑汽车经营亏损也并未继续扩大,第三季度 10.25 亿元,同比降低 24.7%,环比降低 12.7%。

在今年残酷的新能源汽车价格战的影响下,零跑汽车保持了经营亏损收敛。

3、研发投入增长不是大问题,短期弹药足够

作为坚持全域自研,同时研发制造三电核心零部件,并提供基于云计算的车联网解决方案的造车新势力,零跑汽车研发投入的增长仍将持续。

今年三季度,零跑汽车的研发开支达到 4.74 亿元,同比增长 17.3%,环比增长 15.6%。好在,研发开支的增长也的确匹配零跑汽车销量和营收的增长,以及零跑汽车纯电动和增程式 “双动力” 的布局,并不是大问题。

但相较其零跑汽车竞争对手们小鹏、理想和蔚来每季度 10-30 亿元的研发投入,零跑汽车的研发支出水平也并不算高。

此外,由于零跑汽车连续两个季度实现了经营活动现金流转正(今年二三季度经营活动现金流分别为 27.6 和 14 亿元),也让零跑汽车的流动性问题得到了部分缓解,截止第三季度末,零跑汽车的现金及现金等价物、受限制现金和银行定期存款的金额为 116.3 亿元,连续两个季度是增长,相比二季度增长了 14.3 亿元。

尽管作为改善的主要因素是政府的新能源汽车补贴,随着后续补贴的消失,这种改善较难持续,但是也算短期内让零跑汽车缓了口气。

零跑汽车三季度业绩迎来了明显改善,也给了市场更多的期待,但是能否真的彻底走出来,市场期待零跑汽车用实际行动证明,三季度是成功的开始。